Notstand - 22 Billionen Schulden – Gold stark

Ein differenzierterer Blick auf den Nationalen Notstand

Ein erneuter Shutdown der US-Regierung wurde am Freitag verhindert, indem US-Präsident Trump den Nationalen Notstand ausrief sowie weitere Maßnahmen ankündigte, um die dringend benötigen Gelder für die Sicherung der Landesgrenzen zu erhalten. Mit der Wiederherstellung der Nationalen Grenzsicherung soll die humanitäre Krise an der Grenze zu Mexiko beendet werden, was vielen Menschen das Leben retten wird. Schon am Mittwoch twitterte Trump, dass er 23 Milliarden Dollar aus anderen Quellen erhalten werde und der Mauerbau bereits begonnen habe.

Der Streit um den Haushaltsentwurf sorgte zum Jahreswechsel für den längsten Regierungsstillstand in der US-Geschichte. Trump beendete diesen nach fünf Wochen auf Bitten der Opposition. Diese hielt ihr Versprechen einer raschen Einigung binnen drei Wochen jedoch nicht. Anstatt der geforderten 5,7 Mrd. US-Dollar warf man Trump einen Knochen von absurden 1,3 Mrd. Dollar aus dem Topf der ICE vor die Füße und belegte dies zudem mit Auflagen. Die letzte Fassung des Haushaltsentwurfs mit über 1.159 Seiten übergaben die Demokraten nicht einmal 24 Stunden vor der Abstimmung, was ebenso unannehmbar war. Durch die Notstandserklärung erhielten die Republikaner dringend benötigte Zeit, um von den Demokraten heimlich eingeschleuste Änderungen im Entwurf zu finden.

Trump blieb keine andere Wahl und so drehte er den Spieß um und unterzeichnete eine Notstandserklärung, wodurch er weitaus mehr Mittel und Möglichkeiten erhält als ursprünglich gefordert wurden. Er ist dabei ein weiteres Wahlversprechen zu erfüllen, weshalb seine Popularität in den USA nie größer war und eine zweite Amtszeit nun sehr wahrscheinlich ist.

Es belustigt, dass die Demokraten, die das diametrale Gegenteil der US-Verfassung verkörpern und deren Zerstörung anstreben, jetzt dem naiven Teil der Bevölkerung einen vermeintlichen "Verfassungsbruch" und eine Machtergreifung Trumps verkaufen wollen, gegen den man vor Gericht klagen könne.

1979 hatte erstmals ein US-Präsident den Nationalen Notstand zu etwas anderem als Krieg oder einer Naturkatastrophe erklärt. Seither hatten US-Präsidenten 58 Nationale Notstände ausgerufen, wobei 31 dieser immer noch aktiv sind. George W. Bush rief 13 aus und der Sozialist Barack Hussein Obama erklärte 12 mal den Nationalen Notstand, wobei die meisten seiner Maßnahmen bis heute aktiv sind. Die von den Fake News in den USA und insbesondere Deutschland verbreitete hetzerische Darstellung, es handle sich bei Trumps Notstandsregelung um eine einmalige totalitäre Machtergreifung, ist lächerlich. Als Obama dies machte hatten die Medien nicht von einer totalitären Machtergreifung gesprochen. (food for thought)

Vergleicht man vergangene Notstandserklärungen aus teilweise relativ nichtigen Gründen, so scheint Trumps vierte Notstandserklärung mehr als gerechtfertigt zu sein. Beispielsweise überqueren Millionen Migranten jährlich illegal die Grenze, wobei 80% der Frauen auf ihrem Weg vergewaltigt werden. Drogen- sowie Menschenhandel der schwersten Form prägen das Grenzgebiet und Hundertausende Kinder werden alleine mit Fremden auf die Reise geschickt, wobei viele für immer verschwinden, während demographische Veränderungen und die organisierte Kriminalität den Südwesten der USA destabilisieren. Die Kosten für Trumps Mauer werden sich schnell harmonisieren, die humanitäre Krise beenden und viele Tausend Menschenleben retten.

Es scheint fraglich, wie man als rational denkender Mensch nicht für diese Lösung der Krise sein kann. Die Demokraten ignorieren diese unmenschlichen Zustände, da ihr vorrangiges Ziel der demographische Wandel durch eine massive illegale Migration ist, da etwa 90% der Migranten sozialistisch und somit Demokratisch wählen. Es sind Demokraten wie Bernie Sanders, der bei der nächsten Wahl zum US-Präsidenten wieder kandidieren will oder Alexandria Ocasio Cortez, die offen die Umgestaltung der USA hin zu einer sozialistischen Gesellschaft fordern.

Das totalitäre Gesicht der Demokraten zeigte auch Nancy Pelosi, als sie mit Verbitterung drohte, dass der nächste demokratische US-Präsident auch mit einer Notstandserklärung die US-Verfassung außer Kraft setzen könne, um das Grundrecht auf Waffenbesitz abzuschaffen. Die Abwehr eine Invasion von Millionen an Illegalen, die keinerlei Rechte in den USA besitzen, mit der Abschaffung der wichtigsten Grundrechte der US-Verfassung zu vergleichen, ist ein deplatzierter Vergleich und demonstriert den antiamerikanischen und totalitären Charakter der Demokraten. Die Realität ist, dass die Demokraten so gut wie keine Chance haben diese Notstandserklärung zu verhindern, da die rechtlichen Hürden dafür zu hoch sind. Selbst wenn die Demokraten zwei Drittel des Kongresses mobilisieren könnten, was sehr unwahrscheinlich ist, hat der US-Präsident das Recht sein Veto einzulegen. Der Bau der Mauer hat begonnen und wird fortgesetzt.

22 Billionen US-Schulden – Monetäre Illusion – Gold stark

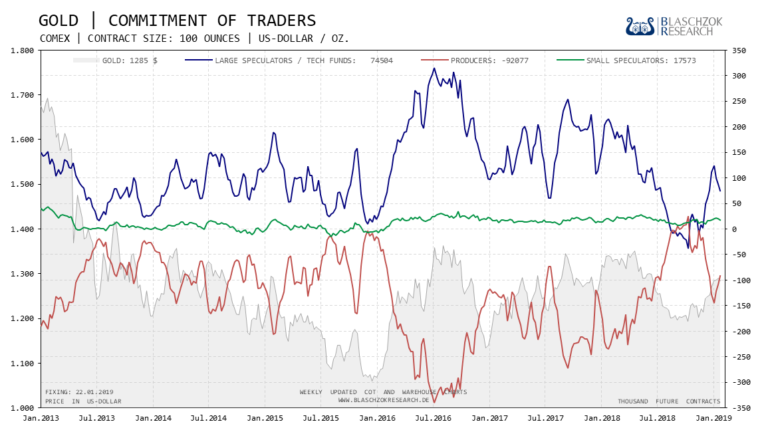

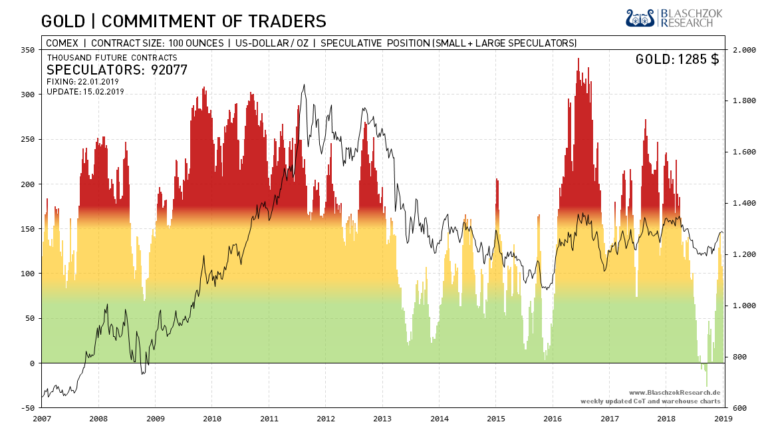

Da ein erneuter Regierungsstillstand abgewendet wurde, wird die US-Terminmarktaufsicht ihren "Commitment of Traders Report" ohne erneute Unterbrechung weiterhin regelmäßig veröffentlichen. Während des Regierungsstillstands blieb diese Behörde über fünf Wochen hinweg untätig. Derzeit werden die CoT-Daten scheibchenweise aktualisiert, sodass wir voraussichtlich in drei Wochen wieder die neuesten Sentimentdaten zu den US-Terminmärkten in den Händen halten werden. Für uns ist der CoT-Report einer der wichtigsten Indikatoren im kurz- bis mittelfristigen Handel am Edelmetallmarkt.

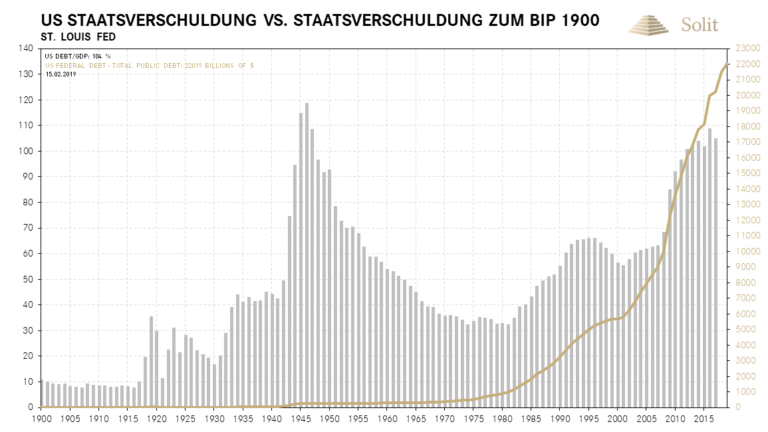

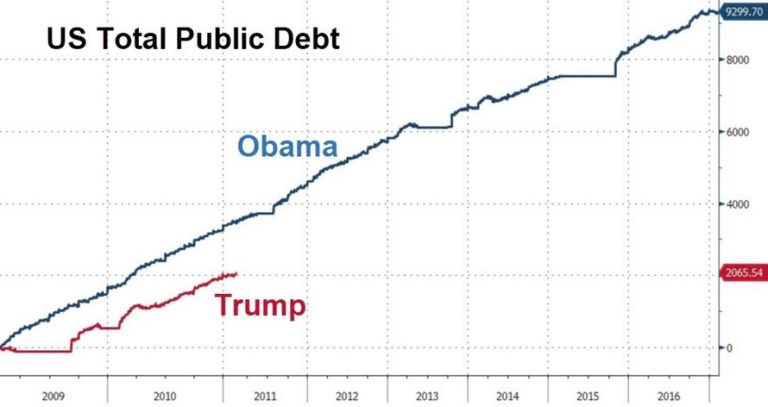

Die US-Staatsverschuldung überschritt erstmals die Marke von 22 Billionen US-Dollar, wobei diese unter Trump bisher langsamer anwuchs als unter Ex-Präsident Obama.

Im Fiat-Geldsystem wächst die Geld- bzw. Währungsmenge gleichzeitig mit dem Aufbau neuer Schulden an und je mehr Geld in Umlauf kommt, desto höher wird das Potenzial für steigende Gold- und Silberpreise. Seitdem US-Präsident Richard Nixon 1971 den Gold-Dollar-Standard einseitig aufgekündigt und die US-Währung im neuen ungedeckten Währungssystem massiv abgewertet hatte, können sich die Regierungen der Welt unbegrenzt verschulden, weshalb die Schuldenstände weltweit auch stetig ansteigen. Finanziert wird dies letztlich immer über die Druckerpresse der staatlichen Notenbanken und einer Entwertung der Währungen durch die Inflationspolitik der Regierungen. Die monetären Edelmetalle Gold und Silber können in einem derartigen Umfeld in Relation zu diesen Papierwährungen langfristig nur immer weiter ansteigen.

Nach der starken Neubewertung des US-Dollars in den siebziger Jahren, die mit explodierenden Edelmetallpreisen einherging, baute sich durch das weitere Schuldenwachstum in den Folgejahren weiterer Preisdruck bei den Edelmetallen auf. Zur Jahrtausendwende war der Druck letztlich so stark, dass Gold und Silber in einen neuen zehnjährigen Bullenmarkt übergingen, um in einer Spekulationsblase Anfang 2011 ihr vorläufiges Hoch zu finden. Entgegen der Konsolidierung der 80er und 90er Jahre, sind seit dem Preishoch bei Gold und Silber bisher nur acht anstatt achtzehn Jahre vergangen, in denen die Edelmetallpreise korrigierten. Anders als damals hat sich die Geldmenge durch die Rettungsprogramme der Notenbanken für Staaten und Banken seit 2011 jedoch deutlich erhöht, weshalb sich diesmal schon früher wieder neuer Abwertungsdruck bei den Papierwährungen und neuer Aufwertungsdruck bei den Edelmetallen aufgebaut hat.

Kurzfristig sorgt die immer noch relativ restriktive Geldpolitik der US-Notenbank, mit ihrer monatlichen Extraktion von 50 Mrd. Dollar aus den Finanzmärkten dafür, dass die Edelmetallpreise in Warteposition verharren. Eine Abkehr von dieser restriktiven und eine Wiederaufnahme der ultralockeren Geldpolitik wurde in den letzten Wochen durch die Notenbanken bereits angedeutet, was als Startschuss einer neuen Hausse gesehen werden kann. Spätestens mit der Ankündigung neuer quantitativer Maßnahmen werden Gold und Silber ihre Konsolidierung beenden und in eine neue Hausse übergehen. Dieser Wechsel in der Geldpolitik steht in den kommenden Monaten bevor, da ein Abgleiten der westlichen Volkswirtschaften in eine Rezession droht.

Der US-Notenbankchef Brainard sagte diese Woche, dass die Risiken für das Wirtschaftswachstum zunehmen und die Notenbank aktuell in einer guten Position sei. Die Reduktion der Geldmenge im Umfang von 50 Mrd. US-Dollar monatlich solle "später in diesem Jahr" enden. Auf der anderen Seite betonte Jerome Powell in dieser Woche, dass es keine gestiegenen Risiken für eine Rezession gäbe. Diese Aussage deckt sich jedoch nicht mit den Modellen der US-Notenbank in New York, die zeigen, dass das aktuelle Risiko einer Rezession das höchste Niveau seit 2008 erreicht hat. Mit dem frühen Einlenken in der Geldpolitik und dem Aussetzen der ursprünglich für 2019 geplanten Zinsanhebungen will man den Ausbruch einer Rezession noch etwas in die Zukunft verschieben, was gelingen könnte, wenn andere Notenbanken helfen, weitere Liquidität in das Finanzsystem zu pumpen. Verhindern lässt sich die Rezession jedoch nicht und die Antwort auf künftige Ausfälle von Krediten werden neuerliche Rettungsprogramme bzw. das Drucken von neuem Papiergeld sein. Dies wird binnen der nächsten zwei Jahre geschehen, doch spätestens nach der Wiederwahl von US-Präsident Trump. Investoren könnten diese Entwicklung antizipieren und in den Preisen der Edelmetalle eskomptieren, was frühzeitig zu einer Stabilisierung der Edelmetallpreise und vielleicht sogar zum Beginn einer neuen Hausse führen könnte.

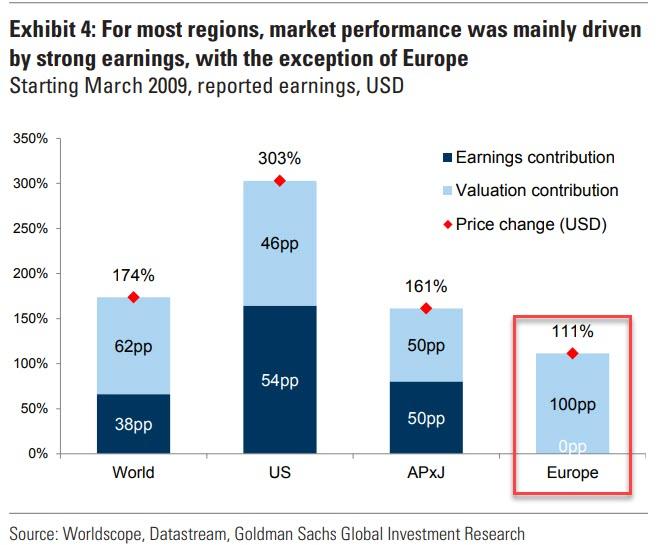

Der Chart der Woche kommt von Goldman Sachs Research, die mit ihren Modellen berechnet haben, wie viel des nun 10-jährigen Bullenmarktes am Standardaktienmarkt durch echtes Gewinnwachstum entstand und wieviel nur eine monetäre Illusion durch die Inflationspolitik bzw. das Drucken von Geld durch die Notenbanken war. Das Ergebnis ist, dass 46% der 303% Hausse am US-Aktienmarkt durch die QE-Programme der FED verursacht wurden und 54% des Anstiegs echtes Gewinnwachstum war. (Angenommen niedrige Zinsen würden die Gewinne nicht beeinflussen, was sie aber taten.) In Europa hingegen zeigt sich, dass es über die gesamte letzte Dekade kein echtes Gewinnwachstum der europäischen Unternehmen gab und der komplette Anstieg um 111% alleinig durch die Druckerpresse ausgelöst wurde. Mit anderen Worten wären die Aktienmärkte seit dem Tief von 2009 bis heute nicht angestiegen, ohne das Drucken von neuem Geld.

Das entspricht dem sehr schwachen Wachstum des BIPs in Europa der letzten Dekade, trotz geschönter Statistiken und belegt unsere Meinung zur europäischen Wirtschaft, die wir entgegen des Mainstreams in den letzten Jahren vertraten. Im gemeinwirtschaftlichen Eurokorsett und bei einem durch Brüssel diktierten und für Unternehmen feindlichen Wirtschaftsumfeld, ist eine andere Entwicklung als Siechtum und Niedergang auch nicht zu erwarten. Gründet die Meinung der "Ökonomen" keynesianischer Ausrichtung, die seit Jahren unermüdlich die Stärke der europäischen Wirtschaft apologetisch anpreisen, nur auf Naivität oder betreiben diese Experten propagandistische Meinungsbildung? (food for thought)

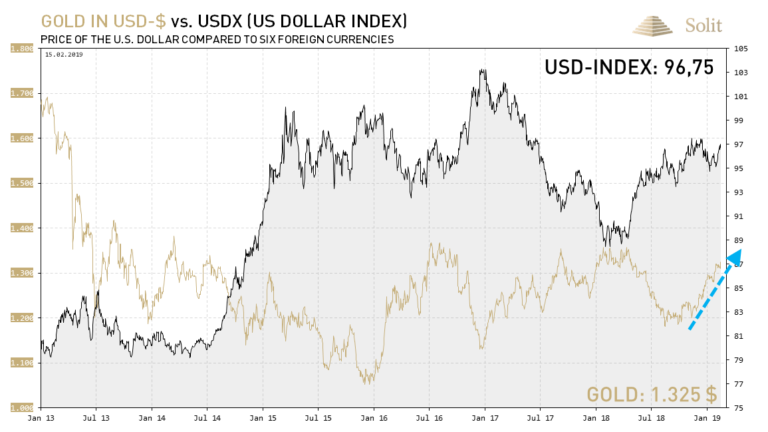

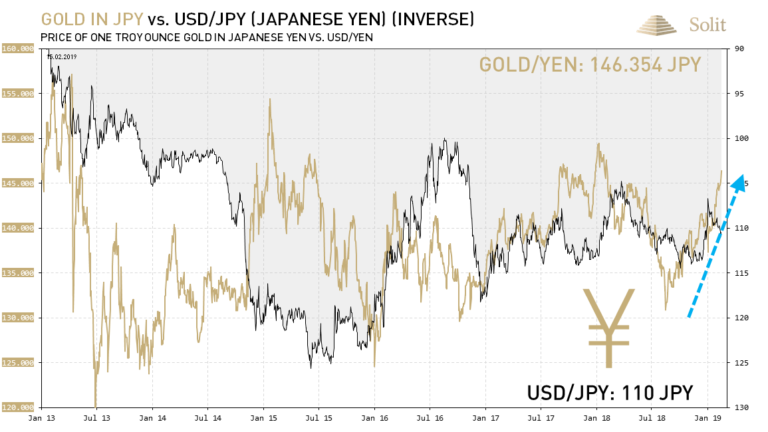

Nebst den Zentralbankkäufen überrascht es daher jedoch nicht, dass die physische Nachfrage in den vergangenen sechs Monaten am Goldmarkt real zunahm und der Goldpreis in vielen Währungen anstieg. Obwohl sich der Dollar stark zeigte, konnte Gold im letzten halben Jahr deutlich zulegen. Ein Teil des Anstiegs mag auf Spekulation zurückzuführen sein, was der CoT-Report belegt, doch zeigt sich relative Stärke, die auf höhere Nachfrage zurückzuführen ist. Ebenso stieg der Goldpreis in australischen Dollar, chinesischen Yuan oder japanischen Yen, was ein Indiz für eine große Trendwende am Goldmarkt sein könnte.

TECHNISCHE ANALYSE

Dritte Woche mit relativer Stärke

Positionierung der spekulativen Anleger (Commitment of Traders)

Die Teilschließung der US-Regierung hatte dazu geführt, dass die US-Terminmarktaufsicht den CoT-Report vom 21.12.2018 über fünf Wochen hinweg nicht veröffentlicht hatte. Seit Beendigung des Shutdowns aktualisiert die CFTC die fehlenden Reporte in wöchentlichen Schritten. Bis Anfang März werden die Daten nicht nur Freitagabend, sondern auch Dienstagabend um 21:30 Uhr aktualisiert, um auf den aktuellsten Stand langsam wieder aufzuschließen. Die Premium-Abonnenten von Blaschzok Research erhalten somit im Februar zweimal pro Woche ein Update der CoT-Reporte für 37 Futures für Rohstoffe und Devisen in vier PDFs.

Zum Stichtag des 22.01.2019 fiel der Preis zur Vorwoche um 4,7$ und die Spekulanten gingen dabei 16 Tsd. Kontrakte short, was die dritte Woche infolge mit einer leichten Stärke war. Der CoT-Index stieg dabei auf 67 Punkte. Auch in dieser dritten Woche relativiert sich diese Stärke wieder etwas, wenn man die Reduzierung der manipulativen Position bei den großen Händlern betrachtet, die um 3 (Big4) bzw. 5 (Big8) Tage der Weltproduktion verringert wurde. Insgesamt ist die Amplitude der Positionsveränderung relativ zur Historie bereits hoch, weshalb man sich von einem moderaten CoT-Index bei 67 Punkten nicht täuschen lassen darf. Bereinigt dürfte der CoT-Index eher im neutralen bis leicht bärischen Bereich um die 37 Punkte oder darunter gelegen haben. Dennoch überrascht die Stärke in dieser Betrachtungswoche wieder etwas. Der letzte Preisanstieg auf 1.326$ war in dem Datensatz vom 22. Januar noch nicht enthalten. Das CRV für einen Long-Trade ist kurzfristig nicht mehr gut. Dass die Daten immer noch fast einen Monat veraltet sind, macht die Einschätzung aktuell sehr schwer, doch unsere Erwartung ist, dass sich die Daten mit dem Preisanstieg auf 1.326$ deutlich verschlechtert haben dürften.

Weitere CoT-Charts zu insgesamt 37 Futures finden Sie wöchentlich aktualisiert auf http://www.blaschzokresearch.de/research/cot-daten/

Gold in USD: Kann der Abwärtstrend überwunden werden?

Seit dem Augusttief stieg der Goldpreis um 160$ an und seit dem Ausbruch aus der Konsolidierungsformation, wo wir unser Kaufsignal gaben, um 120$ je Feinunze. Nachdem die Notenbanken eine Abkehr von ihrer restriktiven Geldpolitik bekanntgaben und sogar neue Lockerungen (EZB) in Aussicht stellten, erfuhr der Goldpreis einen nochmaligen Preisschub. Es kam zu einer Prolongierung der Aufwärtsbewegung, wobei sich das Sentiment noch einmal deutlich verschlechtert haben dürfte. Wir erwarten, dass wir einen massiven Ausbau der Positionen bei den großen Händlern sehen werden, was uns jedoch erst ein aktueller CoT-Report in drei Wochen verraten wird. Daher erfolgt diese Analyse aufgrund der fehlenden Informationen bei gleichzeitiger Änderung fundamentaler Faktoren unter etwas Unsicherheit.

Der Aufwärtstrend ist noch intakt, doch steht dieser kurz davor zu brechen, wenn der Preisanstieg an dem Abwärtstrend bei 1.320$ nun scheitern sollte. Sollten die gelpolitischen Impulse jedoch zu einem Bruch des Abwärtstrends führen, dann wird diese Aufwärtsbewegung an dem Widerstand bei 1.360$ spätestens ihr mehrmonatiges Ende finden. Wir stark von da an die Konsolidierung bzw. Korrektur ausfallen wird, hängt von der weiteren Geldpolitik der Notenbanken in den kommenden Monaten ab.

Kurzfristig sehen wir nach dem deutlichen Anstieg nicht mehr viel Potenzial und eine Korrektur steht aus. Aufgrund der Änderung in der Goldpolitik erwarten wir jedoch, dass sich in diesem Jahr eine große Trendwende herausbilden könnte. Bricht der Aufwärtstrend, ist Gold kurzfristig short mit einem Stop Loss bei 1.326$.

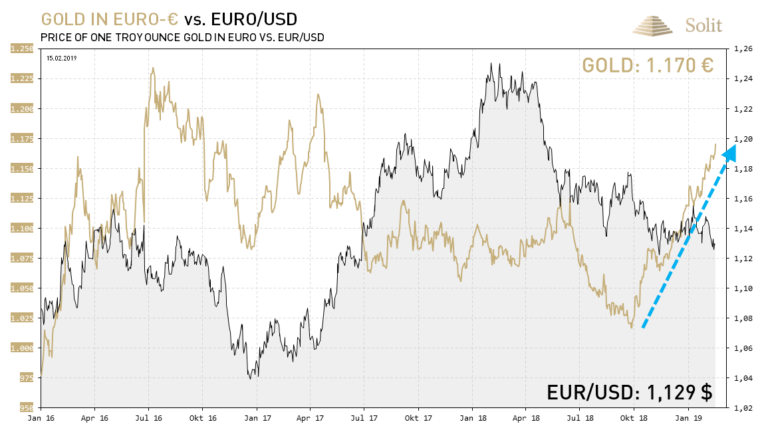

Gold in Euro: Steiler Aufwärtstrend immer noch intakt

Das Chartbild für Gold in Euro ist aufgrund der Euroschwäche noch extremer, doch auch klarer und sauberer. Wir gaben Anfang Oktober mit dem Preissprung über 1.040€ je Feinunze ein Kaufsignal für Gold in Euro und seither stieg der Preis auf 1.170€ an. Da sich der Euro schwach hielt und dieser mittlerweile die Unterstützung bei 1,13$ wieder testet, konnte Gold in Euro noch besser performen. Obwohl wir schon sehr bärisch für den Euro gestimmt waren, zeigte sich dieser in den vergangenen Monaten noch schwächer, als wir es erwarteten. Anstatt einer kurzzeitigen Erholung folgte der nächste Test der wichtigen Unterstützung 1,13$ je Euro. Angesichts der aktuellen Geldpolitik der FED und der EZB dürfte der Bias weiterhin bei einem stärkeren US-Dollar liegen. Anzumerken bleibt, dass der Terminmarkt im Euro sich weiter bereinigt hat, obwohl die 1,13$ nicht nachhaltig unterschritten wurden bisher, was von leichter relativer Stärke zeugt.

Charttechnisch liegt bei 1.160€ je Feinunze ein Abwärtstrend, der nun erst einmal eine unüberbrückbare Hürde darstellen könnte, auch wenn dieser nun kurzzeitig bereits überwunden wurde. Sollte der Euro abrutschen und Richtung 1,05$ laufen, dann wäre ein finaler Anstieg bis 1.190€ denkbar. Kurzzeitig dürfte dann aber die Luft raus sein und der Preis erst einmal konsolidieren oder korrigieren. Insbesondere in Euro erwarten wir in 2019 eine deutlich positive Preisentwicklung des Goldpreises. Kurzfristig sollte man sich jedoch mit Käufen zurückhalten und abwarten, sobald der mehrmonatige Aufwärtstrend gebrochen wurde, der bis dato jedoch noch intakt ist.