Gold: Was kommt nach dem empfindlichen Dämpfer?

Um über USD 20,- je Unze korrigierte der Kurs alleine vergangene Woche, nachdem zwei Ereignisse die sommerliche Ruhe durchbrachen. Am Mittwoch wurden um USD 1,5 Mrd. Papiergoldkontrakte auf den Markt geschmissen und gegen Wochenende verlautbarte die FED-Chefin Yellen, dass sie Argumente für eine Zinserhöhung sehe. Die Entwicklung des Arbeitsmarktes und der Ausblick auf die ökonomische Entwicklung und Inflation würden dies rechtfertigen. Die Folgen haben wir gesehen: Börsen rauf, Edelmetalle runter. Trotz dieser Tatsachen sind Gold und Silber nicht so stark gesunken wie es noch bei ähnlichen früheren Aktionen in negativem Umfeld für Gold der Fall gewesen wäre, was man heute durchaus als Stärke sehen kann. Und dennoch haben parallel zu Gold auch die Minenwerte nachgelassen, im Grunde ohne substantiellen Hintergrund. Als Anleger fragt man sich daher nun berechtigt, ob es in dieser Tonart weitergehen wird oder ob die Aussichten nicht doch eine Fortsetzung des Aufwärtstrends erkennen lassen.

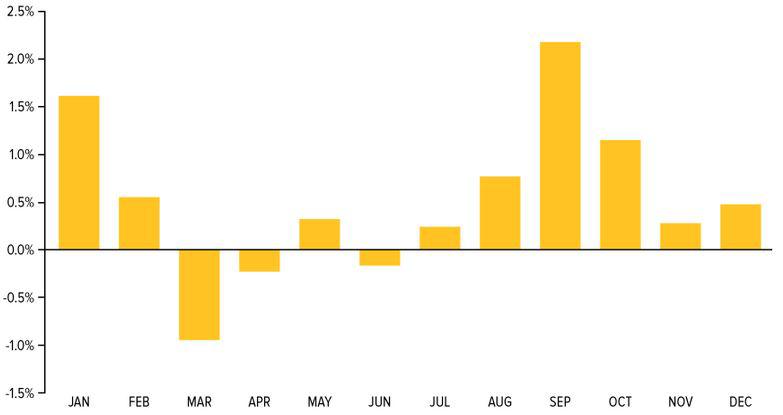

Betrachten wir das Gesamtbild so stehen wir am Ende des "Sommerlochs", bei dem, wie die untere Statistik aufzeigt, generell mit schwachen Notierungen zu rechnen ist.

Quelle: LBMA, U.S.Global Investor

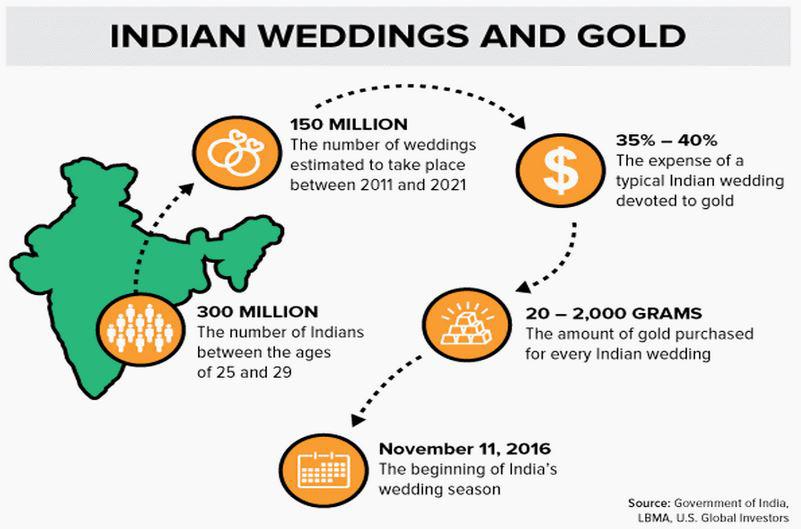

Die normal bereits im August auftretende Belebung zum Herbst hin wurde diesmal durch die eingangs erwähnten Tatsachen mehrheitlich zunichte gemacht. Ändert aber grundsätzlich nichts daran, dass schon alleine durch die Hochzeitssaison im November in Indien wieder kräftige Bewegung in den Markt kommen sollte. Und heuer war ein gutes Jahr für Indiens Landwirtschaft. Starke Erträge brachten gute Einnahmen und somit eine gute Basis für mehr Goldkäufe bei den Juwelieren für die Hochzeiten. Interessant in diesem Zusammenhang ist auch eine Grafik, die aufzeigt, dass bis zum Jahr 2021 noch rd. 75 Millionen Hochzeiten stattfinden können

Quelle: Regierung Indiens, LBMA und U.S.Global Investor

Veranschaulichen wir uns einmal diese Kraft anhand eines einfachen Rechenbeispiels. Werden pro Hochzeit im Durchschnitt und konservativ gerechnet nur 100 Gramm Gold gekauft, so würde dies in den kommenden 5 Jahren rd. 7.500 Tonnen des Edelmetalls entsprechen. Grund genug für die Annahme dass die Nachfrage aus diesem Sektor dementsprechend hoch bleiben sollte.

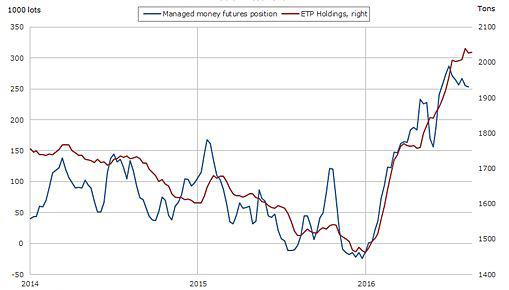

Zweites Argument für weiter feste Kurse bieten die ETFs und Hedgefonds. Nach wie vor sind sie in starker Position, was daraus schließen lässt, dass diese Gruppe der institutionellen Investoren ebenfalls mit einem weiteren Kursanstieg von Gold rechnen.

Quelle: Bloomberg, Saxobank

Als drittes Argument für keine nachhaltige Verschlechterung bei Gold und Silber kann das generelle Marktsentiment gelten, das widerspiegelt, dass Gold und Silber als einzig verbleibende Alternative zur vorherrschenden tristen globalen Finanzsituation mehr und mehr in den Köpfen der breiten Masse verankert ist. Sogar bei der "regierungshörigen" Bevölkerung der USA, die erkennt, dass nicht die von FED-Chefin Yellen proklamierte Verbesserung der Situation Fakt ist, sondern sieht, dass die USA nach drei in Folge sinkenden Wirtschaftsquartalen langsam in Richtung Rezession rutscht.

Sollten nun nicht noch weitere künstlich herbeigeführte Beeinflussungen der Edelmetalle auftreten, so spricht im Grunde nichts gegen eine Fortsetzung des seit Jahresbeginn bestehenden Aufwärtstrends. Rücksetzer, natürlich oder gelenkt, sind immer möglich, bieten aber Einstiegschancen für Zuerwerb von physischen Metall. Aber auch bei den Minengesellschaften stehen die Chancen gut, dass bei Fortsetzung des Aufwärtstrends wieder steigende Notierungen zu sehen sind, denn auch sie litten in den letzten Tagen überproportional.

Ein interessantes Unternehmen, das wir vom Miningscout im Goldsektor für aussichtsreich erachten, wäre die australische Blackham Resources Ltd. (ASX: BLK; WKN: A0KFUC; ISIN: AU000000AEK4). Blackham startet die Produktion seines 5-Mio-Unzen-Projektes Matilda bereits in den kommenden zwei Wochen und ist, wie viele andere ebenfalls, von knapp AUD 1,20 auf AUD 0,88 zurückgekommen.

Quelle: bigcharts.com

Hochprofitable Wirtschaftlichkeit bei guten Goldkursen auf Basis Australischer Dollar, verbunden mit exzellenter Managementleistung sowie hohem Erweiterungspotential, stellen für Investoren gute Argumente dar sich das Unternehmen mal im Detail anzusehen. Vor allem jetzt bei deutlich reduziertem Kurswert.