Kehrtwende bei US-Notenbank – Gold reagiert mit Preissprung

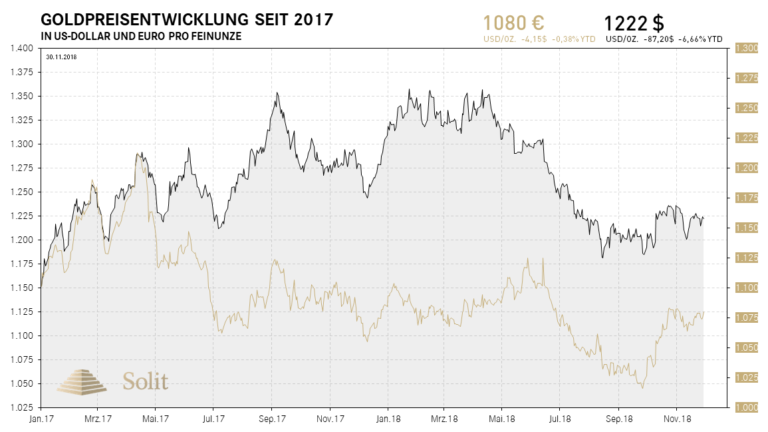

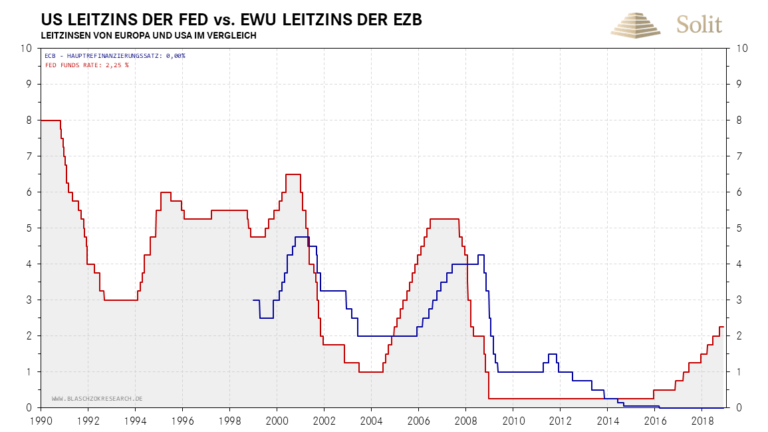

Der Goldpreis stieg seit Mitte der vergangenen Woche in US-Dollar sowie in Euro wieder an und konnte sich aus seiner mehrwöchigen Lethargie befreien. Hintergrund der Rallye waren Äußerungen des US-Notenbankchefs "Jerome Powell", wonach das aktuelle Zinsniveau knapp unter dem neutralen Level liegen würde, während er bis dahin davon sprach, dass dieses noch weit entfernt sei. Dies deutet darauf hin, dass die US-Notenbank einen Wechsel in ihrer Geldpolitik vollziehen und von ihrem restriktiven Kurs abkehren könnte. Anstatt vier weiteren Zinsanhebungen bis Ende 2019, diskutiert der Markt nun, ob es womöglich nur noch einen Zinsschritt geben wird.

Dies sind die ersten Anzeichen dafür, dass die US-Notenbank sich der US-Regierung von US-Präsident Trump beugen und ihre Politik lockern könnte, um die US-Konjunktur nicht abzuwürgen und um einen Einbruch am Aktienmarkt zu verhindern. Der US-Aktienmarkt reagierte sofort auf die Neuigkeiten und stieg seit Mittwoch um über 4% an. Der US-Dollar kam sofort unter die Räder und der Euro zum US-Dollar konnte bis an seinen Abwärtstrend auf 1,14$ ansteigen. Hier könnte sich in Kürze eine deutliche Zwischenerholung beim Euro anbahnen, wenn dieser Abwärtstrend nachhaltig bricht. Dies würde die Rallye im Gold zusätzlich befeuern. Das Fundament für einen Anstieg des Goldpreises bis in den Bereich von 1.280$ bis 1.300$ ist seit Wochen vorhanden und Jerome Powell hat nun womöglich den Spekulanten einen Grund für Käufe geliefert.

US Präsident Trump konnte seine Position stärken, nachdem sich die Vorwürfe einer russischen Wahlmanipulation als falsch und frei erfunden herausgestellt haben. Im Gegenteil gibt es nun eindeutige Beweise, dass es sich um gezielte Fake News des politischen Gegners handelte, um seiner Präsidentschaft zu schaden. Trump drohte vergangene Woche Dokumente zu veröffentlichen, die den Demokraten sehr schaden könnten und twitterte erstmals wieder seit seinem Wahlkampf, dass er diese Leute für ihre Verbrechen ins Gefängnis bringen wolle. Ein Zusammenhang mit der plötzlichen Kursänderung in der Geldpolitik ist hier nicht auszuschließen.

Wir hatten erwartet, dass die FED ihre Geldpolitik spätestens dann wieder ändern und letztlich diametral verkehren würde, sobald die Aktienmärkte einbrechen und das Bankensystem, wie im Jahr 2008, in Gefahr wäre. Die Edelmetallpreise tendieren dazu zum Beginn einer Rezession zu fallen, da die Kreditgeldmenge in dieser Zeit schnell schrumpft und Gold zusätzlich zur Schaffung von Liquidität veräußert wird. Unser wahrscheinlichstes Szenario war ein erneuter Einbruch der Märkte mit darauffolgenden neuen Eingriffen der Notenbanken über die Druckerpresse. Dieser nun möglicherweise frühe Kurswechsel ist sehr bullisch für den Goldpreis, da ein womöglich deflationärer Crash, wie im Jahr 2008, nicht zugelassen wird. Investoren könnten diese Entwicklung nun antizipieren und frühzeitig in das aktuell völlig unterbewertete und günstige Gold investieren, was auch den deutlichen Preisanstieg seit Powells Äußerungen in Euro sowie US-Dollar erklärt.

Unter dem Strich ändert es langfristig gesehen nicht viel, ob die US-Notenbank gleich ihre Geldpolitik ändert oder erst nach einem Crash der Aktien-, Immobilien und Anleihemärkte sowie dem Beginn einer Rezession diese Kehrtwende vollziehen wird. Sie wird letztlich wieder zum Wohle des Bankenkartells intervenieren, was ihre originäre Aufgabe ist. Das Crashszenario würde jedoch eine zweite Amtszeit von US-Präsident Trump erschweren, während das neue Alternativszenario Trumps Bemühungen weniger stark konterkarieren würde. Es scheint daher logisch, dass Trump auf allen möglichen Wegen versuchen wird Einfluss auf die US-Notenbank zu nehmen.

Grundsätzlich ist das staatliche Geldmonopol die wohl größte Geißel der Menschheit. Wenn ein Staat dieses jedoch schon an sich reißt, so ist es völlig unsinnig, dies an eine Privatbank auszugliedern. Dieser muss nämlich Zinsen für das aus dem Nichts gedruckt Geld an diese Privatbank zu zahlen, was erst über neue Steuern (Einkommensteuer seit 1914 in den USA) dem Steuerzahler wieder abgenommen werden muss. Trump wird es nicht wagen das Gelddruckmonopol der FED anzugreifen, doch scheint er nun erfolgreich Einfluss genommen zu haben.

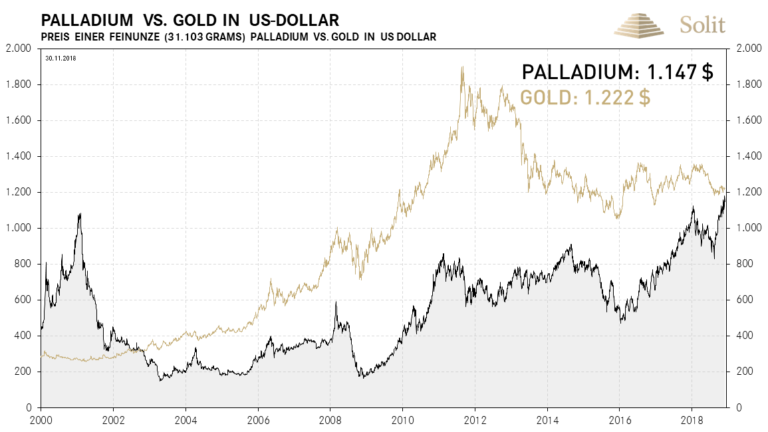

Palladium fast so teuer wie Gold

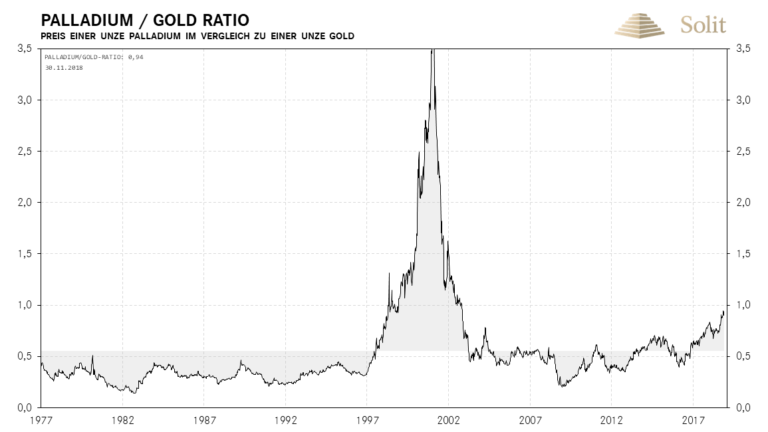

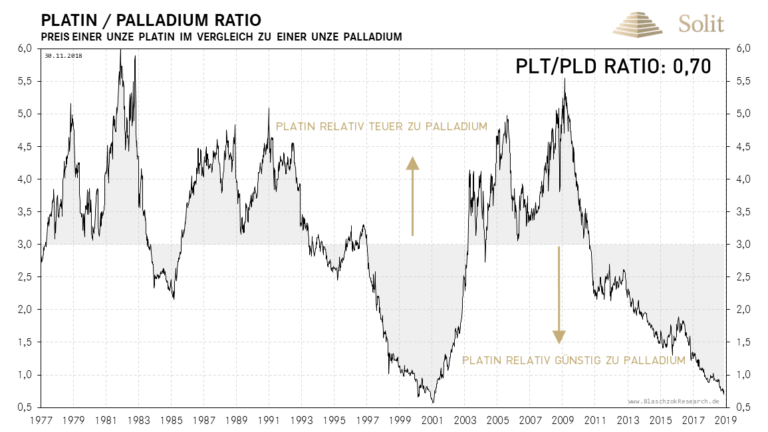

Der Palladiumpreis konnte in den vergangenen anderthalb Jahren alle anderen Edelmetalle deutlich outperformen und stieg um über 100% an. Platin und Silber verweilen hingegen noch auf ihren Korrekturtiefs. Hintergrund des starken Anstiegs ist eine ungebremst starke Nachfrage nach Palladium aus der Automobilindustrie zur Herstellung von Katalysatoren für Benzinmotoren. Platin wird hingegen für Katalysatoren von Dieselfahrzeugen verwendet, deren Nachfrage nachgelassen hat, was den Preisrückgang und die Schwäche bei Platin erklärt. Wie das Platin/Palladium-Ratio mit 0,7 zeigt, war Platin in der Geschichte nur einmal so günstig zu Palladium, wie aktuell.

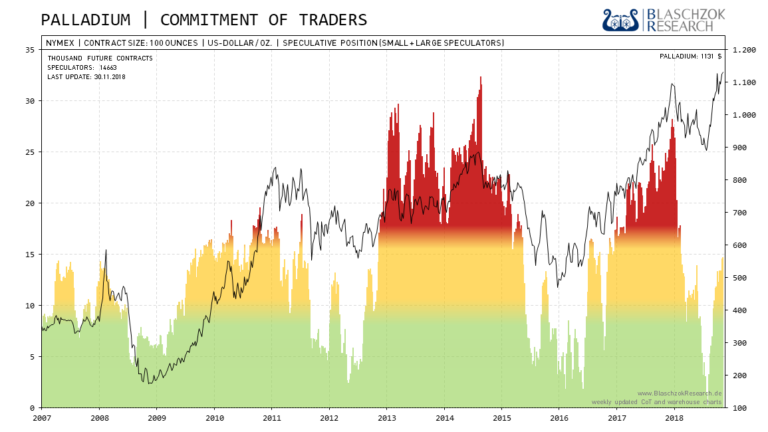

Die relative Stärke von Palladium zeigte sich bereits seit dem Jahr 2011, da der Preis nicht wie die anderen Edelmetalle in einen Bärenmarkt überging, sondern auf hohem Niveau konsolidierte. Aufgrund dieser relativen Stärke, die deutlich am Terminmarkt zu sehen war, hatten wir unseren Lesern auch bei 450€ je Feinunze Palladium zum antizyklischen Kauf empfohlen, während wir für den Rest des Edelmetallmarktes noch nicht bullisch waren.

Aktuell trübt sich das konjunkturelle Bild ein, was den Nachfrageüberhang am Palladiummarkt in einen Angebotsüberhang wandeln könnte auf Sicht der kommenden Monate. In Rezessionen neigen gerade die industriellen Edelmetalle dazu mit dem Konjunkturzyklus positiv zu korrelieren und zu fallen.

Sollten die Notenbanken jedoch jetzt bereits eine Kehrtwende vollziehen und die Geldpolitik wieder lockern, da die Lage zu labil ist, so könnte sich der Konjunkturzyklus noch einmal verlängern und der Nachfrageüberhang am Palladiummarkt noch etwas fortbestehen, was für weiter steigende Preise sorgen würde. Palladium ist nur noch 10$ von der Parität mit dem Goldpreis entfernt, was in der Geschichte bisher nur einmal vorkam und man auch deutlich an dem Palladium/Gold-Ratio von 0,94 erkennen kann. In der Europäischen Union gibt es vielerlei Gründe für die EZB Gewehr bei Fuß zu stehen und die Geldpolitik locker zu halten. Während Italien hochverschuldet und instabil ist, rutscht Europa in eine Rezession ab, während die Unruhen in Frankreich nun auch auf die Nachbarstaaten umgreifen und die Deutsche Bank vor dem Kollaps steht.

Deutsche Bank vor der Übernahme

Vergangene Woche gab es eine Razzia bei der Deutschen Bank, bei der es vermeintlich um die Panama Papers gehen solle. Auf der Suche nach Beweisen und Kriminellen überraschten die 170 Bundesbeamten einen der FED-Gouverneure der US-Notenbank bei einem "offiziellen Geschäft" mit der Deutschen Bank. Die Danske Bank wurde wegen verdächtiger Geschäfte im Volumen von 200 Mrd. Euro über ihren Ableger in Estland nun auch zu Strafzahlungen verurteilt. Wenn es um Geldwäsche und mögliche Steuerausfälle geht, kennt die Staatsmacht kein Pardon.

Viele fürchten, die Deutsche Bank könnte eine zweite Lehman Brothers sein und eine neue globale Bankenkrise auslösen. Der Internationale Währungsfonds bezeichnete kürzlich erst die Deutsche Bank als die für das Bankensystem gefährlichste Bank in der Welt, die so systemrelevant wie keine Zweite sein soll. Viele Anleger und Investoren verloren bei dem Zusammenbruch ihr Geld und dieser markierte den offiziellen Beginn der großen Kreditkrise von 2008. Gold bleibt der sichere Hafen und man sollte sich bewusst sein, dass Gelder auf Konten rechtlich Kredite an die Bank darstellen, die ausfallen können, wenn eine Bank bankrottgeht. Aufgrund der Gefahren für das weltweite Bankensystem bei einer Pleite der Deutschen Bank, spekulieren die Marktteilnehmer bereits über eine mögliche Übernahme des angeschlagenen Geldinstituts. Ein neuer Zyklus monetärer Lockerung durch die Notenbanken scheint bevorzustehen und somit scheint auch der Beginn einer neuen Hausse am Gold- und Silbermarkt nicht mehr weit entfernt zu sein.

TECHNISCHE ANALYSE

Markt ausgeglichen – Nachfrageüberhang verschwunden

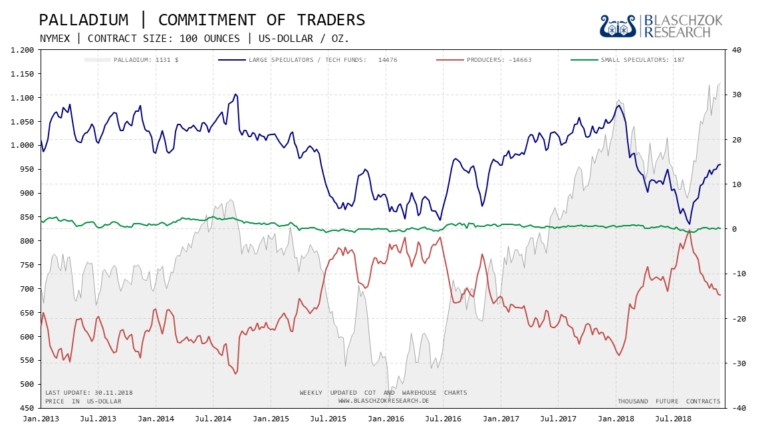

Positionierung der spekulativen Anleger (Commitment of Traders)

Die aktuellen, wöchentlich von der US-Terminmarktaufsicht "CFTC" veröffentlichten, Daten für Palladium befinden sich im neutralen bis leicht überkauften Bereich.

Auf Monatssicht ist die relative Stärke nun verschwunden. Dies ist ein erstes Warnzeichen, dass der Aufwärtstrend zum Erliegen kommen könnte in den nächsten Wochen und Monaten. Die aufziehende Rezession zeigt sich bereits in der Automobilindustrie, in der die Produktion von Neuwagen nun zurückgeht und die Zulieferer ihre Produktion bereits deutlich zurückfahren. Es verwundert daher nicht, dass das BIP in der Bundesrepublik nun sinkt, da es sehr von der Automobilindustrie abhängig ist. Sobald im Zuge einer Rezession die Nachfrage nach Palladium für Benzinkatalysatoren abnimmt, wird der Palladiummarkt in ein Überangebot rutschen und die Preise können dann teilweise deutlich einbrechen.

Weitere CoT-Charts zu insgesamt 37 Futures finden Sie wöchentlich aktualisiert auf http://www.blaschzokresearch.de/research/cot-daten/

Parität mit Gold in greifbarer Nähe

Der Anstieg des Palladiumpreises scheint kein Halten zu kennen. Noch hält das Defizit am physischen Markt an, was für die immer steigenden Notierungen sorgt. Der Terminmarkt zeigt jedoch, dass die neuerlichen Anstiege der vergangenen Wochen nicht mehr durch relative Stärke begleitet werden. Es zeigt sich zwar noch keine relative Schwäche, doch ist die Entwicklung am Terminmarkt neutral, was ein guter Hinweis auf ein ausgeglichenes Angebot/Nachfrage-Verhältnis ist.

Es scheint erste deutliche Produktionskürzungen in der Automobil- und Zulieferindustrie zu geben, die diese Veränderung in der Nachfrage erklären könnten. Sollte eine Rezession ausbrechen, so könnte der Palladiummarkt in ein Überangebot rutschen und die Preise stark korrigieren.

Noch ist der Aufwärtstrend bei Palladium jedoch intakt und in dieser Woche könnte der Preis für Palladium den Preis für Gold erstmals seit der Jahrtausendwende übertreffen. Eine Unterstützung liegt aktuell bei 1.125$, unter welcher der positive Bias verschwindet und das Kaufsignal für Palladium negiert wird. Solange dies nicht geschieht, ist Palladium in US-Dollar weiterhin long und könnte weiter ansteigen. Unter 1.125$ muss das Risikomanagement greifen.

Aufwärtstrend weiter intakt

In Euro konnte der Palladiumpreis in den vergangenen Monaten noch stärker performen und stieg auf über 1.050€ je Feinunze an. Die nächste Unterstützung liegt weit abgeschlagen bei 920€ je Feinunze und über dem aktuellen Preis befindet sich der Kurs im charttechnischen Niemandsland. Sobald der steile Aufwärtstrend bricht, sollte man kurzfristig Teilgewinne realisieren.

Langfristig würden wir aufgrund der relativen Überbewertung zum Gold sowie zum Platin eher nicht in ein Investment von Palladium raten. Größere Chancen scheinen antizyklische Investments in das aktuell unterbewertete Gold oder Platin zu bieten auf Sicht der kommenden zehn Jahre.