Billiges Geld treibt Aktien und Gold

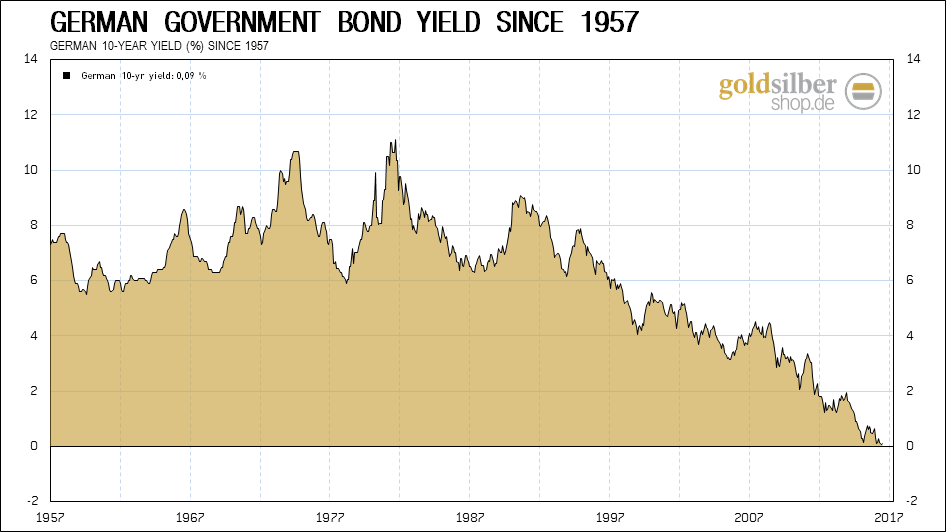

Erstmals in der Geschichte konnte der Bund am Mittwoch eine Staatsanleihe mit zehnjähriger Laufzeit und einem negativen Kupon mit einer durchschnittlichen Rendite von -0,05% am Markt platzieren. Neue Gläubiger der Bundesregierung erhielten erstmals keinen Ausgleich für einen Kredit an den Staat über 10 Jahre hinweg, sondern müssen noch etwas draufzahlen, was dem gesunden Menschenverstand zuwider geht. 80% aller japanischen und deutschen Staatsanleihen notieren bereits im negativen Bereich sowie 25% des gesamten weltweiten Marktes. Darüber hinaus werden 275 Mrd. US-Dollar an europäischen Unternehmensanleihen bereits im negativen Bereich gehandelt.

Niedrigzinsen sind der Vorbote des Systemzusammenbruchs.

Möglich ist dies nur durch die verantwortungslose Geldpolitik der Zentralbanken weltweit, die seit 2008 alles am Markt aufkaufen und gegen frisch gedrucktes Papiergeld monetarisieren, was ausfallgefährdet ist oder einen Zusammenbruch des Kreditgeldsystems anstoßen könnte. Einen Exit aus dieser Politik gibt es nur noch über höhere Preise, höhere Zinsen und eine Abwertung der Währungen mit einer Umverteilung der weltweiten Vermögen hin zu dem Bankenkartell, deren Eigner und den größten Schuldnern. Je länger Zinsen durch die Ausweitung der Geldmenge unnatürlich künstlich niedrig gehalten werden, desto stärker werden deren Anstiege infolge dieser planwirtschaftlichen Eingriffe werden. In wenigen Jahren, sobald das Vertrauen in den faulen Zauber der Notenbanken und ihre Papierwähren verflogen sein wird, werden die weltweiten Zinsmärkte weit in den zwei- oder sogar dreistelligen Bereich springen. Dann wird die Stunde des Goldes schlagen, das im Vergleich zu allen anderen Vermögensklassen nicht nur seinen realen Wert halten, sondern durch die erhöhte Nachfrage auch einen realen Kaufkraftgewinn erfahren wird.

Gerüchte um mehr QE-Programme mit noch mehr billigem Geld gaben den Aktienmärkten in dieser Woche Auftrieb, nachdem Ben Bernanke nach Japan flog und Gerüchten nach dort Premierminister Shinzo Abe und den Chef der Bank of Japan (BoJ) Kuroda treffen sollte. Abe, der für seine expansive Geldpolitik bekannt ist, will seine Bemühungen im Kampf gegen die Deflation des Kreditberges verstärken. Medien spekulierten völlig faktenlos über mögliches Helikopter-Geld, das in Japan lanciert werden sollte. Das traf natürlich in keinster Weise zu. Dennoch geht es bei dem Besuch Bernankes um ein koordiniertes Vorgehen bei der Abwertung der Weltwährungen unter der Führung des Hegemon USA mit seinem US-Dollar.

"Die Menschen wissen, dass Inflation den realen Wert von Staatsschulden erodiert, weshalb es im Interesse der Regierung ist etwas Inflation zu erzeugen." Ben Bernanke, ehemaliger Chef der US-Notenbank

Der japanische Aktienmarkt kletterte aufgrund der Gerüchte 4% nach oben und der japanische Yen verlor zum US-Dollar 2%, was die längst überfällige Korrektur des Yen wahrscheinlich eingeleitet hat. Womöglich wird die japanische Notenbank Ende Juli eine Ausweitung des Ankaufprogramms für Staatsanleihen bekanntgeben, worauf der Yen in den kommenden Monaten wieder auf 123 Yen je Dollar abschmieren könnte.

Mehr Geld benötigen auch die italienischen Banken, die kurz vor dem Bankrott stehen, sowie auch die Deutsche Bank, deren Aktie dabei ist zu einem Penny-Stock zu verfallen. So forderte der Chef-Ökonom der Deutschen Bank erst kürzlich einen weiteren 150 Mrd. schweren Bail Out auf Kosten der Steuerzahler für die europäischen Banken. Man darf sich sicher sein, dass spätestens dann, wenn die ersten Banken tatsächlich in akute Liquiditätsprobleme kommen, die Notenbanken Gewehr bei Fuß stehen und die Steuergelder über Hilfs- und Rettungsprogramme bereitwillig verteilen werden.

Nach dem Brexit konnten sich die Aktienmärkte sofort von dem Schock über das Votum Großbritanniens für den Austritt aus der Europäischen Union und von dem spekulativen Abverkauf erholen. Vor einer Woche wurden dann neue US-Arbeitsmarktdaten veröffentlicht, die sehr gut ausfielen und die negativen Erwartungen der Investoren zerschmetterten. Daraufhin gab es kein Halten mehr und der amerikanische Aktienmarkt konnte anhand des S&P500 auf ein neues Allzeithoch ansteigen. Von einer Verkaufspanik hin zu einer Kaufpanik vergingen gerade einmal zwei Wochen und nachdem die Masse der Marktteilnehmer bärisch für Aktien gestimmt und demensprechend Short positioniert war, droht jetzt mit dem Überschreiten wichtiger Widerstände am Aktienmarkt ein Short-Squeeze. Dies könnte eine weitere kurzfristige Rallye am Aktienmarkt auslösen, die den S&P500 noch einmal 100-200 Punkte nach oben heben könnte.

Der primäre Grund, warum wir seit Monaten an einem weiteren Einbruch des Aktienmarktes zweifelten, liegt darin begründet, dass diese real seit dem Jahr 2000 bereits stark eingebrochen sind und nur das billige Geld der Notenbanken für eine nominalen Preisinflation sorgte. Im Verhältnis zu Gold, das die Geldmengenausweitungen ebenfalls bereits eskomptiert hat, fiel der breite amerikanische Aktienmarkt S&P500 um 70%. Dies zeigt, dass Gold das bessere Investment in den vergangenen 15 Jahren war und dass sich die Aktienmärkte real längst in einem Bärenmarkt befinden. Nominal sorgt das viele frisch gedruckte Geld jedoch dafür, dass die Pegel immer weiter ansteigen und die Aktienmärkte inflationsbedingt nominal mit nach oben getrieben werden – wenn auch nicht so stark wie Gold, weshalb nun starke Einbrüche am Aktienmarkt ausbleiben könnten. Wer die vergangenen 15 Jahre Aktien gehalten hat, hat somit real 70% seines Vermögens verloren. Auch in den nächsten zehn Jahren ist davon auszugehen, dass die Aktienmärkte in der kommenden Weltwirtschaftskrise real weiterhin fallen werden, während sie nominal durchaus ansteigen können. Gold und Silber werden hingegen viel stärker ansteigen und anstatt eines realen Verlustes wie am Aktienmarkt sogar einen realen Gewinn vorweisen können.

Bank of England wartet noch ab

Viele Marktteilnehmer hatten nach dem Brexit mit 86% Wahrscheinlichkeit auf eine Zinsanhebung in England gesetzt, während es vor dem Brexit nur 11% waren. Die hohen Erwartungen der Märkte wurden jedoch nicht erfüllt, denn die Mitglieder der BoE stimmten in dieser Woche 8:1 dafür, dass die Zinsen unverändert bei 0,5% verharren und 9:1, dass das Ankaufprogramm unverändert bei einem Volumen von 375 Mrd. Pfund vorerst bleiben wird. Die Spekulanten, die jedoch mit einer weiteren Geldmengenausweitung gerechnet hatten und auf ein weiter fallendes britisches Pfund wetteten, mussten ihre Shorts am Markt eindecken und das Pfund stieg wie der Phönix aus der Asche um über zwei US-Cent binnen Sekunden in einem Short-Squeeze auf fast 1,35 USD an. Der Terminmarkt ist ohnehin seit langer Zeit überverkauft und eine zyklische Erholung des britisches Pfunds jetzt möglich. Wir hatten vermutet, dass es sich bei dem Einbruch des Pfunds um einen Sell Off handeln könnte, den das Smart Money nutz, um Dollar abzustoßen und in das Pfund zu gehen.

Das Pfund könnte jetzt zu einer Erholung ansetzen.

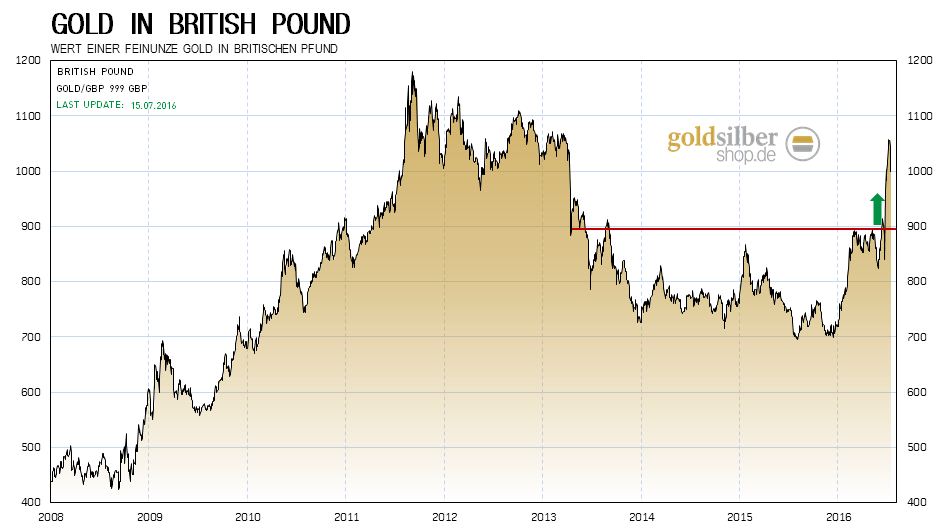

Gold in Pfund stieg 50% in diesem Jahr.

Der Goldpreis in britischen Pfund stieg in diesem Jahr zeitweise um 50% an, sodass eine kurzfristige Erholung bis an das Ausbruchsniveau bei 900 Pfund je Feinunze durchaus gut möglich wäre, was dann die Basis für einen weiteren Anstieg legen würde, wenn gegen Ende des Jahres die Geldmenge wieder ausgeweitet wird in England.

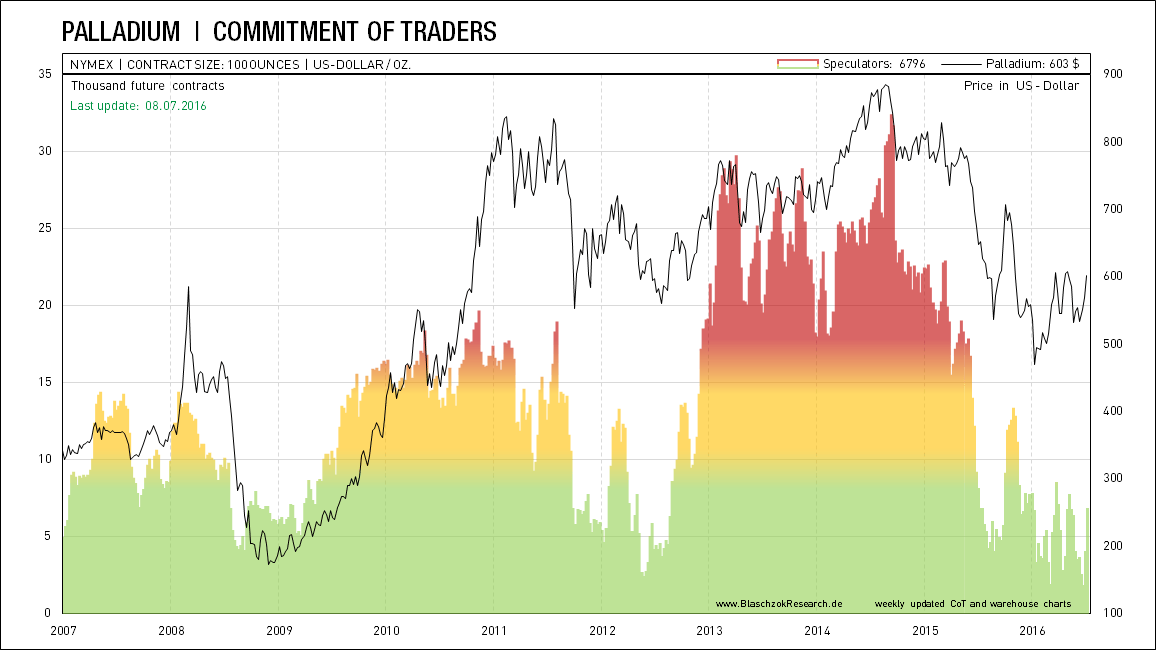

TECHNISCHE ANALYSE ZU PALLADIUM

Die wöchentlich von der US-Börsenaufsicht "CFTC" veröffentlichten Terminmarktdaten für Palladium zeigen, dass zuletzt erstmals Spekulanten zu dem Anstieg beigetragen haben. Der Anstieg in den Wochen davor wurde hingegen von fundamentaler physischer Nachfrage getragen, was eine relative Stärke zeigt, die sich mittelfristig in weiter steigenden Preisen auswirken könnte. Palladium zeigt sich deutlich stärker als Platin, wobei man nun berücksichtigen muss, dass die monetären Edelmetalle gerade korrigieren, weshalb auch hier eine Korrektur möglich wäre. Der Terminmarkt zeigt jedoch noch keinerlei Überhitzungen. Einem weiteren Anstieg stünde grundsätzlich seitens des Terminmarktes nichts im Weg.

Positionierung der spekulativen Anleger (Commitment of Traders)

Der Terminmarkt zeigt, dass die Spekulanten bisher kein Interesse hatten auf steigende Preise zu setzen.

PALLADIUM IN USD

Vor dem Brexit-Votum sah es so aus, als würde Palladium noch einmal die Tiefs im Bereich von 470$ je Feinunze anlaufen. Doch mit dem Brexit als Game Changer für den Edelmetallmarkt – der noch mehr QE-Maßnahmen verspricht – und den starken Anstiegen bei Gold und Silber, gab es auch für Palladium kein Halten mehr und der Abwärtstrend konnte dynamisch überwunden werden. Ein Rücksetzer an diesen Abwärtstrend wäre jetzt möglich, wobei sich der Anstieg fortsetzen wird, wenn die Unterstützung an dem Abwärtstrend hält und der Ausbruch somit bestätigt wird. Die Formation könnte man als unsaubere S-K-S Formation interpretieren, was in den kommenden 6-12 Monaten ein weiteres Anstiegspotenzial von 200$ nach oben ließe.

Palladium in US-Dollar konnte eine Art S-K-S Umkehrformation abschließen und könnte im nächsten Jahr um weitere 200$ ansteigen.

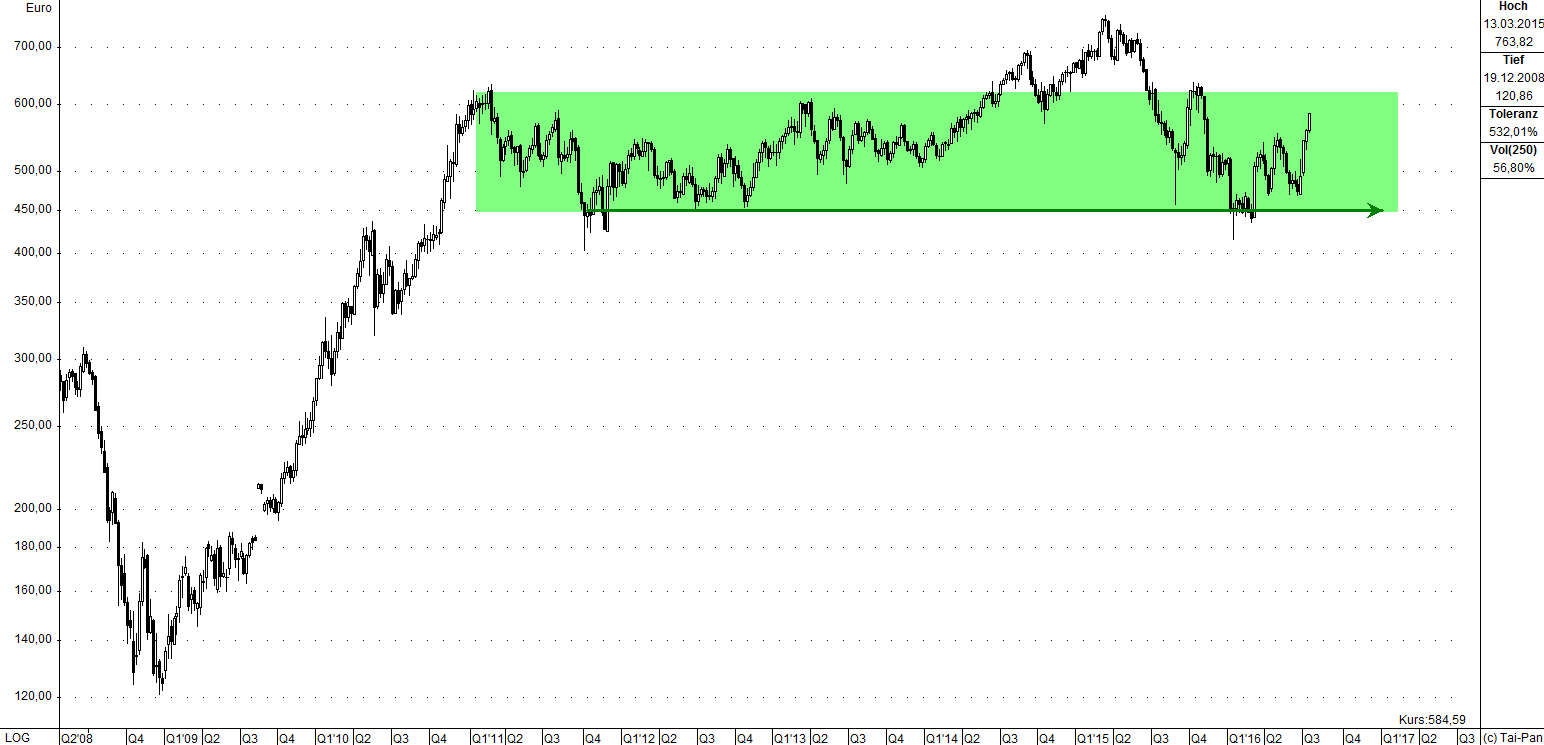

PALLADIUM IN EURO

Auf Eurobasis steht der Preis immer noch auf den Hochs des Jahres 2008 und hat sich damit viel stärker und besser gehalten als die anderen Edelmetalle. Wir hatten vor einem Jahr bereits geschrieben, dass wir nicht erwarten, dass der Preis unter 450€ je Feinunze fallen würde, weshalb wir diesen Preis als Kaufniveau sahen. Mittlerweile konnte der Preis um 130€ je Feinunze zulegen und über 600€ je Feinunze wird ein erneutes charttechnisches Kaufsignal generiert, das einen mittelfristigen Anstieg bis 800€ je Feinunze verspricht.

Palladium in Euro hat sich besser gehalten als alle anderen Edelmetalle.