Der Gold-Glanz verblasst (zunächst)

"Gold steht am Beginn eines neuen Haussetrends." – "Only the sky is the limit!" – "Aurum 20.000 Dollar!" – "Verpassen Sie die Gold-Rakete nicht!" – "Das ist Ihre letzte Chance!" — So oder ähnlich reißerisch sind die Schlagzeilen, die derzeit von Kommentatoren durch die Printmedien und durch die Cloud getrieben werden. Aus Sicht der Presse macht das möglicherweise Sinn – denn mit "Herzschlag-Worten" lässt sich Aufmerksamkeit erzielen. Gold-Fans mussten sich rund vier Jahre verstecken – jetzt kriechen sie wieder aus ihren Löchern. Und sie tun so, als sei nichts gewesen, als hätten sie mit ihren Goldprognosen nicht fünf Jahre völlig falsch gelegen. — 24. Mai 2016

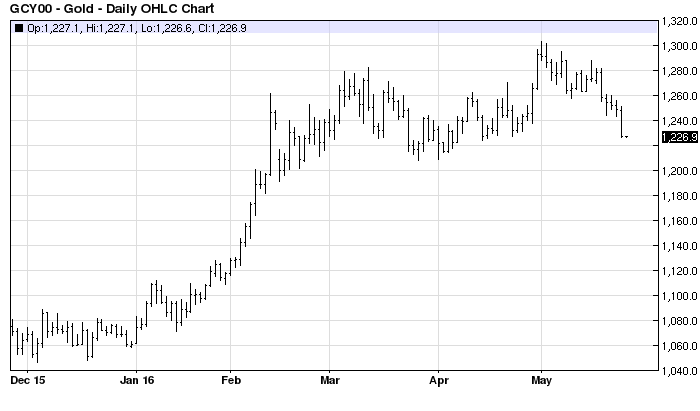

Quelle: Barchart

Glaubt man den so genannten Fachleuten, dann kann der Goldpreis eigentlich nur steigen – und zwar sowohl kurz- als vor allem auch mittel- und langfristig. Auch ich erwarte auf längere Sicht einen nach oben gerichteten Goldpreis-Trend. Was mich auf dem aktuellen Preisniveau von 1266 $ je Feinunze allerdings stört, sind zwei Fakten: Zum einen beobachte ich eine rasch steigende Zahl von "sinnlos nach-plappernden" Gold-Optimisten und zum anderen sehe ich die starke Dynamik, mit der am Goldmarkt in den vergangenen Wochen von Pessimismus auf Optimismus umgeschwenkt wurde als große Gefahr. Hinzu kommt: Immer mehr Goldproduzenten, Gold-Explorer und Gold-Analysten tummeln sich derzeit nicht nur auf den "Goldbühnen der Welt", sondern nicht zuletzt auch an Finanzplätzen in Europa wie Genf, Zürich, Paris, London und nicht zuletzt auch Frankfurt. So hatte ich allein in den vergangenen 14 Tagen sieben Termine mit Top-Leuten zum Thema "Gold – die glänzende Zukunft".

Meine Wertung der Situation: Vor dem nächsten größeren Preisaufschwung dürfte der Goldpreis noch einmal nach unten korrigieren. Die meisten Experten, die ich zuletzt getroffen habe, sehen den Preis von 1150 $ je Feinunze als kommende Testmarke. Ich befürchte: Wenn sich ahnungslose Regierungen und deren Handlanger – nämlich die Notenbanken und Commercial Banks – rascher als erwartet als Manipulateure ins Geschehen an den Edelmetallmärkten einschalten, kann sogar die Marke von 1000 $ nach unten gebrochen werden, bevor es dann ab der zweiten Jahreshälfte 2016 zum nächsten großen Preissprung nach oben kommen wird. Auffallend war zuletzt auch, dass sich große Geschäftsbanken und Investmentbanken wie Deutsche Bank und Goldman Sachs zurückhaltend zu den Goldpreis-Aussichten äußerten. Die Gründe hierfür sind offensichtlich.

Auf Goldsuche in Vietnam – Foto: Udo Rettberg

Es ist auffallend und spannend zugleich, welche Emotionen das Edelmetall Gold freisetzen kann. Und das nicht nur bei den weiblichen Fans dieses für die Schmuckproduktion eingesetzten Edelmetalls, sondern auch bei den Vertretern der Banken und Finanzgesellschaften sowie bei Kapitalanlegern und sogar bei Politikern. Die Vertreter der Politikszene meinen, sich immer öfters mit oftmals sehr "dünnen" Kommentaren in die Diskussion um Gold einmischen zu müssen. Das größte Risiko für den Goldmarkt liegt – und da wiederhole ich mich seit Jahren – auf politischer Seite. Nach wie vor ist vor dem Hintergrund des "Fiat-Geld-Debakels" zum Beispiel ein Verbot des Goldbesitzes für private Anleger möglich. Das hat es vor rund 90 Jahren bereits einmal gegeben. Klar, die Finanzmärkte sind heute wesentlich breiter aufgestellt, so dass ein solches Unterfangen heute wesentlich schwieriger umzusetzen ist. Die "heimliche Kooperation" zwischen Russland und der VR China hat die Lage verändert. Amerikaner und Europäer sind längst nicht mehr die "Herrscher des Goldmarktes". Dies auch, weil mit Indien eine andere Macht riesigen Einfluss gewonnen hat.

Pro Gold – Was Gold stark macht

- Gold ist Wertaufbewahrungsmittel, dessen Rendite langfristig alle "Fiat-Währungen" übertroffen hat.

- Die globale Geldmenge ist über die Jahre hinweg deutlich stärker gestiegen als die verfügbare Goldmenge

- Gold ist generell nur in begrenzten Mengen verfügbar – die globale Goldproduktion wächst nicht weiter

- Gold ist ein einzigartiges Finanzvehikel; denn es hat keinen Schuldner

- Die Entdeckung neuer Goldvorkommen ist niedriger als das aktuelle Produktionsniveau

- Gold ist Finanzvermögen – die Nachfrage der Investoren steigt, einige Zentralenbanken verkaufen dagegen

- Negativ-Zinsen sind positiv für Gold – auch, weil sie die Opportunitätskosten des Haltens von Gold senken

- Die Schmucknachfrage nach Gold steigt weltweit

- "Gold ist Geld – alles andere ist Kredit", predigen führende Gold-Protagonisten über Dekaden hinweg

- Das Verhältnis von Papier-Gold zu Real-Gold (physisches Gold) ist in astronomische Höhen geklettert. Wenn Kontrahenten an den Terminbörsen die Erfüllung von Gold-Derivaten (also Papier-Gold) durch physische Lieferung (also Real-Gold) verlangen, wird es zu einem Chaos kommen und Gold in die Höhe schießen

- Goldcorp hat die Dividende an Aktionäre über lange Zeit hinweg sowohl in Dollar als auf Wunsch auch in physischem Gold ausgezahlt

- Die Finanzszene hat synthetische Finanzwerte wie Bitcoin und Bitgold und andere "Kunstwährungen" praktisch an den Regierungen und Notenbanken vorbei kreiert. Der wahre Wert liegt jedoch in Gold

- China will seine Position auf den Weltfinanznärkten stärken – mit eigenem Goldfixing, mit massiven Verkäufen von Dollar-Assets und mit der Schaffung neuer Währungsstrukturen

- Die VR China und Russland schüren gemeinsam das Misstrauen in den US-Dollar indem sie angeblich an der Schaffung eines neuen Währunggsystems arbeiten

- Vieles spricht nach der Erfahrung vergangener Jahre jedoch dafür, dass im Falle einer wahren globalen Krise – also im "big chaos" – der US-Dollar und Gold "die" Fluchtwährungen sein werden

- Dem Dollar und den USA wird international letztendlich mehr geglaubt und vertraut als Russland, China, Indien und anderen Ländern zusammen

- In der Welt wird darüber spekuliert, dass China eine gold-gedeckte Währung plant

- In Wissenschaftskreisen wird auf internationaler Ebene über eine Rückkehr zum Goldstandard diskutiert

- In Wissenschaftskreisen wird bei der Suche nach "dem letzten Ausweg" global auch über ein erneutes Verbot des privaten Goldbesitzes diskutiert

- Anleger müssen wissen: "Politikern kann nicht vertraut werden, dafür sind diese in Sachen Wirtschaft und Finanzen in der Regel viel zu unwissend………."

Contra Gold – Schreckgespenst Manipulation

Es gibt nicht nur die hier aufgezählten Argumente pro Gold, sondern unzählige mehr. Doch es existieren auch einige wenige Argumente gegen Gold, die zukünftig wesentlich stärkere Wirkung entfalten könnten als alle Pro-Argumente zusammen.

- Denn schließlich ist Gold "nur" ein Rohstoff, dessen eigentlicher Preis sich an den Produktionskosten orientiert, die weltweit derzeit durchschnittlich etwa bei 1120 $ je Feinunze liegen. Doch Gold wird (seit "ewiger Zeit") von einem Mythos umgeben; diese "Faszination Gold" ist der wichtigste Preisfaktor .

- Die Gefahr der Goldmarkt-Manipulation durch die Extriches und Bigones (nämlich der Rotschies, Jäpiemos, Mostas und Gosas) sowie deren Handlanger (also der Regierungen und Notenbanken) ist groß – viel größer als die meisten Betrachter glauben.

Bakersteel Precious Metals Fund

James Withall, Managing Partner der britischen Kapitalanlagegesellschaft Bakersteel – geführt von David Baker und Trevor Steel – hält einen Rückgang des Goldpreises auf 1150 $ je Feinunze für möglich. Mit zahlreichen interessanten Vergleichen wartete Withall in Frankfurt im Rahmen einer von Dr Norbert Kalliwoda arrangierten Präsentation auf. "Papiergeld kehrt schlussendlich zu seinem inneren Wert zurück – also zu Null", berief sich der ehemals als Geologe in Westaustralien tätige Withall auf die aus dem Jahr 1729 stammenden Erkenntnisse von Voltaire.

Das Fachwissen von Withall kommt in den Ergebnissen des Fonds zum Ausdruck: Während der Goldpreis in diesem Jahr rund 20 % und der Euromoney-Global-Gold-Index rund 80 % zugelegt hat, weist der Bankerstelle Precious Metals Fund ein Plus von über 105 % auf. Beeindruckend ist, dass Baker Steel mit der Goldaktienstrategie – mit "Stockpicking", also aktivem Fondsmanagement – während des letzten Haussezyklus in den Jahren 2009 und 2010 ein Plus von 578 % (gerechnet in US-Dollar) erzielt hat. Aktuell sind die fünf größten Positionen des Fonds in den folgenden Aktien zu finden: a) Resolute Mining, b) Kinross Gold, c) Endeavour Mining, d) Newmont Mining und e)Yamana Gold. Bekanntlich sind Kinross Gold und Endeavour Gold auch die Favoriten von AlphaBulls.de.

Nach Ansicht von Withall ist es derzeit angesagt, vor allem auf Aktien bereits produzierender Goldminengesellschaften zu setzen und Aktien aus der zweiten Reihe – die so genannten Gold-Developer – sowie in der frühen Entwicklungsphase stehende Goldexplorer weiter zu vernachlässigen. Der "BakerSteel Precious Metals Fund" hat 85 % des Fondskapitals in Aktien von Goldproduzenten, 7 % in Aktien von Goldentwicklern, 2 % in Gold-Fonds sowie jeweils 1 % in Aktien von Unternehmen mit Machbarkeitsstudie sowie Pre-Machbarkeitsstudie. Rund 4 % des Fondskapitals werden in Bargeld gehalten.

RIVI Capital

Auch John Menzies und Kevin Puil vom in San Francisco ansässigen Private-Equity-Haus RIVI Capital sehen in Gold derzeit die interessanteste Anlageklasse. Menzies bezeichnet sich selbst als einen "Hard-Core-Contrarian", der sich gerne gegen die an den Märkten herrschende allgemeine Stimmung stellt. Gold biete hier eine interessante Chance. Das gelbe Edelmetall sei auch deshalb eine interessante Alternative, weil Kapitalanleger im Umfeld von Nullzinsen oder Negativzinsen beim Investieren ihrer Gelder derzeit bereits "alternativen Avenues" folgen, weist Menzies auf das Interesse z.B. an Bitcoin und anderen Kunstwährungen hin. Die Experten halten nach der erhitzten Situation bei Gold für die nächste Zeit eine Minuskorrektur für möglich, ja sogar für wahrscheinlich.

"Das aber würde unser Geschäftsmodell nicht wirklich stören", sagen beide im Exklusiv-Gespräch mit AlphaBulls. Der RIVI Opportunity Fund LP ist als "Streaming-Fonds" nach dem Vorbild von Wheaton Silver aufgestellt. Das Goldhandels-Unternehmen will nach diesem Modell künftig entweder einen Teil oder aber die komplette Goldproduktion von Bergbauunternehmen zu einem Festpreis von 400 $ je Feinunze übernehmen und das Material dann am Markt weiter verkaufen. Der Vorteil für die Minengesellschaften: Sie erhalten von ihrem Streaming-Partner auf diese Weise mehr oder weniger eine Absatzgarantie.

Den Anfang hat RIVI bereits mit einem Goldproduzenten in Australien gemacht – weitere Verträge mit Minen z.B. in den von RIVI favorisierten Ländern Peru, Australien und eventuell auch Kanada sollen folgen. "Wir wollen uns auf Produzenten mit Gesamtproduktionskosten zwischen 700 und 800 $ je Feinunze fokussieren", so Menzies. Den Einwand, dass solche niedrigen "All-in-Kosten" die Zahl der potentiellen Partner begrenze, wischen Menzies und Puil beiseite. "Es gibt genügen Produzenten, die zu solch niedrigen Kosten produzieren."