Edelmetalle & Edelmetallaktien vor nachhaltiger Trendwende

Was für ein Jahresauftakt! Trotz kräftig sprudelnder Notenbank-Liquidität, trotz kollektiv positiver Analysten-Prognosen und trotz des Aktien-sind-alternativlos-Mantras gerieten die Aktienkurse in den ersten drei Januar-Handelswochen weltweit massiv unter Druck. Der deutsche Leitindex DAX startete so schlecht ins neue Jahr wie zuletzt inmitten der Finanzkrise 2009, während die ersten zehn Handelstage an der US-Weltleitbörse zu den verlustträchtigsten in der gesamten Dow Jones-Historie gehörten. Die Turbulenzen an Chinas Aktienbörse toppten aber alles, wurde doch nach einem crash-artigen Abverkauf am 4. Januar hier sogar der Handel vorzeitig beendet. Als (vermeintlicher) Grund des Debakels wurde vor allem der weiter drastische Ölpreisverfall (auf zwischenzeitlich sogar unter 30 USD/Barrel) ausgemacht, der – so die zuvor verbreitete Theorie – doch eigentlich ein großes Weltkonjunkturprogramm hätte sein müssen.

Die Inflations-»Sieges«-Zuversicht des EZB-Chefvolkswirts Praet, "Wenn man genügend Geld druckt, bekommt man immer Inflation. Immer!" und das "Wir kapitulieren nicht"-Versprechen des "keine technischen Grenzen" kennenden EZB-Chefs Draghi sowie der gegen Ende Januar nun auch seitens der japanischen Notenbank verkündete Einstieg in das große Negativzins-Geldexperiment der Notenbanken sorgten zwar am Ende noch für eine deutliche Reduzierung der Kursverluste, doch alles in allem scheint es nun fast so, dass sich die ungelösten Probleme der Weltwirtschaft nicht mehr länger hinter irgendwelchen Geldexperimenten verstecken lassen.

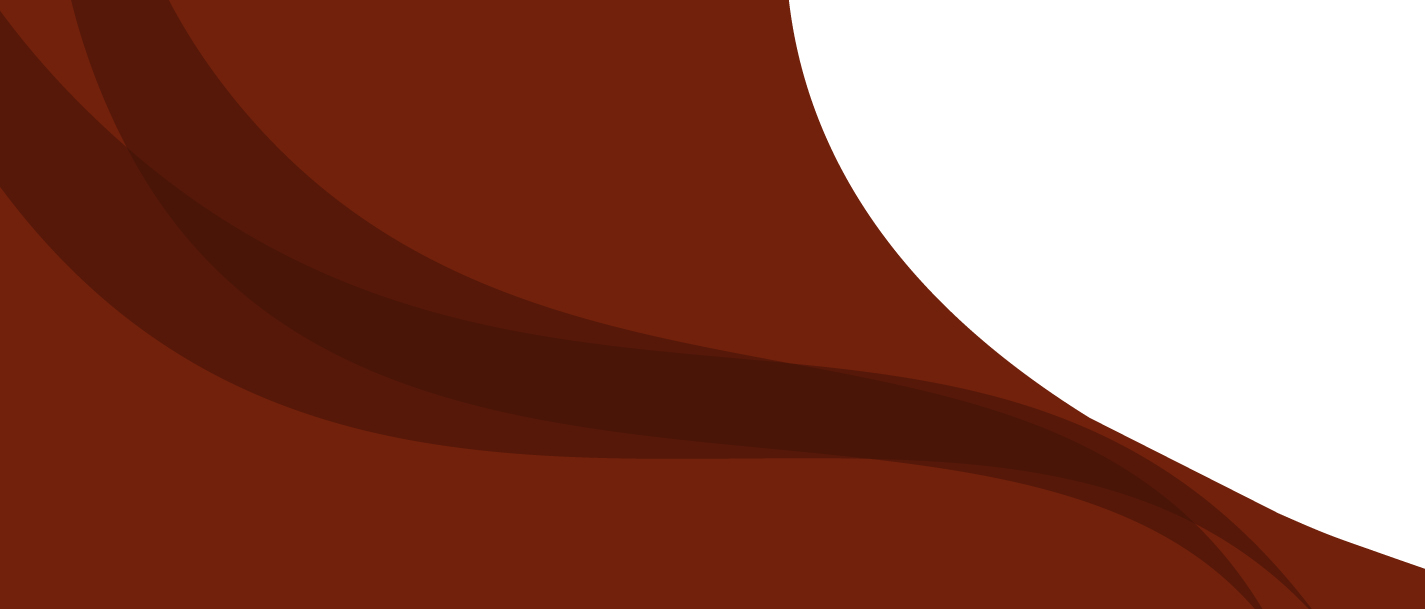

Immer deutlicher zeigt sich, dass die Gelddruckorgien »nur« beispiellose Finanzblasen erzeugen konnten, während diese der Realwirtschaft kaum zu Gute gekommen sind. So kann es nicht ernsthaft verwundern, dass sich die Weltwirtschaft seit 2009 nur schwach erholte und ihr nun – entgegen der alles-wird-gut-Konjunkturprognosen – sogar ein erneuter Rückfall in die Rezession droht. Ob die einbrechenden Rohstoffpreise und die sich parallel im Sinkflug befindlichen Frachtraten lediglich auf ein Überkapazitätsproblem oder doch viel mehr auf größere konjunkturelle Probleme hindeuten sei dahingestellt, aber der bereits seit dem letzten Jahr deutlich rückläufige Welthandel sollte den Investoren Warnung genug sein.

Hofften nicht wenige, dass sich die seit nunmehr bereits einem Jahr schwächelnde US-Konjunktur in den Folgemonaten wieder fangen könnte, so zeigt eine Vielzahl von Indikatoren wie z. B. der rekordhohe Lageraufbau, die schwache Kapazitätsauslastung der US-Industrie, das erstmals seit drei Jahren wieder fallende Frachtvolumen oder der zuletzt auf den tiefsten Stand seit Juni 2009 regelrecht abgestürzte ISM-Einkaufsmanagerindex, dass sich die größte und per Ende Januar zugleich auch nun erstmals mit über 19.000 Mrd. USD (!) am intensivsten überschuldete Volkswirtschaft der Welt – allem Vollbeschäftigungs-Statistikzauber zum Trotz – im Abschwung befindet.

Doch auch Chinas beispiellose 21.000-Mrd.-USD-Neuverschuldungsorgie seit 2007, welche das Land zur wichtigen Stütze der verschuldungsgetriebenen Weltkonjunktur machte, erweist sich immer mehr als ein Fluch. Sollte die »Black Box« China, wo die industrielle Produktion zuletzt den zehnten Monat in Folge schrumpfte, entgegen aller 6-7%-Wachstumsprognosen eine harte Konjunkturlandung hinlegen, dann sind die Folgen für die Weltwirtschaft und die Finanzmärkte gravierend.

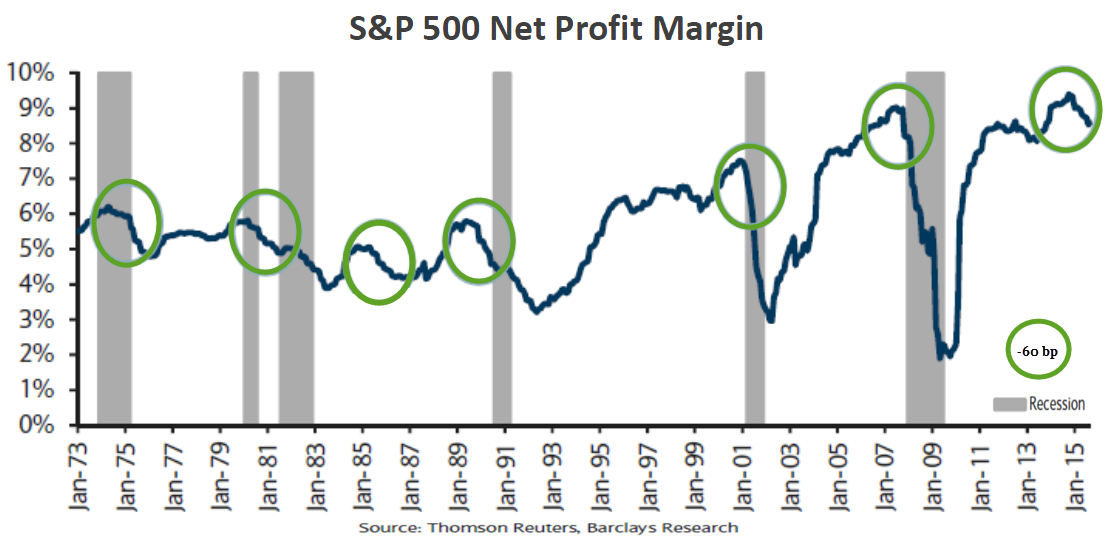

Da die schlechten Konjunkturaussichten nun aber mit den rekordhoch bewerteten, den rekordhoch verschuldeten und obendrein auch noch mit rekordhohen Gewinnmargen operierenden Unternehmen zu kollidieren drohen, könnten die angeschlagenen Aktienmärkte nun das vor sich haben, was die Edelmetalle und -aktien bereits hinter sich haben.

Während im Januar nach den Rohstoffmärkten nun auch die Aktienmärkte intensiv in den Baisse-Modus schalteten, werteten – trotz aller sich auch im neuen Jahr fortsetzenden manipulativen Attacken – sowohl Gold als auch Silber gegen nahezu sämtliche Inflationswährungen dieser Welt teilweise sogar deutlich auf.

Obwohl sich die Edelmetallpreise in der Tendenz steigend zeigten, stürzten am 10.01. gleich zur Börseneröffnung dennoch einzelne Goldminenaktien aus nicht erklärten Gründen ab. Deren Markieren neuer Tiefstände erwies sich jedoch als klassische Bärenfalle, legten die ausverkauften Minen doch nach dem mysteriösem Sell off genauso schnell wieder zu, wie sie vorher verloren hatten. Zwar arbeitet »man« nun seit Jahren intensiv mit allen (manipulativen) Tricks und noch so fadenscheinigen Argumentationen daran, inmitten der größten Gelddruckorgie der Menschheit ja kein Interesse an der ultimativen Währung Gold aufkommen zu lassen, aber nach einer nunmehr vierjährigen Abwärtsbewegung der Edelmetalle und einem über 80%igen Absturz der Edelmetallminenaktien liefert das gegenwärtige Umfeld genügend Argumente dafür, dass es in diesem Jahr zu einer deutlichen Trendwende nach oben kommen sollte.