Edelmetalle und Minen günstig wie nie!

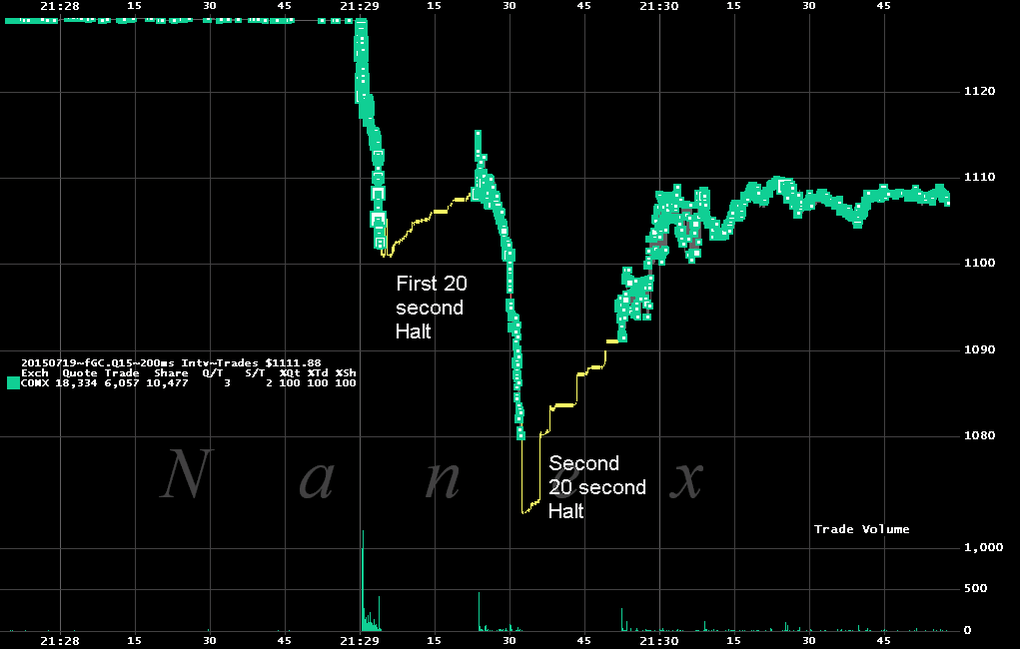

Am noch sehr frühen Montagmorgen um 3:28 Uhr brach der Goldpreis im dünnen Nachthandel in einem Flash Crash von nur einer Minute um fast 60 US-Dollar ein. Der Verkaufsdruck war so stark, dass binnen dieser einen Minute der Handel sogar zweimal um jeweils 20 Sekunden unterbrochen wurde.

Der Abverkauf startete mit dem Unterschreiten des Tiefs vom letzten November bei 1.130 US-Dollar. An und unter dieser charttechnischen Unterstützungsmarke lagen viele automatische Stop-Loss Verkauforders, die in einer Kettenreaktion den Abverkauf noch verstärkten. Es gibt viele Hinweise darauf, dass es sich bei diesem Abverkauf nicht um ein natürliches Marktphänomen handelte, bei dem eine wichtige Unterstützung einfach zu einer Handelszeit mit sehr dünnen Umsätzen gebrochen wurde.

Erst am Wochenende hatte ich in einem Artikel und in einem Interview auf der Metallwoche darauf hingewiesen, dass die US-Terminmarktdaten bereits in allen vier Edelmetallen gut seien, ich aber im Gold und insbesondere im Silber immer noch eine hohe Manipulation erkennen konnte. Daher war meine Vermutung, dass die Unterstützung bei 1.130 US-Dollar brechen sollte, um einerseits den Goldpreis drücken zu können und andererseits JP Morgan die Chance zu geben, die immer noch sehr hohe Netto-Shortposition von 60 Tagen der Weltproduktion zumindest teilweise schließen zu können. Eine Bestätigung für meine Theorie ist im Silber zu finden, das fast überhaupt nicht auf den Preiseinbruch von Gold reagierte und am Ende des Tages sogar auf dem gleichen Niveau wie zum Vorwochenschluss aus dem Handel ging. JP Morgan könnte sich hier eingedeckt und den Silberpreis gestützt haben, während automatische Handelssysteme und StopLoss Orders ansonsten den Preis ebenfalls in den Keller gedrückt hätten.

Ein weiterer Hinweis auf eine Manipulation ist der, dass der Verkauf an der COMEX exakt eine Minute vor dem Handelsbeginn an der Shanghai Gold Exchange einsetzte und in Asien sofort sukzessive Verkäufe von physischer Ware in Höhe von 5 Tonnen binnen einer halben Stunde begannen, die nötig waren, wenn man den Preis auf einem niedrigeren Niveau halten und verräterische Terminmarktpositionen aus dem Flash Crash wieder reduzieren wollte. Ich vermute, dass der eigentliche Krimi nicht im Gold-, sondern im Silbermarkt stattfand, den eben kurioserweise niemand Beachtung schenkt, obwohl die Divergenz der Preisbewegung extrem ungewöhnlich ist.

Wir konnten unsere Abonnenten zumindest auf die beobachtete Manipulation der Vorwochen hinweisen und davor warnen zu früh zu kaufen und empfahlen ihnen wegen der Manipulation weiter abzuwarten. Der heute Nacht neu erscheinende Terminmarktreport der US-Börsenaufsicht wird uns einen Einblick geben in die Geschehnisse dieser Woche.

Minen zurück auf den Niveaus der Jahrtausendwende

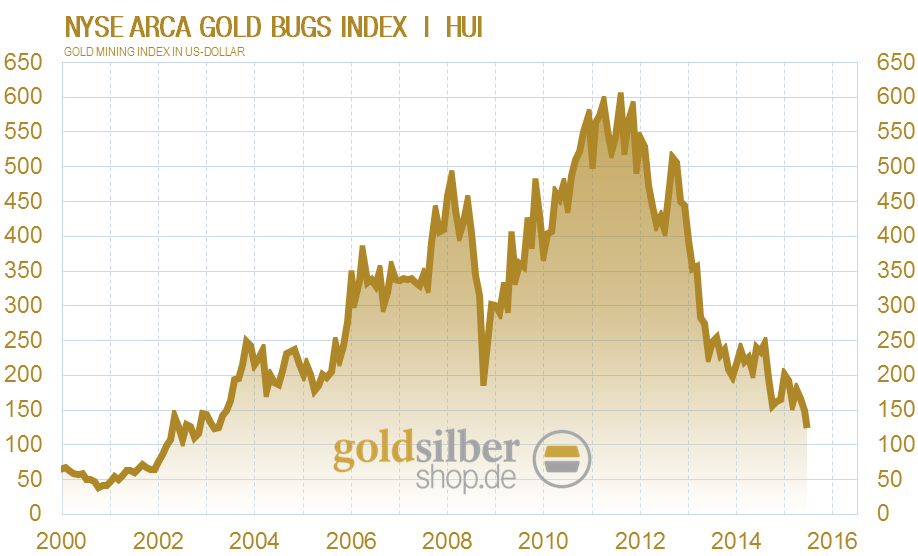

Während Silber in US-Dollar auf dem niedrigsten Stand seit fast sechs Jahren und Gold seit fünf Jahren notiert, sind die Gold- und Silberminen überproportional stärker gefallen seit den Hochs des Jahres 2011. Der NYSE Arca Gold Bugs Index notiert mit 110 Punkten auf dem gleichen Niveau wie im Jahr 2002 als Gold gerade einmal bei 310 US-Dollar notierte.

Der Goldminenindex HUI ist historisch einmalig unterbewertet

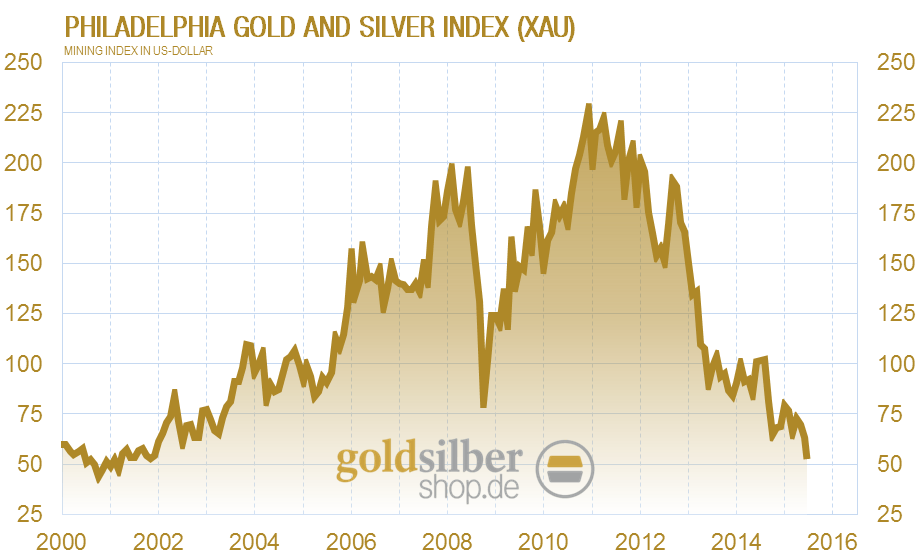

Der "Philadelphia Gold and Silver Index" (XAU) notiert mit 47 Punkten gar auf den Tiefs von Anfang 2001.

Der Gold- und Silberminenindex XAU notiert auf den Tiefs der Jahrtausendwende trotz dreimal höherer Edelmetallpreise und einer fast vierfachen Ausweitung der Geldmenge

Berücksichtigt man, dass die Geldbasis in den USA seit Anfang 2008 um 380% ausgeweitet und somit der US-Dollar abgewertet wurde, sind die Minen im Vergleich zu der Geldbasis sowie im Vergleich zu Gold historisch einmalig unterbewertet zum aktuellen Zeitpunkt. Für strategisch agierende Investoren, die auf mehrere Jahre bis zu einem Jahrzehnt hin denken und investieren, sind die Minen daher jetzt sehr interessant für Käufe. Auch Gold und Silber notieren im Vergleich zu der Ausweitung der Geldmenge in den USA aktuell auf niedrigeren Niveaus als im Jahr 2000, als Gold noch bei 250 US-Dollar je Feinunze notierte.

Die US-Basisgeldmenge stieg seit Anfang 2008 um über 380% an und ist der primäre Faktor, warum die Edelmetallpreise steigen. Wir erwarten in 2016 ein viertes QE-Programm in den USA, das für einen weiteren Anstieg der Geldmenge sorgen wird.

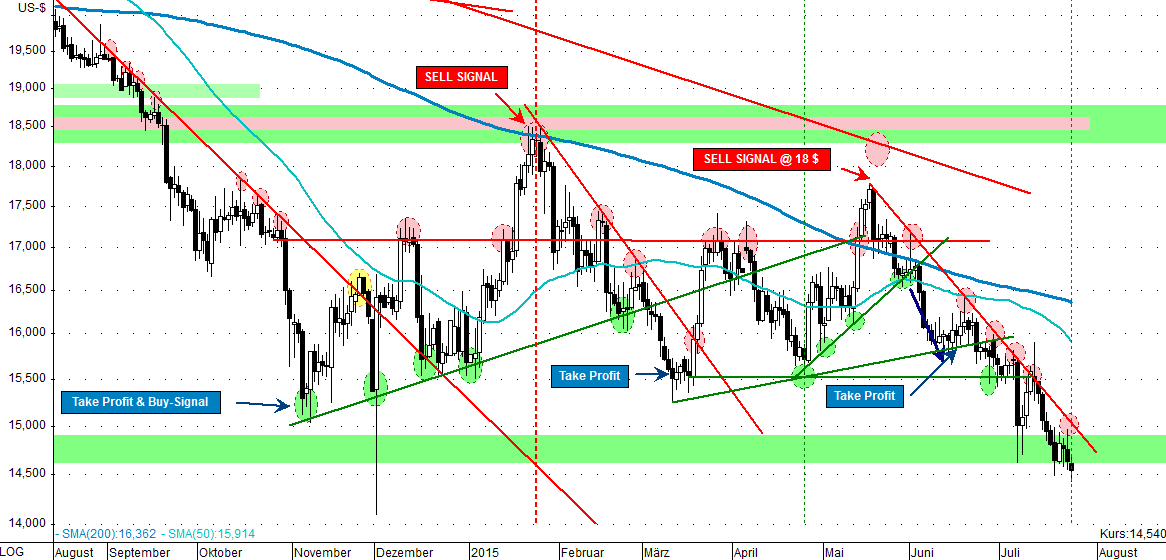

Kurzfristig auf Sicht der nächsten sechs Monate ist es möglich, dass es in dem Minensektor mit einer Zinsanhebung noch einmal einen weiteren Abverkauf geben könnte. Mitte Mai hatten wir mit dem erneuten Vekaufssignal für Gold davor gewarnt in die Minen zu gehen und abzuwarten, da wir mit einem weiteren Rückgang mindestens auf die Jahrestiefs rechneten. Nach dem nun erfolgten neuen Sell Off bei den Edelmetallen und bei den Minen, dürfte es auch bei dem HUI und dem XAU in Kürze zu einem technischen Kaufsignal und einer Preiserholung – zumindest über die nächsten Wochen hin – kommen.

Das Gesamtbild des Edelmetallmarktes und der Minen demonstriert eine Kapitulationsphase, wie sie typisch ist für das Ende eines Bärenmarktes.

Chinesische Goldreserven geringer als erwartet

Die chinesische Notenbank (PBOC) gab bekannt, dass sie in den letzten fünf Jahren 604t Gold hinzugekauft hätten und somit nun Goldreserven in Höhe von 1.658 Tonnen halten würden. Nach den Auswertungen des Analysten Koos Jansen wurden in diesem Zeitraum dennoch 3.967 Tonnen netto nach China importiert und mit der heimischen chinesischen Produktion kamen 5.964 Tonnen während diesen Jahren auf den dortigen Goldmarkt. Diese Menge wurde primär von privaten Nachfragern abgenommen, sodass sich nach seinen Berechnungen und Schätzungen insgesamt ca. 13.781 Tonnen Gold in China befinden sollen, wovon sich 12.123 Tonnen in Privatbesitz befinden.

Es ist eine weise und gute Entwicklung, dass die chinesische Bevölkerung selbst Gold kauft und und in der Breite hält. Die chinesische Regierung hatte vor einigen Jahren die eigene Bevölkerung dazu ermutigt, in Edelmetalle zu investieren. Letztlich ist es auch bei uns die eigene Verantwortung eines jeden Selbst, für die eigene finanzielle Zukunft Vorsorge treffen und man darf sich dabei nicht auf den Staat verlassen, was die Probleme bei der Heimholung des Goldes der BRD ständig demonstrieren. Ob der Markt euphorisch reagiert hätte, wenn die chinesischen Goldbestände höher gewesen wären,, würde ich bezweifeln. Langfristig sind die chinesischen Nettoimporte ein Zeichen dafür, dass der Goldpreis fundamental unterbewertet ist und die Angebotslücke aus westlichen Notenbankbeständen geschlossen wird, was wiederum ein Hinweis auf die unermüdliche Manipulation der Edelmetallpreise seit dem Jahr 1977 ist.

Technische Analyse zu Silber

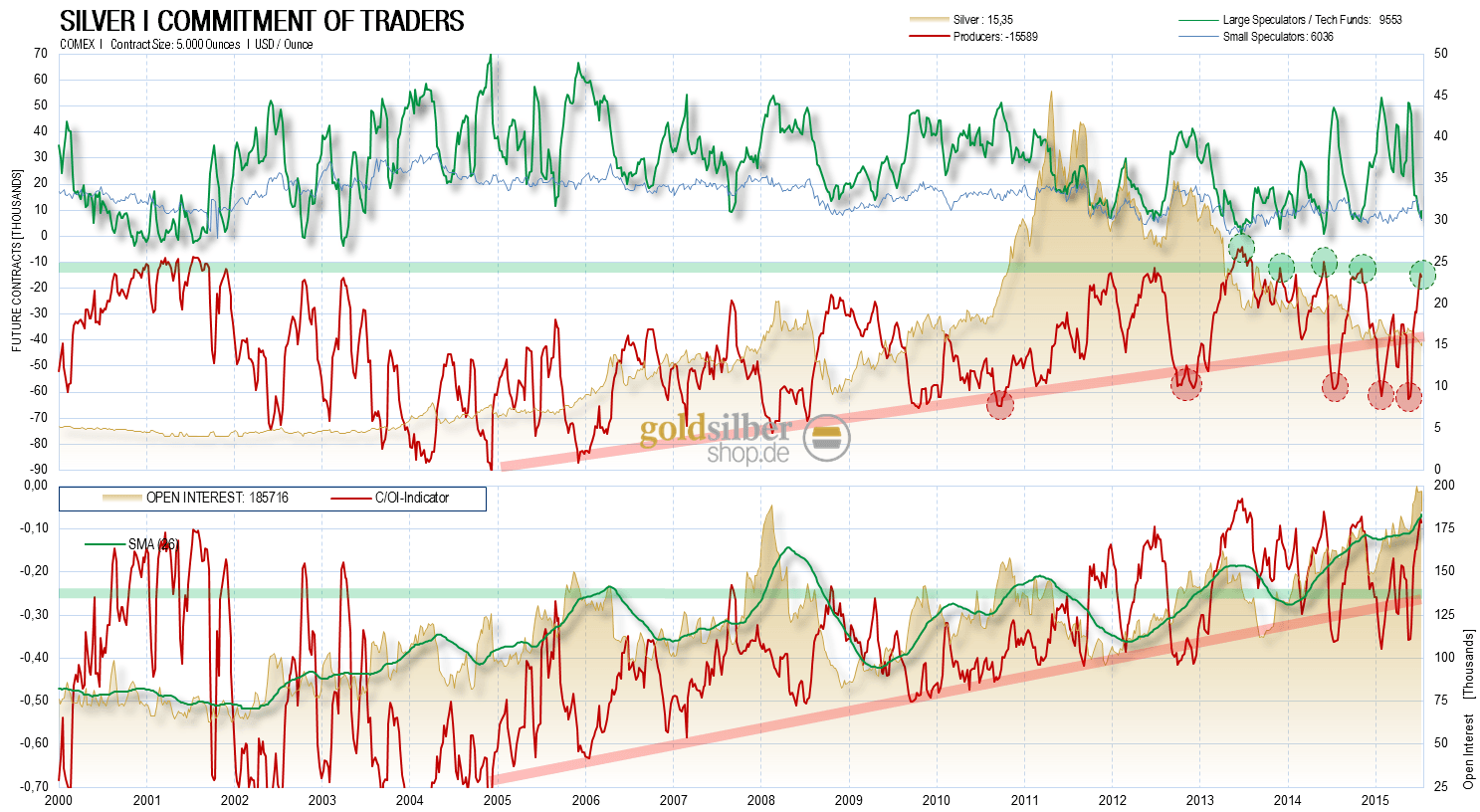

Die wöchentlich erscheinenden Terminmarktdaten für Silber hatten sich in den vergangenen Wochen bereits sehr gut bereinigt, was grundsätzlich bullisch stimmte. Wir wiesen aber stets auf die immer noch hohe Manipulation in diesem Markt hin, weshalb man mit Käufen noch warten und keinesfalls in das fallende Messer greifen sollte. Heute Nacht werden die neuen CoT-Daten erscheinen und wir sind gespannt, wie stark die Bereinigung im Silber zum Datenerhebungszeitpunkt am Dienstag war und ob die Spekulanten weiter auf fallende Preise setzten im Zuge des Flash Crashs bei Gold. Wenn dem so ist und wir auch eine Reduzierung der manipulativen Positionen sehen können, dann dürfte ein Kaufsignal auf Sicht von mindestens 6 Wochen sehr nah sein.

Positionierung der spekulativen Anleger (Commitment of Traders)

Die Terminmarktdaten für Silber haben sich in den letzten 2 Monaten von sehr schlecht zu sehr gut stark bereinigt.

Silber neigt dazu mindestens einen Gleichlauf mit Gold zu haben oder sich oftmals sogar mit einem Hebel in die gleiche Richtung wie Gold zu bewegen. Diesmal machte Silber mit einer großen Ausnahme genau das Gegenteil und notiert gerade einmal 30 US-Cent unter dem Vorwochenniveau. Diese relative Stärke ist sehr bullisch zu werten. Noch ist der Abwärtstrend im Silber (rote Abwärtstrendlinie) intakt, doch sobald diese bricht, gibt es ein Kaufsignal. Eine Prämisse für dieses Kaufsignal ist jedoch, dass sich die Terminmarktdaten weiter verbessert haben in dieser Woche.

Silber in US-Dollar

Im Silber ist der Abwärtstrend immer noch intakt. Jedoch ist eine enorme relative Stärke zu sehen, die sehr außergewöhnlich ist und bullisch stimmt.

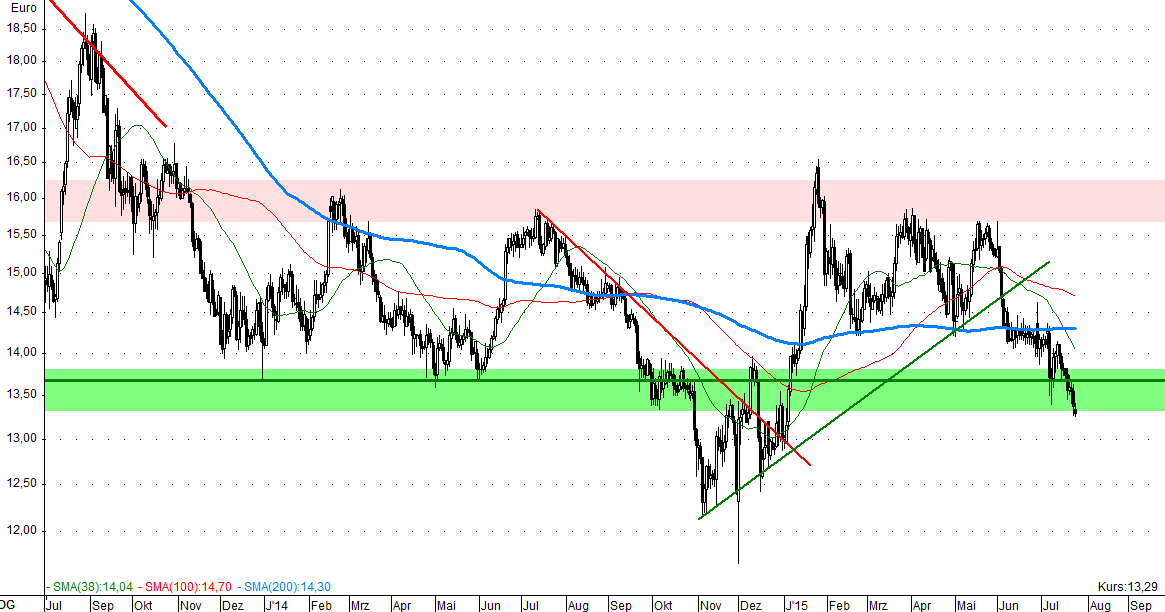

In Euro hat Silber nun die Unterseite der nun zwei Jahre andauernden Handelsspanne erreicht. Wenn in Kürze das Kaufsignal in US-Dollar auftritt, dürfte auch der Silberpreis wieder steigen und in Richtung des Widerstandsbereichs bei 16 Euro je Feinunze laufen.

Silber in Euro

Silber verlief in Euro in den vergangenen zwei Jahren trendlos seitwärts

Die mögliche Zinsanhebung in den USA im September hängt weiterhin drohend wie ein Damoklessschwert über dem Gold- und Silbermarkt. Bis zu diesem Termin könnten sich die Preise in den kommenden zwei Monaten zumindest etwas erholen und ansteigen. Ein definitives Kaufsignal gibt es bis dato noch nicht, doch könnte dieses jetzt jeden Tag auftreten und wir beobachten die aktuelle Preisentwicklung ganz genau.

Selbst mit einer Zinsanhebung in den USA muss der Silberpreis in Euro nicht unbedingt weiterfallen, da das europäische QE-Programm der EZB für eine sukzessive Ausweitung der Geldmenge und so für eine ständige Abwertung des Euros sorgt. Der Preis in Euro könnte daher trendlos seitwärts verlaufen oder gar leicht ansteigen, während nur der Preis in US-Dollar fallen würde.

Im Falle, dass es zu keiner Zinsanhebung im Herbst kommen würde, wäre die Wahrscheinlichkeit hoch, dass wir in dieser Woche möglicherweise das Tief der vierjährigen Baisse gesehen haben. Letztlich ist dies nur eine Vermutung und unsere Kauf- und Verkaufsignale erscheinen kurzfristig, doch sind die aktuellen Edelmetallpreise nach dem erneuten Rückgang bereits sehr interessant für langfristige Investoren. Dies legen auch die rekordhohen Münzverkäufe der U.S. Mint nahe, die im Juli bisher 126.000 Unzen Gold verkauften, was die höchste verkaufte Menge seit April 2013 ist.