Steht auch der Aktienmarkt kurz vor Turbulenzen?

Sehr geehrte Leserin, sehr geehrter Leser,

die Preissignale, die die verschiedenen Märkte aussenden, sind sehr widersprüchlich. Der S&P 500 und der US-Dollar steigen angeblich deshalb, weil die US-Konjunktur sehr robust ist. So robust, dass der Konsens der Marktbeobachter davon ausgeht, dass das Fed Mitte des Jahres die Zinswende einleiten wird. Und tatsächlich: Der Optimismus der kleinen Unternehmen in den USA ist so groß wie zuletzt vor acht Jahren. Bernanke ist bullish für den gesamten Konsumentensektor, der so gut wie zuletzt 2006 und 2007 aussehe. Allein im dritten Quartal 2014 seien die Konsumausgaben um 3,2 Prozent gewachsen, Im zweiten Quartal lag das Wachstum noch bei 2,5 Prozent.

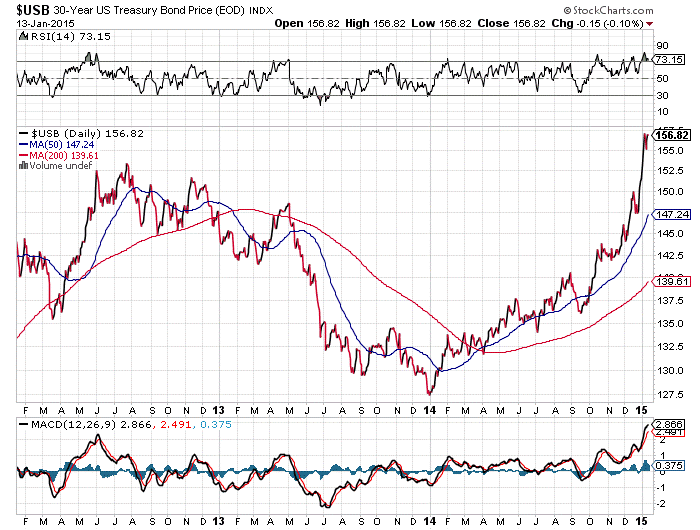

Doch wie sicher ist die Zinswende? Vor einigen Tage erklärte das stimmberechtigte Fed-Mitglied Charlie Evans der Presse, eine "Zinswende zum falschen Zeitpunkt kann zu einer Katastrophe" führen. Mit Sorge verwies er auf die Renditen der 10jährigen US-Staatsanleihen, die mittlerweile wieder unter 2 Prozent rentieren. Und selbst die Renditen für die 30jährigen Anleihen rentieren mittlerweile sogar deutlich unter 3 Prozent, während die Kurse regelrecht explodieren. Dieses deutet eigentlich auf eine bevorstehende Rezession der US-Wirtschaft hin.

Aber es gibt noch weitere Ungereimtheiten. Betrachtet man den Chart für Brent oder WTI und blendet alle Nachrichten aus, könnte man den Eindruck gewinnen, die nächste Weltwirtschaftskrise steht unmittelbar bevor. Doch die Weltbank geht in ihrer aktuellen Prognose für dieses Jahr von einem Wachstum der Weltwirtschaft um die 3 bis 3,3 Prozent aus. Darin berücksichtigt ist ein schwaches Wachstum in der Euro-Zone von 1,1 Prozent, ein Wachstum von 1,2 Prozent für Japan und ein Einbruch von 2,9 Prozent für Russland. China und Indien sollen beide um je 7 Prozent wachsen.

Wir wissen, dass der Ölpreis künstlich fabriziert wird. Sei es über den Futuremarkt, oder sei es über die Festlegung der Fördermengen durch die OPEC. Insofern ist der Ölpreisverfall nicht unbedingt ein Indiz für einen Konjunktureinbruch. Im Gegenteil: Die größten Ölhändler der Welt mieten im Moment Supertanker, um im großen Stil Rohöl auf hoher See zu lagern. Gleichzeitig ist Chinas Ölimport auf ein neues Rekordhoch gestiegen. Während Goldman Sachs seine Ölpreisprognose nach unten angepasst hat, gehen die großen Adressen nicht nur von einem temporären Preisverfall am Futuremarkt aus, sondern auch von einer steigenden Ölnachfrage.

Ölnachfrage Chinas. Quelle: Zerohedge

Auf der anderen Seite ist aber jetzt auch der Kupferpreis deutlich eingebrochen. Die Schockwellen haben ihr Epizentrum am chinesischen Markt. Liegt das am Einbruch der Kupfernachfrage, oder an einem massiven Angebotsüberhang durch die Ausweitung der Produktion, oder handelt es sich um ein Phänomen des Futuremarktes, dem der weiter steigende US-Dollar-Index und die Aussicht auf steigende Zinsen zusetzt? Ich kann diese Frage im Moment noch nicht beantworten.

Fazit

Nur in einer Hinsicht bin ich mir ziemlich sicher. Auch wenn es nicht der Einbruch der Weltkonjunktur sein sollte, der die Rohstoffpreise unter Druck setzt, so werden doch anhaltend niedrige Rohstoffpreise nicht nur eine positive Wirkung z.B. auf den Konsum entfalten, sondern auch negative etwa auf den Energiesektor, aber auch auf bestimmte Sektoren der Finanzmärkte, die wiederum auf die gesamte Wirtschaft ausstrahlen können. Allein die enorme Rallyedynamik im Dollar und bei den Kursen der US-Staatsanleihen lässt vermuten, dass auf den Finanzmärkten erhebliche Ungleichgewichte zunehmen, die von keiner Wirtschaftsprognose auch nur annähernd berücksichtig werden.

Meine Vermutung ist – entgegen der überwiegenden Mehrheit der Experten -, dass sich die Dollarrallye schon bald ihrem Ende zuneigen wird und die Volatilität an den Märkten erheblich zunimmt: Der S&P 500 könnte deutlich fallen, die Rohstoffpreise an den Futuremärkten deutlich steigen. Auf diesem Hintergrund wird die nächste EZB-Sitzung am 22.01. vermutlich von erheblicher Bedeutung sein.

Ihr Thomas Rausch

Offenlegung gemäß §34b WpHG wegen möglicher Interessenkonflikte: Der Autor ist in den besprochenen Wertpapieren bzw. Basiswerten zum Zeitpunkt der Veröffentlichung dieser Analyse nicht investiert