Edel- und Spezialmetalle im Fokus – Eine neue Hausse für Minenunternehmen in 2024?

Das Jahr 2023 hielt für Anleger eine Reihe von Überraschungen bereit, da die US-Bankenkrise, die enttäuschende wirtschaftliche Wiedereröffnung Chinas und zahlreiche politische Konflikte die Märkte erschütterten. Diese Ereignisse wurden von einer Volatilität begleitet, die durch Spekulationen über die Ausrichtung der Geldpolitik verursacht wurde, da die Zentralbanker, allen voran die US-Notenbank, darum kämpften, die grassierende Inflation zu zügeln.

Wir beginnen das Jahr 2024 mit einer Hausse an den globalen Aktienmärkten in Erwartung niedrigerer Zinsen, geringerer Inflation und einer "weichen Landung". Unabhängig davon, ob diese Euphorie anhält oder nachlässt, glauben wir, dass sich eine Haussephase für Metalle und den Minensektor anbahnt. Zinssenkungen in den USA haben in der Vergangenheit vielen Rohstoffpreisen und Bergbauunternehmen, insbesondere dem Edelmetallsektor, einen erheblichen Auftrieb gegeben. Unterdessen treibt die scheinbar unaufhaltsame Dynamik der Energiewende die historischen Nachfrageprognosen für den Sektor der Spezial- und Batteriemetalle weiter an.

Schlüsselthemen für den Metall- und Minensektor im Jahr 2024:

- Die grüne Revolution gewinnt an Fahrt – Auf der COP28 wurden die Verpflichtungen zur Dekarbonisierung und zum Übergang zu sauberer Energie bekräftigt. Der Bergbau ist ein entscheidender Faktor auf dem Weg zu einer kohlenstofffreien Energieversorgung, und die Nachfrage nach Spezialmetallen wird voraussichtlich stark ansteigen.

- Kurzfristiges Überangebot an bestimmten Batteriemetallen wird abnehmen – Rasche Investitionen in die Produktion von Batteriemetallen in Verbindung mit einem schwachen chinesischen Wachstum führten 2023 zu einem Überangebot bei vielen Metallen. Wir gehen davon aus, dass sich dies im Jahr 2024 umkehrt.

- Die Herausforderungen auf der Angebotsseite nehmen zu – Minenunternehmen sehen sich mit niedrigen Entdeckungsraten, strengen Genehmigungsregelungen und zunehmendem Rohstoffnationalismus konfrontiert. Um die Nachfrage zu decken, sind für viele Rohstoffe höhere Anreizpreise erforderlich.

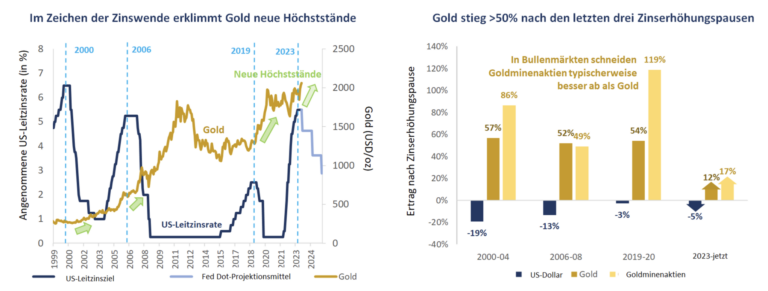

- Die US-Zinswende ist ein Katalysator für Metalle und Bergbauunternehmen – Vor allem Edelmetalle haben in der Vergangenheit von Zinssenkungen profitiert. In den letzten drei Zyklen hat Gold in den Jahren nach einer "Pause" von Zinserhöhungen um über 50 % zugelegt.

- Minenunternehmen erscheinen unterbewertet – Während bestimmte Teilsektoren gediehen sind, haben zwei Jahre der Konsolidierung bei Bergbauaktien erhebliche Chancen eröffnet, da der Rückenwind für Minenunternehmen zunimmt. Die Margen sind robust, die Bilanzen weitgehend gesund, und die ESG-Performance verbessert sich.

Nach der Konsolidierung im Jahr 2023 steht der Bergbausektor vor einer Erholung

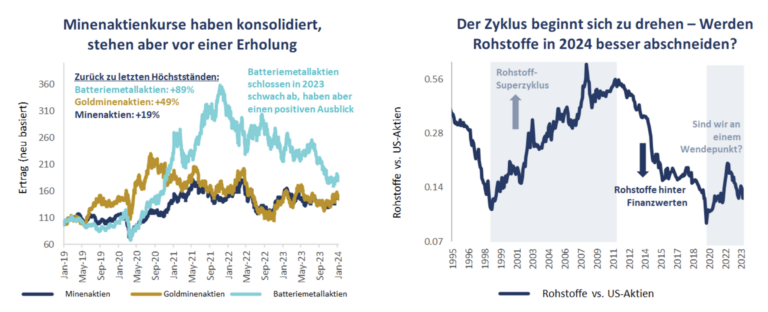

Ein Großteil des Bergbausektors hat in den letzten zwei Jahren eine Konsolidierungsphase durchlaufen. Es gab mehrere "Fehlstarts" für eine Erholung, wie z. B. die Rallye Anfang 2023, die von Edelmetallen als Reaktion auf die US-Bankenkrise und regelmäßige Spekulationen über den Zeitpunkt des Endes des US-Zinserhöhungszyklus angeführt wurde. Doch der doppelte Gegenwind durch die Entschlossenheit der Zentralbanken, die Zinssätze zur Bekämpfung der Inflation zu erhöhen, und die trüben Aussichten für das globale Wirtschaftswachstum haben den Druck auf die Aktienkurse der Bergbauunternehmen aufrechterhalten, die nun deutlich von den Höchstständen der letzten Jahre zurückgegangen sind.

Vor allem Bergbauunternehmen für batteriebezogene Metalle, wie Lithium-, Nickel- und Kobaltproduzenten, mussten den größten Ausverkauf hinnehmen. Um ihre Allzeithochs wieder zu erreichen, müssten die Bergbauunternehmen für Batteriemetalle nominal um 89 % und real um 111 % zulegen. Edelmetalle müssten nominal um +49 % und real um +78 % zulegen, während diversifizierte Bergbauunternehmen nominal um +19 % und real um +28 % (in USD) zulegen müssten. Angesichts der sich abzeichnenden Stimmungswende bei den Anlegern ist das kurzfristige Erholungspotenzial des Sektors beträchtlich. Unserer Ansicht nach wäre eine Erholung auf die jüngsten Höchststände jedoch nur der erste Schritt auf dem Weg zu einer neuen Hausse, die sich unserer Meinung nach für den Metall- und Bergbausektor anbahnt. Der neue Bullenmarkt wird durch erhebliche prognostizierte Angebotsdefizite bei wichtigen Mineralien, die Verpflichtung der Regierungen der Industrieländer zu einer Netto-Null-Prozent-Politik, die geopolitische Fragmentierung und die anhaltenden wirtschaftlichen Ungleichgewichte gestützt.

Zu Beginn des neuen Jahres sind wir der Ansicht, dass sich das verändernde makroökonomische Umfeld kurzfristige Katalysatoren für Metalle und Bergbau bietet, insbesondere das Ende des US-Zinserhöhungszyklus, der in der Vergangenheit die Stimmung der Anleger gegenüber Bergbauaktien gefördert hat. Dennoch wird die Unsicherheit wahrscheinlich anhalten, und zweifellos werden Anleger in den kommenden Monaten weiterhin mit Überraschungen konfrontiert werden. Die wirtschaftlichen Risiken sind hoch, und die Märkte sehen sich mit gemischten Wachstumsaussichten konfrontiert, unabhängig davon, ob eine Rezession vermieden wird oder nicht. Die Inflationsaussichten sind ähnlich unsicher, doch scheinen die derzeitigen Fortschritte bei der Eindämmung des Preisanstiegs auszureichen, um das Ende des Zinserhöhungszyklus herbeizuführen. Neben der Unsicherheit in der Wirtschaft und an den Märkten wird 2024 mit ziemlicher Sicherheit ein Jahr turbulenter geopolitischer Ereignisse werden, da in 76 Ländern Wahlen anstehen und mehr als die Hälfte der Weltbevölkerung im Laufe des Jahres zur Wahl gehen wird. Dazu gehören die US-Präsidentschaftswahlen, die EU-Wahlen und die Wahlen in den BRICS-Staaten, die sich auf die Finanzmärkte auswirken und zu Volatilität und erhöhtem Risiko führen können.

Der Hunger der Welt nach Spezialmetallen steigt

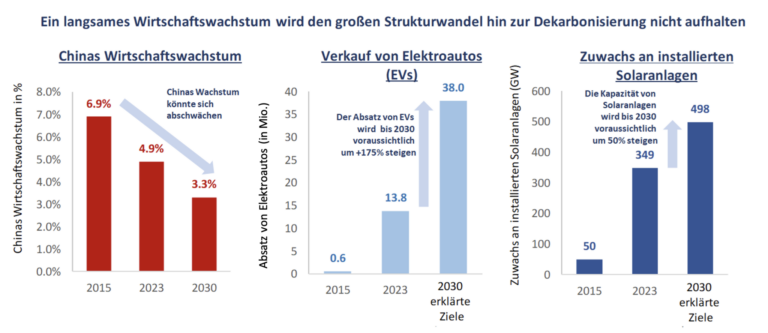

Die gemischte Performance der Bergbauunternehmen für Spezialmetalle im Jahr 2023 widerlegt die historischen Kräfte, die das prognostizierte Nachfragewachstum für diese Rohstoffe vorantreiben, da die Bemühungen um die Erreichung der Netto-Null-Energieeffizienz und die Gewährleistung der Energiesicherheit an Fahrt gewinnen. Am Ende des heißesten Jahres seit Beginn der Aufzeichnungen schloss der jüngste COP28-Gipfel mit einer Verpflichtung zur Abkehr von fossilen Brennstoffen, einschließlich der Abschaffung bestimmter Subventionen für fossile Brennstoffe, was den politischen Willen zum Übergang zu sauberer Energie stärkt. In vielerlei Hinsicht scheint die derzeitige Dynamik unaufhaltsam zu sein, was die prognostizierte Nutzung von Elektrofahrzeugen, den Ausbau der Kapazitäten für erneuerbare Energien und die Einführung einer umweltfreundlichen Infrastruktur bis zum Ende dieses Jahrzehnts angeht.

Die grüne Revolution ist die wichtigste langfristige Triebkraft für den Bergbausektor, da Metalle und Mineralien eine entscheidende Rolle für die Entwicklung grüner Technologien und den Ausbau der Kapazitäten für erneuerbare Energien spielen. Die Aussicht auf ein langsameres globales Wirtschaftswachstum führt jedoch zu einer gewissen Unsicherheit in Bezug auf den Zeitpunkt und das Ausmaß der Nachfrage nach natürlichen Ressourcen. Die Aussichten für Chinas Wirtschaft sind für das Jahr 2024 besonders wichtig. Chinas Wachstum mag sich zwar verlangsamen, doch das Land schreitet zügig zu einem saubereren Entwicklungsmodell, wobei die bestehende Regierungspolitik bereits die Weichen für die Einführung sauberer Technologien gestellt hat. Dieser Trend ist sehr förderlich für Spezialmetalle, insbesondere für solche, die für grüne Technologien benötigt werden. Seit Anfang 2017 wurden in China mehr als 18 Millionen Elektroautos verkauft, das ist etwa die Hälfte der weltweiten Gesamtzahl und mehr als viermal so viel wie in den USA. Schätzungen zufolge werden bis 2026 mehr als 50 % aller neu verkauften Pkw in China elektrisch angetrieben sein, während es in den USA nur etwas mehr als ein Viertel sein wird. Die rasche Verbreitung von Elektroautos in China geht einher mit dem Ausbau umfangreicher Ladenetze, um die Abkehr vom Verbrennungsmotor zu ermöglichen. Im Jahr 2023 wird China 68 % der weltweiten EV-Ladenetzwerke ausmachen, gegenüber 63 % im Jahr 2020 und nur 27 % im Jahr 2015.

Trotz dieser raschen Fortschritte hat China bei der Entwicklung einer grünen Infrastruktur noch einen weiten Weg vor sich. Das Land verbraucht immer noch mehr als die Hälfte der weltweiten Kohlevorräte, die etwa 60 % der Stromerzeugung ausmachen. Daher wird Chinas scheinbar unaufhaltsamer Wandel hin zu einer umweltfreundlichen Entwicklung und die daraus resultierende Nachfrage nach Metallen, die für die Elektrifizierung, die Batterietechnologie und die erneuerbaren Energien benötigt werden, in den kommenden Jahren selbst bei einem langsameren Wirtschaftswachstum einen Wandel für die Bergbauindustrie bedeuten. Neben diesem positiven Bild für Spezialmetalle bietet China auch kurzfristig potenzielle Katalysatoren für andere Industrierohstoffe, wenn sich die politischen Entscheidungsträger im Jahr 2024 für verstärkte wirtschaftliche Anreize entscheiden. Es gibt bereits Anzeichen dafür, dass die Unterstützung zunimmt, denn im Dezember 2023 wurden 50 Mrd. USD an Stimulierungsmaßnahmen in chinesische Banken fließen, der größte Betrag seit über einem Jahr.

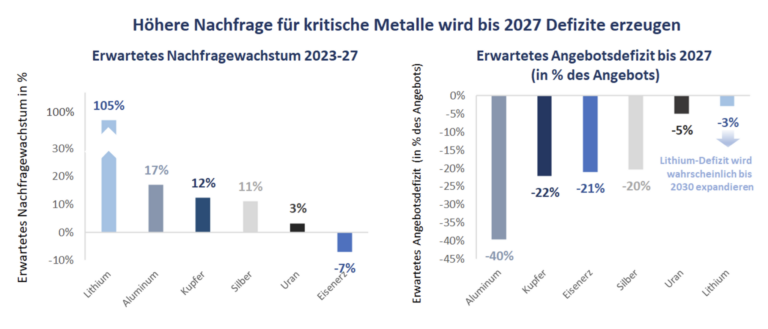

Angesichts dieser günstigen mittel- bis langfristigen Nachfragedynamik mag die jüngste uneinheitliche Performance der Bergbauaktien für die Anleger in diesem Sektor überraschend sein. In einigen Fällen haben sich die kurzfristigen Aussichten als schwierig erwiesen, da ein vorübergehendes Überangebot in einigen Märkten das längerfristig prognostizierte Angebotsdefizit überschattet. Der Lithiumsektor ist ein Paradebeispiel für die Diskrepanz zwischen den kurzfristigen und den längerfristigen Aussichten für Angebot und Nachfrage. Trotz des prognostizierten Anstiegs der Lithiumnachfrage um mehr als 300 % bis 2030 hält die Schwäche des Lithiumpreises aufgrund wachsender Lagerbestände und eines langsameren Absatzwachstums bei Elektrofahrzeugen an. Trotz des anhaltenden Gegenwinds rechnen wir für 2024 mit einem Aufschwung im Lithiumsektor, da die großen Produzenten ihre Bemühungen verstärken, die Lithiumversorgung für ihre Kernexpansionen zu sichern. Darüber hinaus bleiben Fusionen und Übernahmen ein zentrales Thema für den Lithiumsektor im Jahr 2024, da Bergbauunternehmen, Energieunternehmen und Automobilhersteller darum wetteifern, die Versorgung mit wichtigen Batteriemetallen zu sichern.

Auch die kurzfristigen Aussichten für Nickel und Kobalt, zwei wichtige Metalle, die häufig mit der Batterietechnologie in Verbindung gebracht werden, bleiben schwierig. Der globale Nickelmarkt sah sich 2023 aufgrund eines Anstiegs der indonesischen Produktion und chinesischer Klasse-II-Nickelprodukte einem Überangebot gegenüber. Es wird erwartet, dass sich dieser Überschuss 2024 fortsetzen wird, da es mehr Projekte und weniger Versorgungsunterbrechungen geben wird. Es gibt jedoch Faktoren, die die Nickelpreise im Jahr 2024 stützen, darunter die zunehmende Verwendung von Nickel in Elektrofahrzeugbatterien und Edelstahlanwendungen, insbesondere in China, was die Auswirkungen des Produktionswachstums ausgleichen könnte. Der Kobaltmarkt sah sich 2023 mit einem ähnlichen Überangebot konfrontiert, was auf das neue Kobaltangebot in Indonesien infolge chinesischer Investitionen und eine schwächer als erwartete Batterienachfrage zurückzuführen ist.

Im Gegensatz dazu hatten einige Spezialmetalle im Laufe des Jahres mit erheblichen Angebotsdefiziten zu kämpfen, die wahrscheinlich auch 2024 anhalten werden. Uran war ein herausragender Rohstoff im Jahr 2023, dessen Preise im Dezember 2023 ein 15-Jahres-Hoch erreichten. Die Marktbedingungen haben sich im Laufe des Jahres angesichts einer positiven Nachfrage- und Angebotsdynamik, Investitionen in neue Kernreaktoren aus wichtigen Volkswirtschaften und einem Angebotsdefizit verschärft. Wir gehen davon aus, dass sich dieser Trend fortsetzen wird, da die Kernenergie in immer mehr Ländern eingesetzt wird und die Versorgungsunternehmen versuchen, ihre Abhängigkeit von russischen Quellen zu verringern. Zwischen 2021 und 2030 wird mit einem Anstieg der Urannachfrage um 27 % gerechnet, was eine Steigerung der Reaktorkapazität um 16 % widerspiegelt.

Im Jahr 2024 werden sich voraussichtlich weiterhin eine Reihe von Herausforderungen für die Lieferkette auf die kritischen Metallmärkte auswirken. Neben den bekannten Herausforderungen wie Ressourcennationalismus, Chinas Dominanz bei der Verarbeitung von Batteriemetallen und den durch den anhaltenden Russland-Ukraine-Konflikt verursachten Störungen ist der Welthandel nun auch durch die Bedrohung wichtiger Schifffahrtsrouten im Roten Meer gefährdet. Angesichts zahlreicher potenzieller Krisenherde, insbesondere der Eskalation des aktuellen Konflikts im Nahen Osten und der Spannungen zwischen den USA und China im Zusammenhang mit Taiwan, sind wir der Ansicht, dass Preisausschläge bei kritischen Rohstoffen im kommenden Jahr ein Thema werden könnten. Als langfristige aktive Investoren in Aktien von Spezialmetallen suchen wir nach Chancen für unsere Anleger, wobei wir uns bewusst sind, dass Volatilität und vorübergehende Rückschläge zu erwarten sind, da diese neu entstehenden "zukunftsträchtigen" Metalle einen Wandel durchlaufen, um die historischen Nachfrageprognosen zu erfüllen. Wir sind davon überzeugt, dass eine aktiv verwaltete Rotation zwischen den Teilsektoren der Bergbauindustrie erforderlich ist, um das Engagement auf die Teilsektoren zu konzentrieren, die am besten positioniert sind, um zu gedeihen.

Werden Edelmetallaktien im Zuge der Erholung des Goldes überdurchschnittliche Renditen erzielen?

Der Edelmetallsektor beginnt das Jahr 2024 in einer starken Position. Der Goldpreis hat sich während des gesamten Zinserhöhungszyklus in den USA als widerstandsfähig erwiesen und erreichte im Dezember 2023 einen neuen Höchststand in US-Dollar, während sich der Silberpreis ebenfalls von den Tiefstständen des Jahres 2022 gut erholt hat. Edelmetallaktien zeigen Anzeichen einer Erholung, nachdem sie in den vergangenen zwei Jahren über weite Strecken mit Schwäche zu kämpfen hatten, da steigende Zinssätze und Inflationsdruck auf die Minenunternehmen die Stimmung der Anleger trübten.

Der Edelmetallsektor befindet sich heute an einem wichtigen Wendepunkt. Auf makroökonomischer Ebene hat das Ende der Zinserhöhungszyklen in den USA Gold in der Vergangenheit auf neue Höchststände getrieben. In den letzten drei Zyklen stieg der Goldpreis nach einer "Pause" bei den Zinserhöhungen um über 50 %. Da sich die Überzeugung durchsetzt, dass die US-Notenbank keine weiteren Zinserhöhungen vornehmen wird, gehen wir davon aus, dass eine Verlagerung hin zu einer lockereren Geldpolitik und ein mögliches Ende der quantitativen Straffung ein wichtiger Treiber für die Gold- und Silberpreise im Jahr 2024 sein wird. Edelmetalle tendieren auch dazu, sich in Zeiten wirtschaftlicher und geopolitischer Unsicherheit gut zu entwickeln. Die wirtschaftlichen Risiken nehmen in den Industrieländern zu, und wir glauben, dass die vollen Auswirkungen des starken Anstiegs der Kreditkosten noch nicht abzusehen sind. Die geopolitischen Auseinandersetzungen dürften anhalten, was den Edelmetallen kurzfristig weiteren Auftrieb geben könnte.

Die Aussichten für den US-Dollar bleiben für Edelmetalle und Bergbauunternehmen von Bedeutung. Die US-Dollar-Stärke in den Jahren 2022 und 2023 hat sich als Gegenwind für den Edelmetallsektor erwiesen, doch sehen wir Anzeichen dafür, dass sich dieser Trend umkehren könnte. Angesichts der bevorstehenden Zinssenkungen, der Risiken für das US-Wachstum und des sich beschleunigenden US-Schuldenwachstums sehen wir gute Chancen für einen schwächeren Dollar im Jahr 2024. Längerfristig zeichnet sich ein Trend zur Entdollarisierung ab, da der Anteil der USA am Welthandel zurückgeht und viele Zentralbanken der Schwellenländer ihre Bestände an US-Staatsanleihen reduzieren.

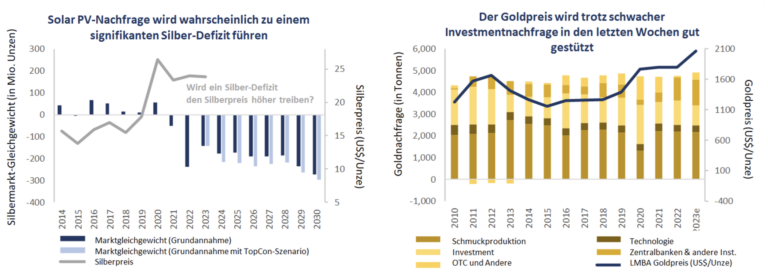

Was die Nachfrage und das Angebot an physischem Gold und Silber betrifft, so sehen wir für beide Metalle eine unterstützende Dynamik. Die physische Goldnachfrage bleibt robust, da sich der Goldschmuckverbrauch von den COVID-Tiefstständen weiter erholt, die lokalen Preise (z. B. Yuan, Rupie) gestiegen sind und die Käufe der Zentralbanken im Jahr 2023 ein weiteres Rekordhoch erreicht haben könnten. Die Investitionsnachfrage nach physischem Gold war in den letzten Jahren gedämpft, doch angesichts der Anzeichen für einen Stimmungsumschwung bei den Anlegern erwarten wir für 2024 eine Erholung der Barren- und Münzkäufe. Auf der Angebotsseite dürfte die Goldminenproduktion im Jahr 2024 im Zuge einer Ausweitung bestehender Projekte in Nordamerika leicht ansteigen.

Der physische Silbermarkt ist ebenfalls günstig für höhere Silberpreise positioniert. Die größte Quelle der Silbernachfrage ist die industrielle Verwendung in einer Reihe von elektronischen Geräten, wobei das größte Nachfragewachstum von der Solarenergiebranche für die Verwendung in Photovoltaikzellen ausgeht. Es wird geschätzt, dass die Solarkapazität bis 2030 um das 3,5-fache (auf 3,8 TW) steigen muss, um auf dem Weg zum Netto-Nullpunkt zu bleiben (Quelle: BloombergNEF), was zu einer ungefähren Verdoppelung der Silbernachfrage für die Herstellung von Photovoltaikzellen führen wird. Das Ergebnis ist ein prognostiziertes Defizit für den Silbermarkt in den kommenden Jahren, das unserer Meinung nach bis 2030 fast 300 Mio. Unzen erreichen wird. Da für die kommenden Jahre ein jährliches Angebot von etwa 1 bis 1,1 Unzen prognostiziert wird, sind die derzeitigen Silberpreise nicht hoch genug, um Anreize für das Produktionswachstum zu schaffen, das erforderlich ist, um die steigende industrielle Nachfrage nach Silber zu decken. Angesichts der Tatsache, dass Silber derzeit etwa zur Hälfte seines Allzeithochs gehandelt wird, während Gold in den letzten Monaten neue Höchststände erreicht hat, sehen wir eine große Chance für Anleger in Silberaktien, da der Sektor Anzeichen für eine beginnende Aufholjagd zeigt.

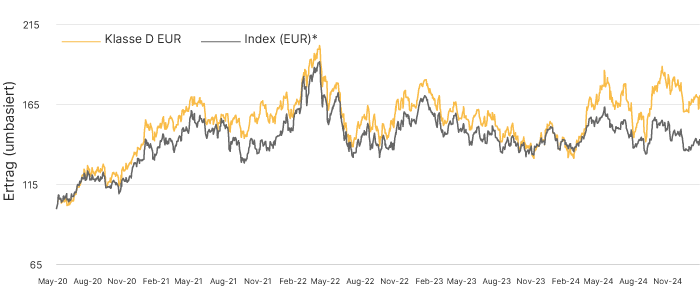

Angesichts der Tatsache, dass die physischen Gold- und Silberpreise für einen Preisanstieg im kommenden Jahr gut gerüstet zu sein scheinen, stellt sich die Frage, ob Edelmetallminenaktien wie in früheren Goldhaussenmärkten überdurchschnittliche Renditen erzielen werden. Zweifellos haben Edelmetallaktien in den letzten drei Jahren eine schwierige Zeit hinter sich, wie die Tatsache zeigt, dass Goldaktien, obwohl der Goldpreis in den letzten Wochen neue Höchststände erreicht hat, eine Rendite von 52 % erzielen müssten, um ihr Allzeithoch (in USD) wieder zu erreichen. Während dies für langfristige Investoren im Goldminensektor, wie wir es sind, zeitweise ein frustrierendes Umfeld war, sind wir der Ansicht, dass unser Hauptziel als aktiver Anlageverwalter in diesem Umfeld darin bestand, das fundamentale Aufwärtspotenzial unserer Strategie für Edelmetallaktien erfolgreich aufrechtzuerhalten und gleichzeitig zu versuchen, das Risiko zu minimieren, ohne übermäßig defensiv zu sein; etwas, das wir 2023 erfolgreich erreicht haben.

Aus fundamentaler Sicht scheinen Goldminenunternehmen unterbewertet zu sein. Auf der Grundlage des Kurs-NAV-Verhältnisses sind die Bewertungen der Goldminenunternehmen seit ihren Höchstständen im Jahr 2020 um -32 % gesunken, was auf einen Stimmungseinbruch gegenüber dem Sektor und eine Herabstufung der Aktien hinweist. Dies geschah, obwohl physisches Gold in diesem Zeitraum angesichts steigender US-Zinsen und eines starken US-Dollars eine robuste Performance zeigte. Die Verschlechterung des P/NAV ist auch eingetreten, obwohl die Bergbauunternehmen selbst gesunde Margen und Bilanzen, Wachstum, ESG-Performance und Dividenden bieten, während die konstruktiven Fusionen und Übernahmen anhalten.

Angesichts der Tatsache, dass Gold- und Silberminen Wert und erhebliches Aufwärtspotenzial bieten, sind die Aussichten für den Sektor unserer Meinung nach so positiv wie seit vielen Jahren nicht mehr – wahrscheinlich seit dem Ende des letzten US-Zinserhöhungszyklus Anfang 2019. Abgesehen von den unterstützenden makroökonomischen Themen sind wir jedoch der Ansicht, dass die aktuelle Situation des Edelmetallsektors Möglichkeiten für ein aktives Management zur Wertsteigerung bietet. Mehr über unsere Ansichten zum Goldsektor erfahren hier Sie in unserem jüngsten Artikel "Gold am Wendepunkt".

Positiver Ausblick für Metalle und Bergbau im Jahr 2024

Zu Beginn des Jahres 2024 stehen die Anleger vor einer Reihe von Fragen: Wie weit und schnell werden die Zentralbanken die Zinsen senken? Werden die USA und andere entwickelte Volkswirtschaften eine "weiche Landung" erreichen? Werden eine Konjunkturabschwächung und potenzielle Krisen zu beschleunigten Zinssenkungen und neuen Wirtschaftsimpulsen führen? Wie schon in den letzten Jahren sollten die Anleger auch weiterhin mit Überraschungen durch geopolitische Ereignisse rechnen. Insgesamt halten wir ein starkes Jahr 2024 für die Spezial- und Edelmetalle für wahrscheinlich. Es bestehen nach wie vor Zweifel, ob die Inflation eingedämmt ist, aber die Zinssätze dürften in den kommenden Monaten sinken, was ein Umfeld schafft, von dem Rohstoffe und Bergbauunternehmen, insbesondere Edelmetallminen, in der Vergangenheit profitiert haben.

In einer Reihe von Szenarien sind wir der Ansicht, dass Minenaktien für eine Periode mit starker Performance positioniert sind. Ein Soft-Landing-Szenario würde Industrie- und Spezialmetalle vor dem Hintergrund rosigerer Aussichten für das globale Wachstum begünstigen und ein günstiges Umfeld für Edelmetalle schaffen, die in Zeiten eines inflationären Wachstums tendenziell zulegen. Eine harte Landung, die eine Konjunkturabschwächung und möglicherweise eine Rezession mit sich bringt, würde bestimmten Industriemetallen kurzfristig Gegenwind bescheren. Wir sind jedoch der Ansicht, dass Teilsektoren der Metall- und Bergbauindustrie, insbesondere diejenigen, die mit der grünen Energiewende verbunden sind, auch in diesem Szenario starke Renditen erzielen würden. Die Bemühungen zur Erreichung einer Netto-Null-Energieversorgung sind nun fest in der Politik verankert, sowohl in den Industrieländern als auch in China, wo die Einführung eines umweltfreundlicheren Entwicklungsmodells einen äußerst wichtigen langfristigen Motor für die Nachfrage nach Spezialmetallen darstellt. Sollten sich die Wachstumsaussichten aufgrund steigender wirtschaftlicher Risiken abschwächen, könnten sich Edelmetallaktien unserer Ansicht nach besser entwickeln als die breiteren Aktienmärkte, da der Goldpreis steigt, die Zinsen weiter fallen und insbesondere der US-Dollar schwächer wird.

Während wir uns einem Umfeld nähern, das unserer Meinung nach für Edel- und Spezialmetallunternehmen im Jahr 2024 und darüber hinaus förderlich sein wird, setzt das Team von Baker Steel weiterhin auf unseren einzigartigen und wertorientierten Investmentansatz, der unseren Kunden zugutekommt, und hält sich dabei an die branchenführenden ESG-Praktiken. Als Team mit Erfahrung in mehrzyklischen Anlagen wissen wir, dass der Anlageerfolg in diesem Sektor in der Regel das Ergebnis einer Kombination von Faktoren ist. Unsere wertorientierte Anlagephilosophie, unsere firmeneigenen Research-Tools und unser aktiver Investmentansatz sind dabei von zentraler Bedeutung. Dennoch ist es die technische Kompetenz unseres Teams, die unserer Meinung nach den größten Beitrag zum Anlageerfolg leistet. Als unabhängiges Unternehmen sind unsere geschäftsführenden Partner, unsere Fondsmanager, eng mit unseren Anlegern verbunden, und mit der Erweiterung des Baker Steel Investment Teams in diesem Jahr haben wir sichergestellt, dass unsere Forschungskapazität mit der Strategie und dem Fortschritt des Sektors wächst.