KI und die Revolution der digitalen Infrastruktur

Digitale Infrastruktur wird in großem Maßstab benötigt, um das rasante Wachstum von Technologien zu ermöglichen, sei es durch den Bau von Rechenzentren für Künstliche Intelligenz, die Herstellung von Mikrochips, den Ausbau von Hochgeschwindigkeitsinternet oder die Bereitstellung sauberer Energie. Dieses Wachstum treibt eine "neue industrielle Revolution" voran, die sowohl tiefgreifende wirtschaftliche Vorteile als auch bedeutende gesellschaftliche Veränderungen verspricht – ähnlich wie frühere industrielle Revolutionen, von der viktorianischen Ära bis zur Globalisierung des späten 20. Jahrhunderts. Wie auch bei den früheren industriellen Revolutionen erfordert der Boom der digitalen Infrastruktur große Mengen an Rohstoffen, begleitet von einem historischen Wandel hin zu sauberer Energie.

Die Metall- und Bergbauindustrie ist entscheidend, um die Herausforderungen in der vorgelagerten Lieferkette zu bewältigen, die sich beim Ausbau der digitalen Infrastruktur stellen. Diese erfordert große Mengen an Rohstoffen in einer Zeit, in der die Herausforderungen in den Lieferketten, geopolitischer Wettbewerb und Bedenken hinsichtlich ESG (Umwelt, Soziales und Unternehmensführung) zunehmen. Da viele Rohstoffpreise in den letzten Jahren gefallen sind, steht der Bergbausektor nun an einem Wendepunkt. Der Bergbau ist das fehlende Glied für die Entwicklung zukünftiger Technologien, und höhere Anreize durch Preissteigerungen werden erforderlich sein, um die Nachfrage zu decken.

- Die neue industrielle Revolution treibt die Nachfrage nach Rohstoffen an – Der Ausbau von Schlüsseltechnologien, wie der KI, erfordert eine Vielzahl von Metallen und Mineralien, von denen einige knapp sind.

- Zuverlässige CO2-neutrale Energie ist erforderlich – Von erneuerbaren Energien bis hin zur Kernenergie treibt der Übergang zu sauberer Energie die Nachfrage nach verantwortungsvoll beschafften Metallen an.

- Versorgungsengpässe bei kritischen Metallen – Es wird prognostiziert, dass die Defizite bei kritischen Metallen zunehmen, bedingt durch lange Entwicklungszeiträume, Ressourcen-Nationalismus, Umweltbedenken und Herausforderungen in den Lieferketten.

- Ein neuer Aufschwung für Minenaktien – Bergbauunternehmen bieten Wachstum, Wert und Rendite, während die makroökonomischen Bedingungen unterstützend wirken. Eine Neubewertung ist zu erwarten, da sich die Anlegerstimmung ändert, die Rentabilität sich verbessert und Versorgungsengpässe zunehmen.

Kritische Metalle – Das fehlende Glied im Boom der digitalen Infrastruktur

Der Bergbausektor liefert die entscheidenden Rohstoffe für zukünftige Technologien, von der Elektrifizierung bis hin zur Energiespeicherung, oft unter Versorgungsengpässen. Obwohl Metalle wie Kupfer, Lithium und Silber für die Entwicklung und den Ausbau neuer Technologien von entscheidender Bedeutung sind, entspricht die Bewertung der Bergbauunternehmen nur einem Bruchteil der des Technologiesektors. Die Marktkapitalisierung der gesamten Kupferbergbauindustrie liegt bei etwa 388 Milliarden USD, während der Sektor für Batteriemetalle lediglich 59 Milliarden USD beträgt – weit weniger als die eines der "Mag 7"-Technologieunternehmen, deren durchschnittliche Marktkapitalisierung über 2 Billionen USD liegt. (1)

Der Boom in der digitalen Infrastruktur hat in den letzten Jahren zu einer explosionsartigen Zunahme des Wertes und der wirtschaftlichen Bedeutung großer Digitaltechnologieunternehmen geführt. Im Gegensatz zu traditioneller Infrastruktur, die große Mengen an Massengütern wie Stahl und Eisenerz benötigt, treibt die neue industrielle Revolution die Nachfrage nach einer Vielzahl von Rohstoffen an, die für Elektrifizierung, Dekarbonisierung, Mobilität und Energiespeicherung erforderlich sind. Batteriemetalle, Spezialmetalle und Edelmetalle stechen als Sektoren hervor, die in den kommenden Jahren eine erhebliche Nachfrage und signifikante Angebotsdefizite erleben werden. Wie in der obigen Grafik gezeigt, werden die Marktdynamiken für viele dieser Metalle in den kommenden Jahren voraussichtlich deutlich enger. Kupfer, das entscheidende Metall für die Elektrifizierung, steht bis 2030 vor einem geschätzten kumulierten Defizit von rund 19 % des Angebots. Silber, der "unbesungene Held" des grünen Wandels, wird voraussichtlich ein kumuliertes Defizit von über 100 % des Angebots bis zum Ende des Jahrzehnts erleben. (2) Dies wird hauptsächlich durch das exponentielle Wachstum der Solar-Photovoltaik-Kapazität angetrieben, aber auch durch weitere elektrische Anwendungen, wie zum Beispiel Samsungs potenzielle Verwendung von Silber in Feststoffbatterien. (3)

Wird KI die Nachfrage nach Metallen und Mineralien beschleunigen?

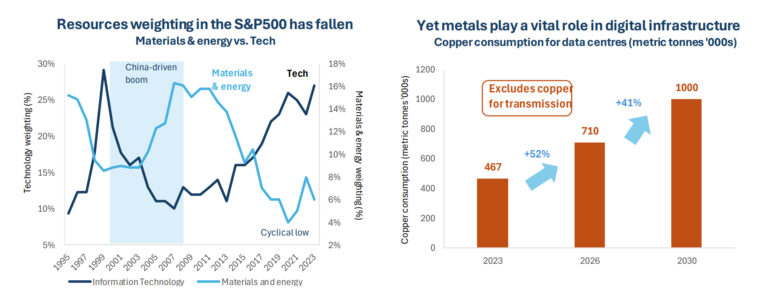

Die neue industrielle Revolution, von der Entwicklung digitaler Infrastrukturen bis hin zum Übergang zu sauberer Energie, ist der bedeutendste Treiber für die Rohstoffmärkte und den Bergbausektor in den kommenden Jahren. Die Anlegerstimmung gegenüber Bergbauaktien hat in weiten Teilen des letzten Jahrzehnts nachgelassen, insbesondere seit dem Ende des chinesisch getriebenen "Rohstoff-Superzyklus" im Jahr 2010. (4) Zur Verdeutlichung: Die folgende Grafik zeigt, dass das Gewicht von Materialien und Energie im S&P 500 von 16 % im Jahr 2010 auf nur 4 % im Jahr 2020 zurückging und sich seitdem auf 6 % erholt hat. Im Gegensatz dazu machen Technologiewerte heute 27 % des S&P 500 aus, verglichen mit nur 12 % im Jahr 2010. Diese Abwertung von Bergbauaktien im Vergleich zur Technologie scheint auf lange Sicht nicht haltbar, wenn man die entscheidende Rolle bedenkt, die Metalle bei der technologischen Entwicklung und dem Aufbau digitaler Infrastrukturen spielen.

Der Kupferverbrauch in Rechenzentren wird voraussichtlich zwischen 2023 und 2030 um +114 % steigen und 1 Million metrische Tonnen erreichen. (5) Dies wird durch die physische Infrastruktur von Rechenzentren angetrieben, die enorme Mengen an Verkabelungen und Komponenten umfasst, die stark auf Kupfer angewiesen sind. Die Entwicklung der Künstlichen Intelligenz (KI) beschleunigt die Nachfrage nach Kupfer weiter, da Hochleistungs-KI-Chips oft eine intensivere Verwendung von Kupfer erfordern. Zum Beispiel benötigt Nvidias GB200-Chip etwa 86,5 kg Kupfer pro Chip-Schrank, was basierend auf Nvidias Prognosen für die Nachfragesteigerung zusätzliche 4.300 metrische Tonnen Kupfer pro Jahr bedeutet. Da 48 % der globalen Rechenzentren-Nachfrage bis 2030 voraussichtlich in Nordamerika anfallen werden, ist die strategische Bedeutung eines Metalls wie Kupfer offensichtlich. (6)

Das Wachstum der Investitionen in digitale Infrastruktur durch Technologieunternehmen ist beeindruckend. Alphabet, Amazon und Microsoft investierten allein im ersten Quartal 2024 insgesamt 40 Milliarden USD, hauptsächlich in Rechenzentren zur Erweiterung der KI-Kapazität. Ähnlich hat Meta, obwohl es kein Cloud-Geschäft hat, angedeutet, dass die Investitionen bis 2024 40 Milliarden USD erreichen könnten, bedingt durch KI-Projekte, während Microsoft wahrscheinlich noch mehr ausgeben wird. (7)

Die Unterstützung durch Regierungen bleibt entscheidend für die Entwicklung digitaler Infrastruktur, da sowohl traditionelle als auch digitale Infrastrukturprojekte in großem Umfang benötigt werden, um die Ziele der politischen Entscheidungsträger in Bezug auf Wachstum, Energiesicherheit und Dekarbonisierung zu erreichen. In den USA stellte das Inflation Reduction Act (IRA) über 400 Milliarden USD bereit, um die Entwicklung grüner Technologien und der Halbleiterindustrie in den USA voranzutreiben. Obwohl viele Projekte durch Lieferkettenprobleme, Arbeitskosten und chinesische Überproduktion beeinträchtigt wurden, hat das IRA erfolgreich Schwung in die Entwicklung grüner Technologien in den USA gebracht. Ein möglicher Sieg von Trump im November könnte diesen Schwung verändern, doch da viele Projekte für saubere Energie in Roten Staaten liegen und die "America First"-Doktrin die US-Produktion und Arbeitsplätze priorisiert, ist es wahrscheinlich, dass die Unterstützung für die heimische Rohstoffproduktion in irgendeiner Form fortgesetzt wird. Ähnlich zielt das European Critical Raw Materials Act von 2024 darauf ab, eine sichere und nachhaltige Versorgung mit kritischen Rohstoffen für Europa aufzubauen und die Abhängigkeit von Importen zu verringern. Der politische Wille in Europa scheint dem Übergang zu grüner Energie verpflichtet zu sein, während europäische Verbraucher etwa 25 % der globalen Neuzulassungen von Elektrofahrzeugen ausmachen, im Vergleich zu nur 10 % in den USA und etwa 60 % in China. (8)

Der Wachstumsausblick und die industrielle Strategie Chinas sind von entscheidender Bedeutung für die Rohstoffmärkte, insbesondere da die politischen Entscheidungsträger zunehmend darauf fokussiert sind, Chinas Position als führender Anbieter in der High-Tech-Fertigung und grünen Technologie zu festigen. Die Initiative "Made in China 2025" zielt darauf ab, die inländische Produktion von Kernmaterialien und High-Tech-Produkten, insbesondere Halbleitern, zu steigern, während die Regierung umfassende Unterstützung für die Integration digitaler Technologie bietet. Gleichzeitig wurden Exportkontrollen für bestimmte kritische Mineralien eingeführt. China produziert derzeit etwa 80 % der weltweiten Solarmodule, während die USA nur 2 % produzieren, und rund zwei Drittel der weltweiten Elektrofahrzeuge, Windturbinen und Lithium-Ionen-Batterien. (9) Die fast monopolartige Stellung Chinas in den globalen Lieferketten stellt einen erheblichen strategischen Vorteil gegenüber den USA und anderen Regionen dar und hebt die Größenordnung der Herausforderung hervor, vor der westliche Länder stehen, wenn sie versuchen, ihre Kapazitäten in den Bereichen grüne Energie und High-Tech auszubauen und sichere Lieferketten für kritische Rohstoffe aufzubauen.

Die neue industrielle Revolution antreiben – Der Übergang zu sauberer Energie erfordert einen deutlichen Anstieg der Investitionen

Die neue industrielle Revolution wird die Nachfrage nach Energie ankurbeln, da sich die digitale Infrastruktur ausdehnt. Allein die KI wird voraussichtlich bis 2030 über 200 TWh zur Stromnachfrage von Rechenzentren hinzufügen, wodurch die gesamte Stromnachfrage von Rechenzentren auf 1.063 TWh steigen wird, verglichen mit 408 TWh im Jahr 2024. (10) Im Gegensatz zur von China geführten Industrialisierung der 2000er Jahre, bevorzugt die neue industrielle Revolution saubere Energiequellen gegenüber fossilen Brennstoffen, sowohl getrieben von privaten Unternehmen als auch von staatlichen Zielen. Die grünen Verpflichtungen der Technologieunternehmen gehören zu den ehrgeizigsten in jeder Branche. Microsoft hat sich das Ziel gesetzt, bis 2030 netto null Emissionen zu erreichen und danach kohlenstoffnegativ zu werden. Meta erreichte 2020 Netto-Null-Emissionen und versorgt seine Rechenzentren und Büros mit 100 % erneuerbarer Energie. (11) Amazon strebt an, bis 2040 netto null Emissionen in allen seinen Betriebsbereichen, einschließlich Transport für Lieferungen, zu erreichen. (12)

Neben dem Anstieg der Investitionen in erneuerbare Energien besteht ein dringender Bedarf an Investitionen in das Stromnetz. Zwischen 2023 und 2030 müsste die Ausgaben für erneuerbare Energien um 83 % steigen, um auf Kurs für Netto-Null-Emissionen bis 2050 zu bleiben, während die Ausgaben für das Netz um 151 % steigen müssten. (13) Diese Nachfrage wird durch die physischen Infrastrukturbedürfnisse von Rechenzentren angetrieben, die enorme Mengen an Verkabelungen und Komponenten umfassen, die stark auf Kupfer und andere Metalle angewiesen sind. Dieses Investitionsniveau würde einen transformierenden Einfluss auf die Nachfrage nach Metallen haben, wobei die Nachfrage des Stromnetzes nach Kupfer um 53 % und nach Aluminium um 29 % unter dem nachhaltigen Entwicklungsszenario der IEA prognostiziert wird. (14)

Von der Erzeugung erneuerbarer Energie über die Batteriespeicherung bis hin zur Netzübertragung ist die Sicherstellung der Versorgung mit Metallen und Mineralien eine zentrale Herausforderung, angesichts der Intensität ihres Einsatzes. Die Erzeugung von 1 MW Solarenergie erfordert 4,5 Tonnen Kupfer, zusätzlich zu 35-45 Tonnen Stahl und 3,5-8 Tonnen Aluminium. Eine Windturbine (1 MW) benötigt 2-12 Tonnen Kupfer, wobei die Menge je nach Faktoren wie Onshore- versus Offshore-Standort variiert, sowie 85-210 Tonnen Stahl, 1-2 Tonnen Aluminium und etwa 200 kg Seltene Erden. Ein Elektrofahrzeug benötigt bis zu 80 kg Kupfer, etwa das 3,5-fache der Menge, die in einem Fahrzeug mit Verbrennungsmotor verwendet wird, sowie 900 kg Stahl, 280 kg Aluminium und etwa 40 kg Batteriemetalle (insbesondere Lithium und Kobalt). (15)

Erneuerbare Energien sind ein entscheidendes Element des Energiemix für die neue industrielle Revolution, bieten jedoch nicht die gleiche Rund-um-die-Uhr-Leistung wie fossile Brennstoffe. Daher erwarten wir, dass die Kernenergie eine zunehmend bedeutende Rolle als Quelle für Grundlaststrom spielen wird. Die Nachfrage nach Kernenergie für digitale Infrastrukturen zeigt sich in den Investitionen von Technologieunternehmen in diesem Bereich. Anfang 2024 investierte AWS 650 Millionen USD in ein 960 MW-Rechenzentrum in Pennsylvania, das von einem Kernreaktor betrieben wird. Ebenso hat Microsoft eine Vereinbarung mit Constellation Energy über die Lieferung von Kernenergie für sein Rechenzentrum in Virginia getroffen, als Rückfallebene, wenn Wind- und Solarenergie nicht verfügbar sind. Beide Unternehmen prüfen auch die Möglichkeit, "kleine modulare Reaktoren" zu nutzen, während sich die Technologie weiterentwickelt. (16) Wir erleben eine Renaissance der Investitionen in die Kernenergie weltweit, angeführt von China, Indien und Russland, die ehrgeizige Expansionsprogramme für ihre Kernenergieindustrie durchführen. Insgesamt befinden sich weltweit etwa 60 Reaktoren im Bau, und weitere 110 sind geplant. In einem kürzlich veröffentlichten Artikel haben wir die Marktdynamik und Chancen im Uransektor untersucht.

Da Kupfer, Uran, Silber, Lithium und viele andere Metalle aufgrund des Ausbaus der digitalen Infrastruktur und des Übergangs zu grüner Energie mit erheblichem Nachfragwachstum konfrontiert sind, ist es die Angebotsseite dieser Metalle, die vor einer herausfordernden Perspektive steht. Während KI und Digitalisierung Effizienzgewinne für die Bergbauindustrie bringen können, ist der Sektor von langen Entwicklungszeiten für neue Minen, zunehmendem Ressourcen-Nationalismus und einem verstärkten Fokus auf Umweltbedenken von Investoren und Verbrauchern geprägt, was alles Herausforderungen und Verzögerungen bei der Produktionssteigerung darstellt. Darüber hinaus entfaltet sich die neue industrielle Revolution vor dem Hintergrund von Deglobalisierung und Handelsnationalismus, Kräfte, die die inländische erneuerbare Energieproduktion aus Sicherheitsgründen begünstigen, während sie gleichzeitig die Lieferketten durch Handelsbarrieren stören.

Wert, Wachstum und Rendite – Drei Gründe, Minenaktien in Ihrem Portfolio zu halten

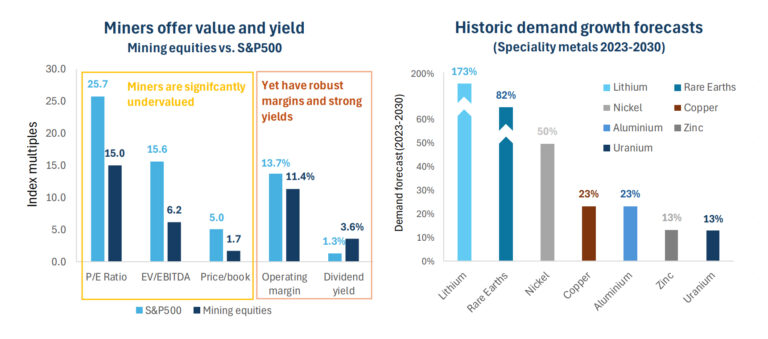

Es gibt viele Gründe, warum Minenaktien weiterhin die Aufmerksamkeit von Investoren auf sich ziehen werden, insbesondere auf lange Sicht. Aus der Perspektive des Portfoliomanagements haben Aktien von Bergbauunternehmen eine geringe Korrelation zu US-Aktienmärkten, wobei Edelmetalle die geringste Korrelation aufweisen und somit eine wertvolle Diversifizierung bieten. Wichtig ist, dass Bergbauaktien als thematische Investitionen betrachtet werden können und eine der reinsten Möglichkeiten bieten, sich am Wachstum der grünen Technologie und dem Übergang zu sauberer Energie zu beteiligen. Fundamental betrachtet ist der Minensektor jedoch eine kleine Assetklasse, die Wert, Rendite und Wachstum bietet. Der Sektor erscheint relativ und historisch unterbewertet, während die Margen weitgehend robust und die Dividendenrenditen im Vergleich zu den breiteren Aktienmärkten stark sind.

Wie in der obigen Grafik hervorgehoben, sind Lithium, Seltene Erden und Nickel zentrale Metalle, die mit dem Übergang zu sauberer Energie in Verbindung stehen, und zeigen bis 2030 eine prognostizierte Nachfragewachstumsrate von 173 %, 82 % bzw. 50 %. Breitere Industriemetalle mit Anwendungen in zukünftiger Technologie, wie Kupfer und Aluminium, werden ebenfalls ein starkes Nachfragewachstum von jeweils 23 % bis zum Ende des Jahrzehnts erleben. (17) Trotz dieser optimistischen Prognosen erscheinen Bergbauaktien in einer Vielzahl von Bewertungskennzahlen im Vergleich zum S&P 500, der eine beträchtliche Exponierung im Technologiesektor aufweist, erheblich unterbewertet. Dennoch sind die Betriebsmargen der Bergbauunternehmen stark, wenn auch leicht niedriger als die des S&P 500, und die Dividendenrenditen sind im Vergleich zum S&P 500 erheblich höher.

Als aktive Investmentmanager, die auf den Metall- und Bergbausektor spezialisiert sind, sehen wir besondere Chancen bei Produzenten ausgewählter Industrie-, Spezial- und Edelmetalle, die aufgrund steigender Nachfrageprognosen und enger Angebotsfaktoren kurzfristige Defizite aufweisen. Bei der Aktienauswahl bevorzugen wir Bergbauunternehmen, die in der Lage sind, von einer Margenausweitung durch Kapitaldisziplin und Kostenkontrollen zu profitieren, wenn die Rohstoffpreise steigen. Wir glauben, dass die jüngste Volatilität und die Unterschiede in der Preis-Performance der verschiedenen Rohstoffe ein starkes Argument für aktives Investmentmanagement im Bergbausektor und eine aktive Asset-Allokation über die Subsektoren der Branche hinweg darstellen. Jeder Rohstoff hat einzigartige Marktdynamiken und makroökonomische Treiber, die erhebliche Chancen für diejenigen bieten, die in der Lage sind, den richtigen Zeitpunkt für eine Übergewichtung jedes Sektors zu bestimmen. Während die langfristigen Treiber für den Bergbausektor insgesamt positiv sind, kann die Leistung kurzfristig divergieren, was die Bedeutung einer flexiblen Asset-Allokation unterstreicht. In Sektoren wie Lithium, in denen die kurzfristigen Angebotsdynamiken keine höheren Preise begünstigen, bevorzugen wir Produzenten mit attraktiven Renditen oder solche, die bei niedrigen Preisen weiterhin profitabel sind und freien Cashflow generieren, da sie Erholungspotenzial bieten, wenn sich der Lithiummarkt einem Defizit nähert.

In den kommenden Jahren wird sich die Landschaft für die Metall- und Bergbauindustrie neugestalten, angesichts ihrer wesentlichen Rolle für die Infrastruktur, die für die neue industrielle Revolution benötigt wird. Die rasche Expansion der digitalen Infrastruktur, die Entwicklung von Schlüsseltechnologien und KI sowie der Übergang zu sauberer Energie werden weiterhin das weltweite Verlangen nach Metallen und Mineralien beschleunigen. Nachdem Bergbauaktien mehrere Jahre lang bei Multi-Asset-Investoren in Ungnade gefallen waren, deuten verschiedene Indikatoren darauf hin, dass sich das Schicksal der Bergbauunternehmen ändern könnte. Da die Defizite bei kritischen Metallen akut werden, erwarten wir ein wachsendes Bewusstsein der Industrie führenden Unternehmen für die Schwachstellen der Lieferketten. Ein weiterer unterstützender Faktor für Minenaktien ist der Beginn einer Rotation von Wachstumsaktien hin zu Value-Aktien, was für den Bergbausektor von großer Bedeutung ist. Wenn sich der Zyklus auf eine Erholung zubewegt, hat die Geschichte gezeigt, dass der Rohstoffsektor während Aufwärtszyklen erhebliche Renditen für Investoren generieren kann und dass aktives Management diese Renditen erheblich steigern kann.

Quellen

- Bloomberg.

- Benchmark Minerals Intelligence, BMO, UxC, Canaccord Genuity, RBC, Wood MacKenzie, CRU.

- Samsung, WhichEV.

- S&P.

- AI Insight Media, Trafigura, Reuters.

- AI Insight Media.

- The Economist.

- IEA.

- Washington Post.

- Masanet et al. (2020).

- Meta.

- Amazon UK.

- Bloomberg NEF.

- IEA.

- Rio Tinto. Onshore versus Offshore wind. Framed versus frameless panels. EV requirements assume an average battery size of 55kWh (2021).

- The Economist.

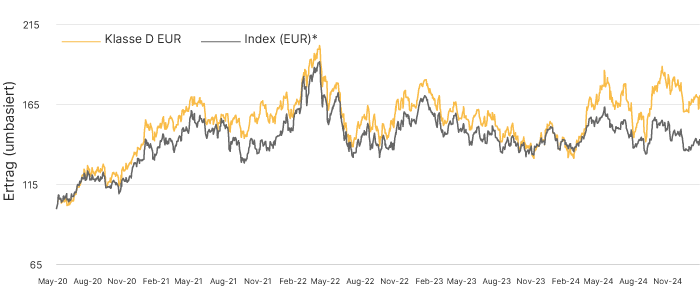

- Bloomberg, Industry reports, BMO Capital Markets, Canaccord Genuity, CRU, BNEF.