Gold, Silber und Minenaktien mit Rallye zum Wochenschluss – SNB gefährdet Stabilität des Schweizer Franken

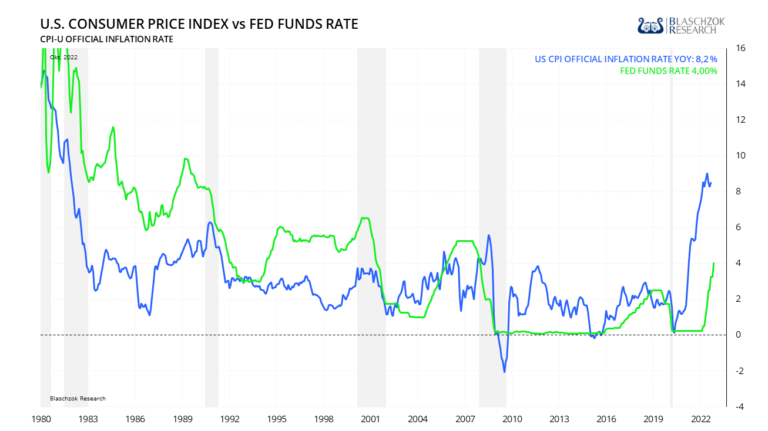

Die US-Notenbank hatte am Mittwochabend ihren Leitzins erneut um 75 Basispunkte angehoben auf nun 4 %, womit sie dem hohen Anstieg der Konsumentenpreise von 8,2 % Rechnung trägt. Während die Märkte initial mit steigenden Notierungen auf den dovishen Zinsentscheid reagierten, hämmerte US-Notenbankchef Jerome Powell die Erwartungen in der anschließenden Pressekonferenz wieder nach unten. Er wiederholte, dass man die Zinsen so lange anheben werde, "bis der Job erledigt sei". Doch am wichtigsten war die Aussage, dass es besser sei die Zinsen anzuheben, bis etwas in der Wirtschaft brechen würde, da die US-Notenbank bewährte Werkzeuge hätte, um in einer Krise einzugreifen.

Powell machte klar, dass die US-Notenbank ihren Leitzins so lange anheben wolle, bis die Wirtschaft einbrechen würde und man aufgrund eines Anstiegs der Arbeitslosigkeit dem zweiten Mandat zur Bewahrung der Vollbeschäftigung intervenieren müsse. Daraufhin schoss der US-Dollar nach oben, während der Gold- und Silberpreis zusammen mit dem Aktien- und Anleihemarkt einbrachen, da klar ist, dass es erst noch schlimmer kommen müsse, bevor die Fed in Panik geraten würde. Der Goldpreis fiel zurück auf seine Unterstützung bei 1.616 US-Dollar, die dieser nun zum dritten Mal getestet und erfolgreich verteidigt hatte. Der Silberpreis fiel zwar ebenfalls um einen US-Dollar, doch konnte dieser seine Unterstützung bei 19 US-Dollar verteidigen, womit nicht das Tief erneut getestet wurde.

Man hört überall, dass Powell mit "Werkzeugen" in Wahrheit von Zinssenkungen und QE-Programmen sprechen würde. Ich denke jedoch, dass Powell ausschließlich an das Drucken von neuem Geld denkt, um eben einen weiteren Anstieg der Marktzinsen, aufgrund der hohen Inflation und aufgrund der neuen QE-Programme weiter steigenden Inflation, zu managen. Der weitere Zinsanstieg lässt sich nicht verhindern und Leitzinssenkungen würden in diesem Umfeld gar nichts mehr bewirken, weshalb ihm nur die Druckerpresse bleibt.

Am Freitag machten Gold und Silber ihre Verluste wieder mehr als wett, nachdem die US-Arbeitsmarktdaten zwar gut ausgefallen waren, doch die Zahl der arbeitslosen Amerikaner auf den höchsten Stand seit Februar anstieg. Daraufhin preiste der Markt ein früheres Einlenken der US-Notenbank und ein niedrigeres Zinshoch ein, wovon Gold und Silber stark profitierten. Hier zeigt sich, wie überspannt die Spekulation auf der Shortseite ist und wie schnell ein Einlenken der US-Notenbank zu einem starken Anstieg des Goldpreises führen kann. Die Gold- und Silberminenaktien waren am Mittwochabend noch stark eingebrochen, nur um am Freitag alle Verluste mehr als wettzumachen und neue Wochenhochs zu erreichen. Die große Trendwende kommt immer näher und der Fahrplan steht fest, wie Powell am Mittwoch klar sagte. Sobald die Arbeitslosigkeit aufgrund der Rezession im nächsten Jahr stark ansteigen wird, beginnt erneut das Drucken von Geld. Damit muss das vermeintliche QT ausgepreist und neue QE-Programme eingepreist werden, was zu einer schnellen Rallye des Goldpreises auf neue Allzeithochs führen kann.

Rekordverlust der Schweizer Nationalbank gefährdet die Schweiz

Die Schweizer Nationalbank (SNB) hat in den ersten neun Monaten des Jahres einen Verlust von 142 Milliarden Franken eingefahren. Dieser Verlust ist größer als die vermeintlichen Gewinne der letzten fünf Jahre und entspricht den Großteil der Gewinne der letzten 10 Jahre in Höhe von 172 Mrd. Franken. Die äußerst fragwürdige Geldpolitik der SNB erweist sich nun als Schildbürgerstreich.

Der Einbruch der Aktienmärkte und Anleihenmärkte aufgrund der Rezession und der Kaufkraftverlust des Euros reißen der SNB ein riesiges Loch in ihre Kasse, das die Schweizer Steuerzahler letztlich wieder stopfen müssen.

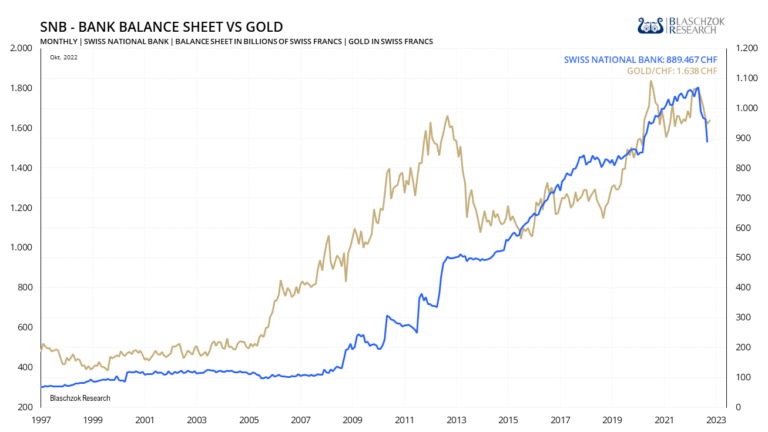

Die Bilanz der SNB wurde in den letzten zwölf Jahren durch den Kauf von Fremdwährungen aufgeblasen, mit dem Ziel eine Aufwertung zu verhindern, indem man den Franken abwertet. Nur ein Viertel der Devisenreserven ist in Aktien investiert, wogegen der Rest in Schuldpapieren steckt, die aktuell den Bach hinuntergehen und zusätzlich aufgrund der hohen Inflation in der Eurozone und den USA real an Wert verlieren. Auch die Aktienmärkte befinden sich am Anfang einer mehrjährigen inflationsbereinigten Baisse. Die Verluste, die die SNB aktuell einfährt, sind nicht wieder rückgängig zu machen und weitere Wertberichtigungen sind in Sichtweite. Die SNB ist zu einem Hedge-Fonds verkommen, der im Verhältnis zur Größe der Schweizer Wirtschaft so groß ist, dass sie das Land ruinieren könnte.

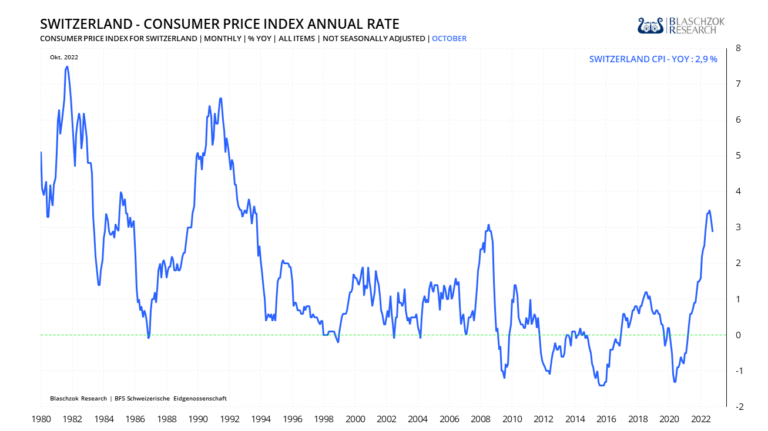

Die SNB ist der falschen Ansicht, dass eine starke Währung und eine Deflation eine Katastrophe für die Schweizer Exporteure wäre. Diese Annahme ist in vieler Hinsicht falsch. Seit 2008 herrschte in der Schweiz zumeist Deflation, während das Bruttoinlandsprodukt zwischen 2 % und 3 % jährlich anstieg. Dies widerlegt die Behauptung von Christine Lagarde, wonach Deflation schlecht für eine Volkswirtschaft sei, die eine Notenbank vermeintlich bekämpfen müsse.

Aufgrund der verfehlten Geldpolitik der SNB stiegen die Konsumentenpreise jedoch auch in der Schweiz im September mit 3,3 % auf den höchsten Stand seit 1993.

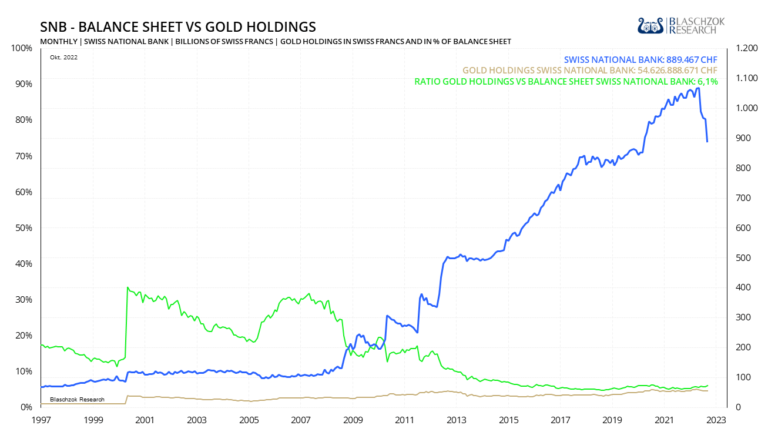

Der Schweizer Franken, der bis Ende 1999 noch die letzte mit Gold gedeckte Währung der Welt war, wertete in den letzten Jahren zum schwachen Euro und US-Dollar weiter auf, obwohl auch die SNB ihre Bilanzsumme seit der Eurokrise verzehnfacht hatte und in Relation teilweise mehr Geld druckte als die EZB oder die US-Notenbank. Aufgrund dieser Tradition wurde der Franken seit 2008 von Investoren als sicherer Hafen gefragt und die Aufwertung des Franken wäre um ein Vielfaches höher gewesen, hätte die Schweizer Nationalbank die Geldmenge des Franken nicht um ein Vielfaches ausgeweitet.

Zur Jahrtausendwende waren noch 32 % aller Schweizer Franken mit Gold hinterlegt, wogegen es heute nur noch 6,1 % sind. Man sieht im folgenden Chart deutlich den Einbruch der Schweizer Notenbankbilanz von 1,07 Billionen Franken auf 889 Mrd. Franken aufgrund der Verluste an den Märkten in 2022. Noch in 2008 hatte die Bilanz lediglich einen Umfang von 120 Mrd. Franken. Aktuell werden noch immer 800 Mrd. Franken primär in Euro und US-Dollar gehalten, die aktuell aufgrund der hohen Inflation stark an Wert verlieren. Dadurch wird die Kaufkraft des Schweizer Frankens vom Euro und dem US-Dollar mit nach unten gezogen, wobei es zu einem Vermögenstransfer aus der Schweiz in den Euroraum und die USA kommt.

Folgender Chart zeigt den Wechselkurs des Euro zum Schweizer Franken, der seit der Eurokrise von 2008 von 1,70 Franken je Euro bis zum Höhepunkt der Euro-Krise 2011 auf 1,10 Franken fiel. Da die Aufwertung vermeintlich Gift für die exportabhängige Schweizer Wirtschaft war, legte die SNB eine Franken-Untergrenze von 1,20 Franken je Euro fest, kaufte massiv Euro, verkaufte Franken, um den Kurs der Landeswährung zu drücken. Damit wuchs auch die Geldmenge seit Krisenbeginn sukzessive an. Im Jahr 2015 wurde die Glaubwürdigkeit der SNB erschüttert, als sie die Bindung des Frankens an den Euro über Nacht aufgeben musste, was zu einer raschen Aufwertung führte, die als "Frankenschock" in die Geschichte einging.

Während die EZB die Schulden der europäischen Staaten finanzierte, hat die SNB neues Geld gegen den Kauf von Staatsanleihen und Aktien anderer Nationen ausgeben. Der Grundgedanke war, dass die SNB ihr Aktienportfolio jederzeit verkaufen und so die Geldmenge wieder reduzieren könne, sollte es zu Preissteigerungen in der Schweiz kommen. Während der Euro durch 17 % Reserven gedeckt ist, ist die Geldmenge des Schweizer Franken mit 91,5 % an Assets hinterlegt. Mehr als 9 von 10 Schweizer Franken sind durch Gold, Aktien großer Unternehmen oder Staatsanleihen ausländischer Staaten gedeckt. In der Stagflation, die uns die nächsten Jahren noch begleiten wird, verlieren diese "Assets" jedoch einen Großteil ihres realen Wertes, weshalb die Kaufkraft des Franken mit nach unten gezogen wird, wenn die SNB nicht schnell mit der Reduzierung ihrer Bilanz durch Verkäufe beginnt.

Da in der Schweiz in den letzten 20 Jahren oftmals Deflation herrschte oder die Inflation sehr niedrig war, lagen die Renditen für zehnjährige Staatsanleihen der Schweiz zumeist im negativen Bereich, was sehr ungewöhnlich ist. Aufgrund der Geldpolitik der SNB und steigenden Konsumentenpreisen, sind auch in der Alpenrepublik steigende Zinsen zu erwarten.

Niedrige Steuern und folglich eine relativ niedrige Staatsquote von 34 %, während die direkte Demokratie eine Ausweitung des Staates begrenzt, sind die Basis für das weltweit höchste Pro-Kopf Vermögen der Schweizer.

Die Schweizer Nationalbank konterkariert jedoch diese Erfolgsgeschichte der Schweiz und des Franken, indem Sie durch den Ankauf anderer Fiat-Währungen, primär des Euro und US-Dollar, gezielt Währungsverluste erleidet.

Weist die SNB vermeintliche Gewinne in Fiat-Franken aus, so ist dies jedoch nur die eine Seite der Medaille, da die gleichzeitige Abwertung des Franken unberücksichtigt bleibt. Seit dem Ende der Golddeckung stieg der Goldpreis in Schweizer Franken um 257 % an, was zeigt, wie stark die reale Abwertung des Franken und der potenzielle Vermögensverlust der Schweiz durch die Geldpolitik der SNB bereits ist. Hätte die Schweiz auf Druck des IWF 1999 seine Golddeckung nicht aufgegeben, wären die Schweizer heute ungleich reicher. Der Euro und der US-Dollar befinden sich weiter auf Talfahrt und es ist eine Katastrophe für die sparsamen Schweizer, dass die SNB das Vermögen der Schweizer in alle Welt, insbesondere Europa und die USA verteilt.

Im Vergleich zur SNB, deren Geldpolitik für einen Vermögenstransfer in aller Welt sorgt, während die Schweizer Regierung leer ausgeht, scheint die Geldpolitik der EZB und der Fed, die Geld drucken, um die eigenen Staatsausgaben zu finanzieren, noch ein cleverer Schachzug zu sein!

Anstatt das Geld aus dem Fenster zu werfen, wäre es selbst sinnvoller das Geld in den Ausbau der Infrastruktur zu stecken, anstatt in Devisen und Anleihen von Währungsräumen zu kaufen, die sich im freien Fall befinden. Gerade einmal 25 % der Devisenreserven bestehen aus Unternehmensanteilen, während der Rest primär aus Schulden anderer Nationen besteht.

Dank dem Geldmengenausweitung der SNB ist die Schweiz mit ihrem Franken in den Abwertungswettlauf weltweit eingetreten. Die gigantische Position an Euros und US-Dollar, die sich im inflationären Sturzflug befinden, ziehen den Franken sukzessive mit nach unten und kann nur als Schildbürgerstreich bezeichnet werden.

Die Zeiten, in denen der Schweizer Franken durch seine verfassungsgemäße Golddeckung so gut war wie Gold, sind vorbei. Seither stieg der Goldpreis in Franken um 230 % an, was besser den Kaufkraftverlust des Frankens vor Augen führt, als ihn in Relation zu einer anderen ständig abwerteten Fiat-Währung zu betrachten.

Die Geldpolitik der SNB könnte sich in den nächsten Jahren mit einer starken Abwertung des Frankens und hohen Inflationsraten in der Schweiz, die es zuvor noch nie gab, rächen. Damit müssen auch Schweizer jetzt mehr denn je auf Vermögensschutz vor Inflation achten. Die Lösung ist denkbar einfach, indem die Schweizer zum alten Franken bis 2000 zurückkehren und ihre Fiat-Franken gegen Gold tauschen.