Britisches Pfund kollabiert – Big Short JGB – Euro im freien Fall

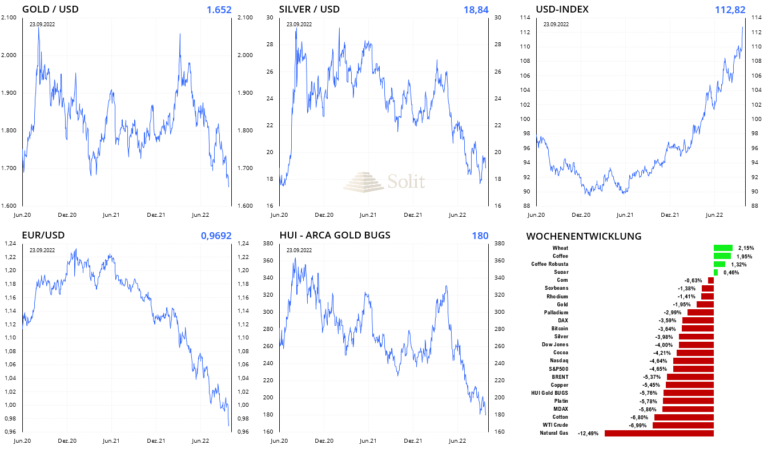

Der Goldpreis fiel vergangene Handelswoche um 2% auf 1.652$, nachdem der USD-Index mit 113 Punkten auf ein 20-Jahreshoch angestiegen war. In Euro verbuchte der Goldpreis hingegen nur ein kleines Minus von 12 Euro, nachdem dessen Außenwert zum US-Dollar auf nur noch 0,96$ kollabierte. Noch Anfang 2022 erhielt man 1,22$ für den Euro, was zeigt, wie Wohlstand die Geldpolitik der Europäischen Zentralbank bereits vernichtet hat.

Die Dollarstärke verbaute dem Goldpreis die Rückeroberung der wichtigen technischen Unterstützung bei 1.680$, die bereits in der vorletzten Woche durchbrochen wurde. Spekulanten wetten seither wieder auf einen weiteren Preisrückgang, während sich die letzten zittrigen Hände von ihrem Schmerz befreien und ebenfalls verkaufen. Solange der US-Dollar weiter haussiert, ist eine deutliche Trendumkehr unwahrscheinlich.

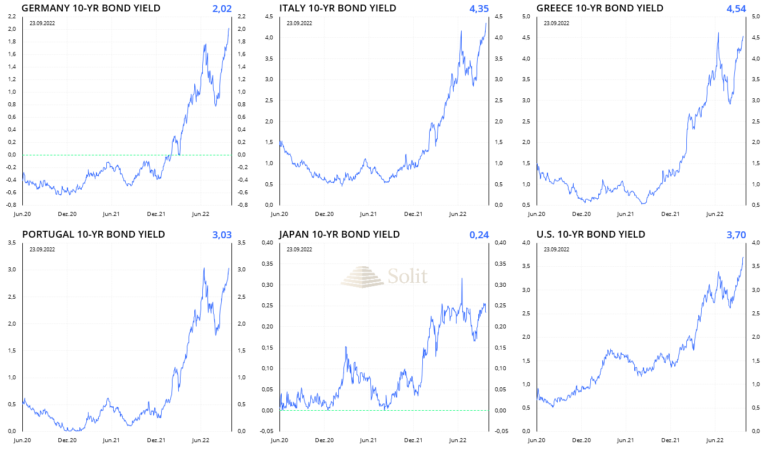

Weltweit explodierende Zinsen und starke Verwerfungen am Devisenmarkt bei gleichzeitig einbrechenden Aktienmärkten, zwingen die Notenbanken womöglich schon bald zu Interventionen. Auch ein vorübergehender Stopp im neuen Zinsanhebungszyklus in den USA könnte schnell kommen, wenn der Schmerz am Markt zu groß wird, was das Startsignal für eine neue Rallye am Goldmarkt sein würde.

Der Silberpreis fiel in der letzten Woche zwar auch um 1,1$ (-4%), doch zeigt sich der Silberpreis seit Wochen relativ stark zum Goldpreis. Silber handelt mit 18,70$ noch über seiner wichtigen Unterstützung bei 18$, während der Goldpreis in den letzten Tagen deutlich unter die Räder kam. Der neuerliche Abverkauf am Goldmarkt dürfte lediglich auf panikartige Verkäufe am Terminmarkt zurückzuführen sein, nach dem parabolischen Anstieg des US-Dollars in den letzten Wochen. Der Terminmarkt für Silber war bereits historisch stark überverkauft, während es am Terminmarkt für Gold noch einige Long-Positionen gab, die ausgestoppt und abgefischt werden konnten.

Der HUI-Goldminenindex hielt sich zuletzt stärker als der Goldpreis, doch fiel auch dieser in der letzten Handelswoche auf seinen langfristigen Aufwärtstrend bei 180 Punkten zurück mit einem Wochenminus von 5,7%. Die angeschlagenen Goldminenaktien werden aktuell auf einem Panikniveau gehandelt. Ebenso wie beim Silber, dürfte in Bälde jeder Spekulant short sein am Terminmarkt für Gold. Gibt es keine neuen Verkäufer mehr, dann wird der Markt von alleine drehen und Shorteindeckungen den Goldpreis wieder über 1.800$ katapultieren. Kommt es dann noch zu einer Änderung in der Geldpolitik, so gibt es das Potenzial für einen Short-Squeeze am Terminmarkt, worauf die Goldminenaktien mit einem gigantischen Preissprung reagieren werden.

Blitz-Einbruch schickt britisches Pfund auf historisches Tief

Bereits seit einem halben Jahr male ich das Szenario eines Anstiegs des USD-Index auf 118-120 Punkte an die Wand, bei gleichzeitiger Verkaufspanik bei den anderen sechs Fiat-Währungen im USD-Index, dem Euro, Yen, Pfund, dem kanadischen Dollar, der schwedischen Krone und dem Schweizer Franken. Der US-Dollar stieg selbst zum starken Schweizer Franken in diesem Jahr um 7% an und der USD-Index erreichte mittlerweile 114,3 Punkte, nachdem das britische Pfund in der letzten Nacht um 5 US-Cent in einem Flash-Crash auf 1,0327$ eingebrochen war. Als ich im Juni 2021 bei 1,42$ ein Verkaufssignal für das Pfund gab, lag mein Mindestziel bei 1,32$ und im Extremszenario bei 1,22$, wo sich das Pfund über mehrere Monate stabilisiert hatte.

Vor sechs Wochen brach jedoch diese Unterstützung und seither fiel das Pfund (Cable) noch einmal um 15% auf 1,03$, was selbst meine früheren Erwartungen übertraf. Damit wurde das bisherige Rekordtief von Anfang 1985 unterschritten, nachdem jeder einzelne Stopp nach unten herausgenommen wurde. Angesichts der Volatilität der letzten Wochen liegt die Parität zum US-Dollar nur noch einen Millimeter entfernt.

Neue Pläne zu Steuersenkungen enthüllte die britische Regierung am Freitag, worauf die Talfahrt des Pfunds in einen freien Fall überging. Anstatt Staatsausgaben zu streichen, sollen die Steuersenkungen durch eine neue gewaltige Kreditaufnahme finanziert werden, wie es sie seit 1972 nicht mehr gab.

Steuersenkungen sind gut für die Wirtschaft, sowie die Kaufkraft einer Währung, da der Staat weniger Steuergelder zur freien Verschwendung erhält. In diesem Fall werden die Steuersenkungen jedoch über neue Kredite finanziert und der Staatshaushalt nicht reduziert. Man hat lediglich die direkte Besteuerung durch die indirekte Inflationssteuer getauscht, weshalb die Märkte das Pfund Sterling auf diese Meldung hin sofort einbrach.

Erst einen Tag davor hatte die Bank of England (BOE) ihre Zinssätze nur leicht um 50 Basispunkte angehoben, obwohl die Inflation im Vereinigten Königreich bei 9,9% liegt und damit das Signal für mehr Inflation und eine weitere Währungsabwertung gegeben. Der Goldpreis in britischen Pfund stieg unterdessen auf 1.571 GPB an in der letzten Nacht, womit dieser auf seinem Allzeithoch gehandelt wird. Die Fundamentaldaten haben sich in den letzten Wochen geändert und weder die britische Regierung noch die Bank of England zeigen ernsthaftes Interesse der Inflation und der Abwertung des Pfund Sterling Einhalt zu gebieten. Der Terminmarkt ist schon seit 1,22$ überverkauft und die letzten Stopps wurden mit dem neuerlichen Einbruch alle gerissen, weshalb die Versuchung groß ist, in das fallende Messer zu greifen. Doch davon sollte man jedoch Abstand nehmen, da eine Trendwende bei Cable aktuell von politischen Entscheidungen der BOE und der US-Notenbank abhängig ist. Es ist sehr gut möglich, dass das Tief und eine Trendwende sehr nah sind, doch brauchen Daytrader in diesem extrem volatilen Markt ein sehr gutes Risikomanagement.

Japanischer Yen

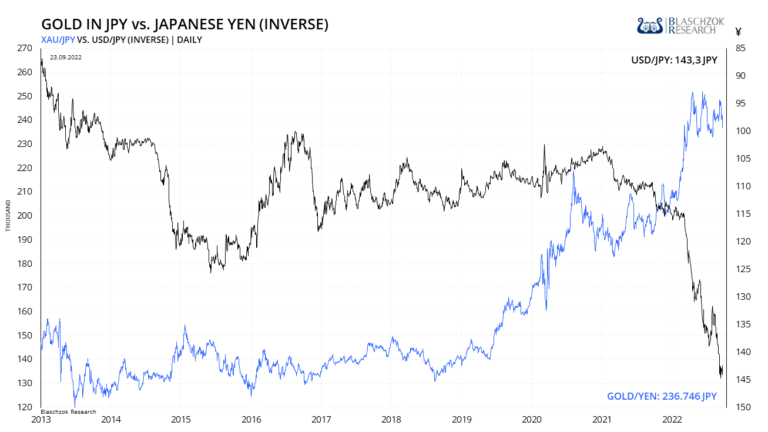

Der japanische Yen fiel in der letzten Woche auf 146 Yen je US-Dollar, dem niedrigsten Stand seit 1998. Seit Anfang 2021 stieg der US-Dollar zum Yen um rund 40% an. Die japanische Notenbank versucht weiterhin die Nullzinsen zu verteidigen, obwohl weltweit die Zinsen inflationsinduziert förmlich explodieren. Vergangene Woche intervenierte die BOJ am Mark, was jedoch kläglich gescheitert war, womit sie sich zum Gespött machte. Man verkauft aktuell US-Staatsanleihen, um diese in US-Dollar zu tauschen, die wiederum gegen Yen verkaufen werden. Angesichts der starken Abwertung des Yen ist es wahrscheinlich, dass auch die Inflation in Japan ansteigen wird, während diese aktuell noch bei 3% liegt. Dies dürfte den Anleihenmarkt unter Druck bringen. Inmitten einer globalen Rezession wird es der BOJ nicht gelingen die Zinsen niedrig zu halten, weshalb ein Short auf japanische Staatsanleihen große Gewinne verspricht, wenn die Bank of Japan ihre Interventionen aufgeben muss. Viele Hedgefonds sind bereits in diesem Trade short positioniert und warten nur noch auf eine Kapitulation der BOJ.

Der Verkauf von amerikanischen Staatsanleihen sorgt dafür, dass deren Zinsen weiter ansteigen, was die Aktienmärkte weiter unter Druck bringt, während der US-Dollar davon profitieren und weiter ansteigen kann.

Nach dem starken Anstieg des US-Dollars und den heftigen Verwerfungen am Devisenmarkt, herrscht Panik an den Märkten. Es ist wahrscheinlich, dass Zentralbanken schon bald Dringlichkeitssitzungen halten werden, um am Devisen- und Zinsmarkt zu intervenieren. Der neue Zinsanhebungszyklus der US-Notenbank nähert sich damit seinem frühen Ende und wir könnten schon bald neue Eingriffe in den Zinsmarkt sehen, der über eine später noch höhere Inflation erkauft werden wird. Dies wird extrem bullisch sein für den Goldpreis.

Die italienischen Staatsanleihen handeln bereits bei 4,35% und die der Griechen bei 4,54%, womit die Südländer bereits in Bedrängnis geraten. Die neue Regierung in Italien wird es schwer haben, denn in diesem Umfeld hat sie keine Chance das Land auf einen besseren Weg zu führen. Die unverhohlene, demokratiefeindliche Äußerung der EU-Kommissionspräsidentin Von der Leyen gegen die neue Regierung in Italien bezeichnete der polnische Premier als "skandalös". Stoppt die EZB die Anleihenkäufe italienischer Staatsanleihen, so droht ein Zerbrechen der EU und damit des Euros, womit der Goldpreis der einzig sichere Hafen wäre. Es gibt viele Risiken in den nächsten Jahren und bestenfalls wird der Euro seine Talfahrt gegen Gold fortsetzen und weiterhin stark an Kaufkraft verlieren. Es gibt aktuell unzählige Gründe Vermögen in Gold umzuschichten und so die Früchte eines Lebens zu sichern, um in den kommenden Krisenjahren zu den Gewinnern und nicht zu den Verlierern zu gehören. Eine Chance, dass sich alles noch einmal zum Guten wendet, besteht nicht, was die Märkte sukzessive verstehen und entsprechend in Gold investieren werden.

Während weltweit die Zinsen inflationsinduziert explodieren, versucht die japanische Notenbank (BOJ) die Nullzinsen zu verteidigen, was jedoch scheitern wird. Das ist ein Big Short

Technische Analyse zu Silber: Panikartige Eindeckung der BIG4 führten zu Preissprung

Terminmarkt: COT-Report vom 23.09.2022

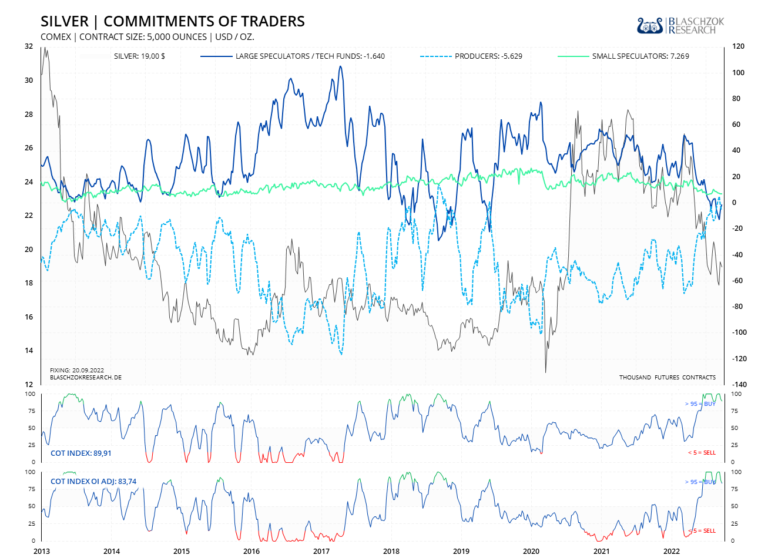

Der COT-Report wird immer freitags seitens der US-Terminmarktaufsicht (CFTC) veröffentlicht, wobei der Stichtag der Datenerhebung der Schlusskurs vom Dienstag ist. Die COT-Daten werden also immer mit einer Verzögerung von drei Tagen veröffentlicht. Premium Abonnenten von Blaschzok Research erhielten noch vor Handelsschluss am Freitag ein Blitzupdate mit Analysen zu Gold, Silber und Platin. Die COT-Daten ermöglichen einen Blick in die Zukunft, da sie einerseits ein Sentiment-Indikator sind und andererseits eine gute Einschätzung des Angebots und der Nachfrage am physischen Markt ermöglichen. Mit ihnen hat man einen Vorteil im Trading am Rohstoffmarkt.

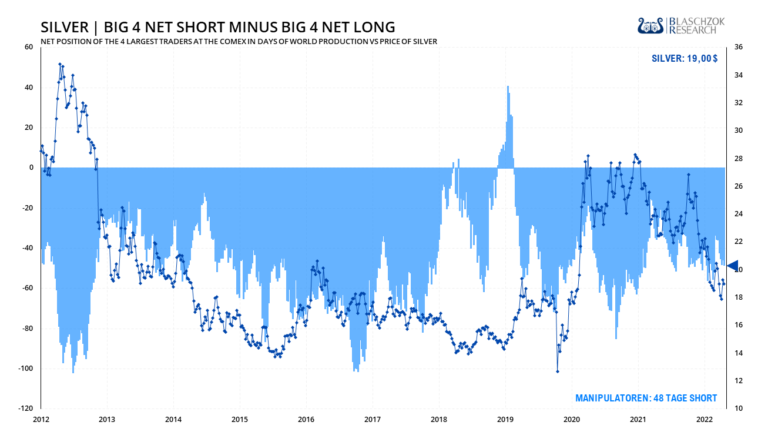

Die größten vier Händler an der COMEX hatten zum Stichtag Dienstag ihre Shortposition um 2 Tage ausgebaut. Das ist gut, denn dies zeigt uns, dass die Stärke am Silbermarkt im Vergleich zum Goldmarkt nicht auf Eindeckungen bei den BIG4 beruhte, sondern der Silbermarkt eng ist und sich deshalb der Preis stark hielt. Dennoch zeigt sich leichte Schwäche in den Daten zur Vorwoche.

Deshalb fiel der COT-Index auch auf 90 Punkte, während der COT-Index für Gold bei 100 Punkten ist. Die Daten sind weiterhin extrem bullisch. Es fehlt nur ein Katalysator, wie ein politisches Ereignis, auf das eine Wende in der Geldpolitik folgt und die Edelmetalle beginnen eine neue Hausse. Luft nach unten ist kaum mehr vorhanden kurzfristig. Mittelfristig auf Sicht von 6-12 Monaten ist das Setup unverändert extrem bullisch bei diesen Preisen. Ansonsten sind die COT-Daten bullisch, weshalb man nur technische Kaufsignale annehmen und Verkaufssignale ignorieren sollte. Rücksetzer und Korrekturen stellen Kaufchancen dar.

In der letzten Handelswoche hat ein kurzfristiger Abwärtstrend beim Silber gehalten, nachdem der Goldpreis weiter deutlich einbrach. Dennoch mussten sich die Silberbullen am Freitag geschlagen geben, nachdem der Goldpreis stark fiel, sodass letztlich auch ein kurzfristiger Aufwärtstrend beim Silber brach.

Kurzfristig findet Silber an dem neuen kurzfristigen Abwärtstrend einen Widerstand. Gelingt ein Anstieg darüber, so würde es ein kurzfristiges Kaufsignal mit dem Ziel bei 22$ geben. Geht dies mit einer Trendwende beim Gold einher, könnte dies auch die große Trendwende beim Silber bestätigen und ein weiterer Preisanstieg bis 28$ im nächsten Jahr folgen.

Solange der Goldpreis weiter fällt und der Dollar weiterhin stark ist, droht der Silberpreis noch einmal unter 18$ zu fallen. Womöglich gelingt es Gold und Silber erst mit einem Top beim USD-Index wieder deutlich anzusteigen, während wir bis dahin eine Streckfolter auf niedrigem Niveau durchleben. Ein finaler Abverkauf unter 18$ kann immer noch nicht ausgeschlossen werden, wenn entsprechende Panik an den Märkten herrscht und exogene Faktoren sowie die Notenbanken weiterhin auf die Weltwirtschaft einschlagen.

Im Kurzfristchart ist der Abwärtstrend, an dem der Silberpreis in der letzten Woche gescheitert war, deutlich zu sehen. Gold brach am Freitag deutlich ein und so fiel auch der kurzfristige Aufwärtstrend beim Silber, wodurch es zu Gewinnmitnahmen kam. Grundsätzlich ist Silber im kurzfristigen Trading aktuell short, bis der neue Abwärtstrend überwunden oder deutlich tiefer eine Trendwende vollzogen werden kann.

Der Terminmarkt ist stark überverkauft, was die COT-Daten zeigen, während der Silberpreis in den letzten Wochen zur Stärke neigte, weshalb ein Short-Trade jetzt ein schlechtes CRV und eine niedrige Wahrscheinlichkeit auf Erfolg hat. Man sollte daher besser nur auf der Seitenlinie stehen und abwarten, denn ein erneuter Anstieg mit einem neuen Kaufsignal über dem Abwärtstrend könnte schnell kommen. Im schlimmsten Falle fällt Silber in einem irrationalen Überschwang noch einmal 2-3 US-Dollar tiefer, was man dann gut für erneute antizyklische Käufe nutzen sollte.

Langfristige Analyse

Silber handelte über fünf Jahre hinweg in einer Handelsspanne zwischen 14 US-Dollar auf der Unterseite und 19 US-Dollar auf der Oberseite. Seit dem bullischen Ausbruch Mitte 2020 ist das langfristige Chartbild sehr bullisch.

Charttechnisch ist der Preisrückgang auf 18$ im Langfristchart ein idealtypischer Rücksetzer. Silber sollte sich in den nächsten Monaten spätestens mit der Kapitulation der Notenbanken wieder in die Handelsspanne zwischen 22$ und 28$ zurückarbeiten. In den nächsten 1-2 Jahren ist dann ein Ausbruch über 28$ wahrscheinlich, worauf ein Anstieg auf 36$ folgen dürfte.

Noch spielen die Notenbanker den Falken, doch sobald die Rezession offen zutage tritt und die Notenbanken diese Chance nutzen, um mehr Geld zu drucken, werden erst Gold und danach Silber neue Allzeithochs erreichen. Dann wird die Nachfrage nach Gold und auch Silber zum Schutz vor Inflation stark ansteigen. Es dürfte sich dann über einige Jahre hinweg ein Defizit am physischen Markt entwickeln, das den Silberpreis weit über sein nominales Allzeithoch bei 50 US-Dollar tragen wird.