Silber springt um 10 % - Rezession und schon zucken die Notenbanken

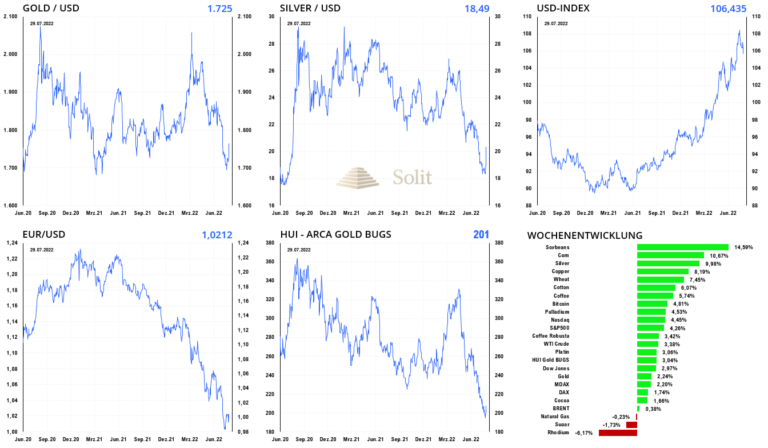

Auf den Zinsentscheid der US-Notenbank am Mittwochabend folgte eine Rallye am Edelmetallmarkt mit einem Anstieg des Goldpreises um 2,4 % auf 1.766 US-Dollar. Der Silberpreis, der zuvor um 9 US-Dollar auf ein 2-Jahrestief bei 18 US-Dollar gefallen war, sprang seit der Notenbanksitzung um 2,13 US-Dollar oder 10 % nach oben. Da Silber am Terminmarkt bereits so stark überverkauft war wie zuletzt Mitte 2019, war es fast offensichtlich, dass es nach dem starken Preiseinbruch seit Anfang April zu einer Gegenbewegung in einem Short-Squeeze Richtung 21 US-Dollar kommen würde. Die Mehrheit der Spekulanten am Terminmarkt hatte Mitte Juli bereits auf einen weiter fallenden Silberpreis gewettet, was das bärische Sentiment widerspiegelte.

Während ich mit meinen Abonnenten den erfolgreichen Short-Trade bis 18 US-Dollar bei Silber und 1.700 US-Dollar bei Gold feierte, erreichten mich einige Anrufe von unbekannten Investoren, die fürchteten Gold, Silber, sowie die Minenaktien würden "nun ins Bodenlose fallen, wie man überall lesen könne." Die Stimmung war offensichtlich am Boden und es ist typisch, dass an Hochpunkten die Masse der Investoren und Trader extrem bullisch und an Tiefpunkten diametral gegensätzlich pessimistisch und panisch ist.

Wir setzen hingegen mit einer ersten Long-Position antizyklisch erneut einen Fuß in den Markt und der Ausbruch aus dem Dreieck bot die Chance prozyklisch weitere Positionen im Markt zu platzieren. Im Bereich bei 21 US-Dollar-22 US-Dollar liegt ein starker Widerstand und die nächsten Wochen werden zeigen, ob das Tief bei 18 US-Dollar noch einmal angelaufen wird oder ob eine Änderung in der Geldpolitik den Edelmetallpreisen weiteren Auftrieb geben kann und wir Mitte Juli bereits das Tief bei Gold und Silber sahen.

Auch der HUI-Goldminenindex stieg nach dem Zinsentscheid um 5 % auf 207 Punkte an, nachdem dieser zu Wochenbeginn noch ein 2-Jahrestief bei 192 Punkten auslotete und damit 60 Punkte tiefer lag als vor dem Corona-Crash. Es ist erstaunlich, dass die Minen diesmal wieder so stark gefallen waren, während die US-Notenbank ihre Bilanz verdoppelt hatte und infolgedessen die Preise förmlich explodierten. Mit 192 Punkten im Tief wurde unser Ziel für den schlimmsten Fall einer Korrektur am Aufwärtstrend bei 180 Punkten fast erreicht, womit diese für uns abgeschlossen ist und wir erst einmal nur noch als Käufer in diesem Markt auftreten. Einige Gold- und Silberminen fielen sogar auf das Tief des Corona-Crashs, womit sich das pessimistische Sentiment insbesondere bei Silber in den Minenaktien widerspiegelte. Je nachdem, wie lange es dauert, bis die US-Notenbank ihren Rückzieher macht, könnten die Edelmetalle und Minenaktien noch seitwärts handeln, doch da die EZB bereits den Weg zu mehr QE eingeschlagen hat, ist es nur eine Frage von Monaten, bis die Fed aus dem einen oder anderen Grund ihre vorherige lockere Geldpolitik fortsetzen wird. Es ist daher möglich, dass die Gold- und Silberbugs erst noch durch eine Streckfolter müssen, bevor Gold und Silber wieder richtig durchstarten.

Der Zinsschritt der US-Notenbank um 75 Basispunkte am Mittwochabend entsprach dem Marktkonsens und wurde eher dovish bewertet. US-Notenbankchef Powell deutete an, dass weitere Zinsschritte kleiner ausfallen dürften. Nachdem die US-Wirtschaft mit -0,9 % das zweite Quartal in Folge geschrumpft war, sehen selbst die letzten Optimisten, dass die Rezession längst da ist. Daher spekuliert man, die US-Notenbank könnte ihren Zinsanhebungszyklus noch in diesem Jahr beenden und bei einer Abschwächung der hohen Inflationsrate im nächsten Jahr sogar wieder die Zinsen senken.

Eine erneute Senkung würde jedoch keine Stimulierung der Konjunktur bringen. Die Idee, der Konjunkturzyklus könne nach einer Dekade mit Nullzinsen prolongiert werden und Wachstum entstehen, weil man die Zinsen kurz ein wenig angehoben und dann wieder gesenkt hat, ist irrwitzig komisch. Dass die US-Wirtschaft schrumpft, obwohl die Arbeitslosigkeit niedrig ist, darf nach Dekaden staatlicher Eingriffe in den Markt mit planwirtschaftlich festgelegten Zinsen in einem zentralistischen Geldsystem auch nicht verwundern. In der Sowjetunion hatte auch jeder Arbeit, die jedoch unproduktiv war, weshalb die sowjetisch zentralistische Planwirtschaft nur ständig steigende Armut erzeugte. Seitdem die Zinsen folgend der Stagflation der siebziger Jahre ab den achtziger Jahren durch die Eingriffe der Notenbanken sukzessive auf null Prozent sanken, nahm die Produktivität und das Höhe des Wirtschaftswachstums ebenso zunehmend ab, während die Bevölkerung gleichzeitig ärmer wurde. Es wirken heute die gleichen Mechanismen, die schon die sozialistischen Planwirtschaften zerstörten.

Ich sage es seit 2019, dass es nach dieser Nullzinsdekade kein echtes Wachstum mehr geben kann, bevor Zinsen auf Marktniveau nicht die Fehlallokationen bereinigt haben. Gleichzeitig sind Deregulierungen und Steuersenkungen nötig, insbesondere in Europa, um Wirtschaftswachstum zu erzeugen. Dass nun auch die amerikanische Wirtschaft schrumpft, während die europäische Wirtschaft seit einer Dekade bereits stagniert, ist die direkte Folge dieser Nullzinspolitik. Kapital wurde fehlgeleitet in nicht nachhaltige sowie unproduktive Unternehmungen, während die Schulden wuchsen und Kapital für neue Investitionen fehlte. Marktgerechte Zinsen sind absolut notwendig für Investitionen und die effiziente Allokation von Kapital. Hohe Zinsen bedeuten Marktwirtschaft, Wirtschaftswachstum und Wohlstand, während künstlich niedrige Zinsen unter dem Marktniveau genau das Gegenteil bewirken und Nullzinsen eine absolute Katastrophe darstellen. Leider hat eine Generation von Wirtschaftsjournalisten das Narrativ verinnerlicht, wonach Notenbanken nötig, das Drucken von Geld und Inflation gut seien und die Notenbanken Wachstum erzeugen könnten und es gar ihre Aufgabe sei, was jedoch alles falsch und die Wahrheit diametral gegensätzlich ist.

Selbst der leichte Rückgang der US-Wirtschaft stellt aktuell nur ein geschöntes statistisches Bild dar. Würde man die Inflationsrate und den BIP-Deflator richtig berechnen, so würde sich eine klare Rezession zeigen. Dies ist politisch nicht gewollt und Dank der Inflation kann man den BIP-Deflator zu niedrig ausweisen und es entsteht auf dem Papier ein Wachstum, wo real keines ist. Mit Freiheit und Marktwirtschaft, sprich Kapitalismus, hat das überhaupt nichts mehr zu tun.

Die planwirtschaftlichen Eingriffe rächen sich nun und wir stehen am Anfang eines großen Umbruchs mit künftig noch höheren Zinsen und weiter hohen Inflationsraten, folgend Rezessionen und Wirtschaftskrisen. Der aktuelle Zusammenbruch der chinesischen Immobilienblase ist nur ein Beispiel für die Schäden, die staatliche Wirtschaftsplanung anrichtet. Die Blasen in Europa und den USA sind gerade erst dabei zu platzen und es noch lange kein Licht am Ende des Tunnels sichtbar. Gold, Silber und die Minenaktien werden in den nächsten Jahren zunehmend gefragt werden und deren Preis und Wert zunehmen, weshalb dies der Markt ist, in dem jeder vorausschauende Investor sein sollte.

Technische Analyse zu Palladium: Palladium zeigt Stärke zu den anderen Edelmetallen

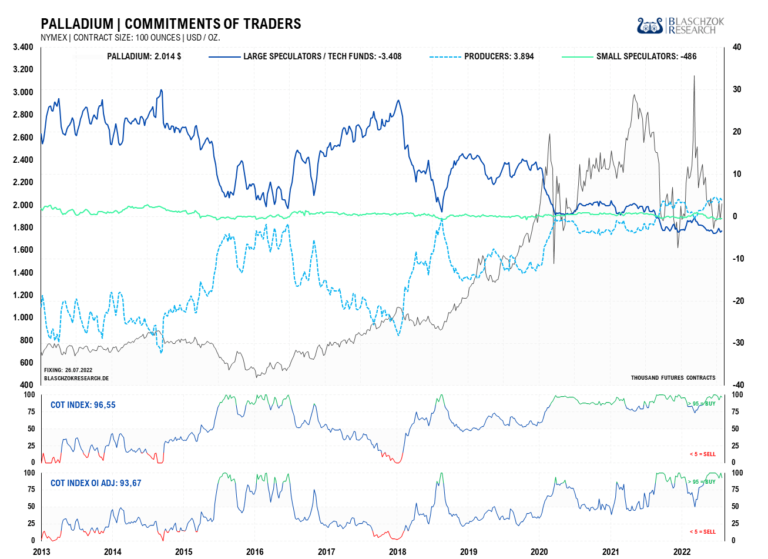

Terminmarkt: Der aktuelle CoT-Report vom 29.07.2022

Der aktuelle CoT-Report wird immer freitags seitens der US-Terminmarktaufsicht veröffentlicht, wobei der Stichtag der Datenerhebung der Schlusskurs vom Dienstag ist. Die CoT-Daten werden seitens der CFTC also immer mit einer Verzögerung von drei Tagen veröffentlicht. Premium Abonnenten erhielten noch vor Handelsschluss am Freitag ein Blitzupdate mit Analysen zu Gold, Silber, Platin und Palladium. Die CoT-Daten ermöglichen einen Blick in die Zukunft, da sie einerseits ein Sentiment-Indikator sind und andererseits eine gute Einschätzung des Angebots und der Nachfrage am physischen Markt ermöglichen.

Der CoT-Index OI ist mit 100 Punkten mittlerweile im Kaufbereich. In den letzten Monaten zeigte sich aufgrund der Rezession ein Überangebot im Markt, das den Preis um 40 % einbrechen ließ. In den letzten vier Wochen zeigte sich relative Stärke und ein Ausbruch bahnte sich an. Der Terminmarkt ist extrem überverkauft und seitdem sich Stärke aufgrund eines neuerlichen Defizits zeigt, müssen technische Kaufsignale weiter angenommen werden. Short-Trades sind kurzfristig zu meiden.

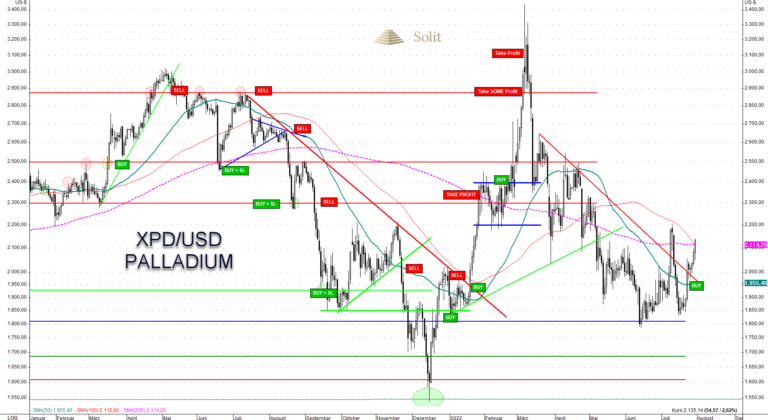

Zum Jahresanfang hatten wir einen perfekten Long-Trade und kauften bei 1.850 US-Dollar, als der Palladiumpreis im Rahmen des Ukraine-Krieges aus seinem Abwärtstrend ausbrach, nachdem sich bereits im Vorfeld Stärke durch Insiderkäufe im Markt zeigte. Der folgende Preisanstieg führte Palladium auf ein neues Allzeithoch, wo wir bei 3.100 US-Dollar alle Gewinne mitnahmen und zum Verkauf rieten. Seither bot sich keine gute Chance mehr für einen Trade und ich empfahl bis kürzlich auf der Seitenlinie zu stehen.

Der Preisrückgang bei Platin kam in den letzten zwei Monaten zum Erliegen und die CoT-Daten begannen Stärke zu zeigen. Wir wurden bullisch und kauften mit dem Ausbruch aus dem Abwärtstrend bei 2.000 US-Dollar. Leider wurden wir noch einmal ausgestoppt, bevor Palladium wieder nach oben drehte und wieder den Abwärtstrend überwand, womit es ein erneutes Kaufsignal gab.

Charttechnisch muss nun der nächste Abwärtstrend bei 2.130 US-Dollar überwunden werden. Glückt dies, würde wahrscheinlich ein Preisanstieg bis ca. 2.450 US-Dollar folgen. Aufgrund der sich immer stärker manifestierenden Rezession trauen wir Palladium kurzfristig jedoch nicht mehr zu, weshalb man dort erst einmal Gewinne mitnehmen sollte.

Grundsätzlich belasten die steigenden Zinsen und die sich manifestierende Rezession den Palladiumpreis und andererseits scheint die Nachfrage noch stark genug zu sein, damit der Markt wieder in ein Defizit rutschen kann, wenn auch nur vorübergehend.

Nachdem wir über vier Monate auf der Seitenlinie standen, hatte sich nach dem Ende der Korrektur bei Gold und Silber eine Situation ergeben, die eine Preiserholung zuließ. Da die CoT-Daten gut sind, gibt es genügend spekulatives Interesse, dass den Preis bei einem vorübergehenden Defizit wieder auf 2.500 US-Dollar treiben könnte.

Dennoch ist Vorsicht angesagt, denn die steigenden Zinsen wecken die rezessiven Kräfte in der Wirtschaft und die Umstellung auf Elektrofahrzeuge mindert die Nachfrage ebenso, was letztlich den Preis belasten dürfte. Sollte eine Rezession offiziell ausgerufen und medial thematisiert werden, so wäre ein nochmaliger schneller und deutlicher Einbruch des Palladiumpreises möglich, ebenso wie in jeder Rezession davor. Deshalb bleibt es wichtig nach einem Kaufsignal schnell einen Stop-Loss zu platzieren.

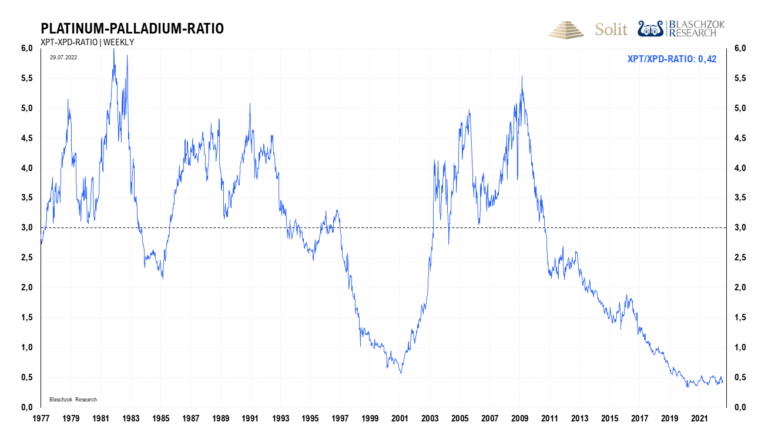

Das Platin-Palladium-Ratio zeigt, dass Platin in den vergangenen 50 Jahren immer teurer war als Palladium, mit Ausnahme der Jahrtausendwende und aktuell seit 2017. Die Feinunze Palladium wird im Moment historisch einmalig 135 % über dem Preis von Platin gehandelt.

Wir sehen in den letzten Jahren in der Industrie eine fortschreitende Substituierung von Palladium durch das günstigere Platin. Solange Palladium teurer ist, sollte auch die Substitution weiter fortschreiten und letztlich auch zu steigenden Platinpreisen führen. Diese Transformation ist ein langsamer Prozess und man schätzt, dass jährlich etwa 1,5 Millionen Unzen Palladium in der Industrie durch Platin ersetzt werden.

Langfristig ist es konsequent logisch und wahrscheinlich, dass die Substitution in der Zukunft zu einem Überangebot bei Palladium und einem Defizit bei Platin führen wird. Das Ratio würde dann wieder ansteigen, wobei Platin das Palladium massiv outperformen dürfte. Würde das Ratio nur zu seinem Durchschnitt der letzten 50 Jahre bei 3 zurückkehren, entspräche dies einer sechsmal besseren Performance von Platin zu Palladium in der Zukunft.

Will man ein langfristig ausgerichtetes Edelmetalldepot auf Sicht von mindestens einer Dekade aufpeppen, so wäre Platin eine Spekulation wert, da es nicht nur in Katalysatoren Anwendung findet, sondern in vielen weiteren Industrien und insbesondere in erneuerbaren Energien, wogegen Palladium nur in Katalysatoren für Benzinmotoren genutzt wird. Da Platin auch zu Gold und Silber historisch günstig ist, wäre es denkbar, dass Platin sogar die monetären Edelmetalle in den kommenden zehn Jahren outperformen könnte. Kurzfristig hat Platin noch mit einem Überangebot zu kämpfen, doch auf Sicht einer Dekade scheint das Risiko begrenzt und die Gewinnchance sehr hoch zu sein, weshalb wir Rücksetzer weiterhin zum Aufbau einer neuen langfristigen Position nutzen werden. Palladium ist für ein langfristiges Investment hingegen bei der aktuell hohen Bewertung eher uninteressant.