Reale Inflationsrate in den USA bei fast 15 %? So wird die Bevölkerung getäuscht. Analyse zu Silber

Die Preise in den USA stiegen nach der staatlichen Statistik im Vergleich zum Vorjahr um 6,8 % an. Am härtesten trifft es die kleinen Leute, deren Einkommen und Renten in der Rezession nicht mit der Inflation ansteigen und so einen starken Kaufkraftverlust erleiden. Sparer werden hinterrücks enteignet, während die Schulden der Regierungen und Banken entwertet werden.

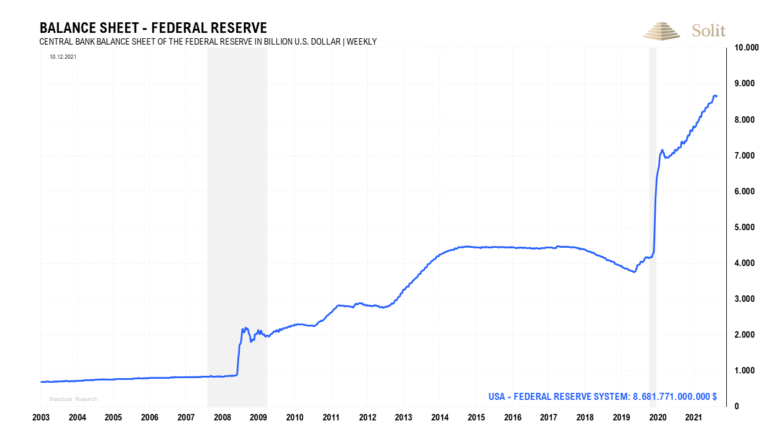

Die Ursache der Geldentwertung liegt in der Inflation der Geldmenge durch die US-Notenbank. Dauerhaft steigende Preise sind immer die Folge einer verfehlten Fiskal- und Geldpolitik, doch niemals eine Folge des freien Marktes. Die Notenbanken druckten seit März 2020 so viel Geld aus dem Nichts, dass sich das Geldmengenaggregat M2 um 37 % ausweitete, womit weiteres Potenzial für eine künftige Abwertung des US-Dollars vorhanden ist. Die Bilanz der US-Notenbank hatte sich im gleichen Zeitraum durch den Kauf von Schulden am offenen Markt sogar mehr als verdoppelt.

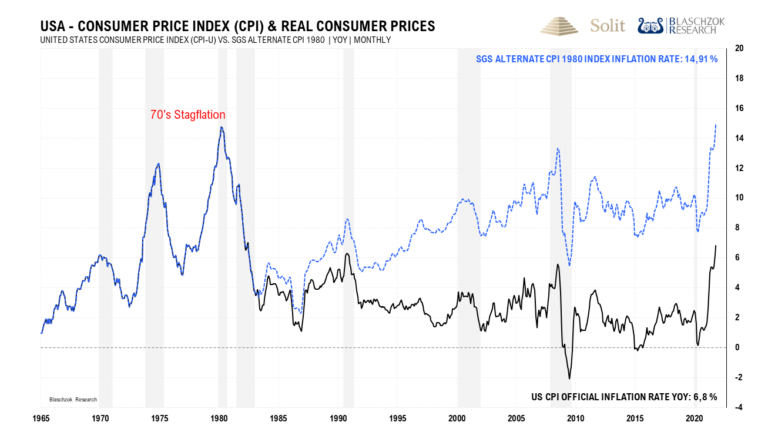

Die offizielle Teuerung zeigt jedoch nicht das ganze schreckliche Ausmaß der Geldentwertung durch die Regierungspolitik. Seit 1980 hatte die US-Regierung die Berechnungsmethode des Konsumentenpreisindexes mehrmals verändert, mit der Folge, dass die Preissteigerungsraten nun viel zu niedrig ausgewiesen werden. Ziel dieser Manipulation war es, der Politik eine neue Besteuerungsmöglichkeit ohne Grenzen durch die Hintertüre über eine Inflationssteuer zu ermöglichen, indem man die Bürger und somit den Markt über die Höhe der wahren Geldentwertung täuscht.

Berechnet man die Teuerung nach der alten Methode, die bis 1980 genutzt wurde, so stiegen die Preise im November nicht um 6,8 %, sondern um schockierende 14,91 % an. Das bedeutet, dass den Bürgern im letzten Jahr rund 15 % ihrer Ersparnisse hinterrücks von den Regierungen gestohlen wurde.

Bei der Behauptung, der Abbruch der Lieferketten sei die vermeintliche Ursache der Teuerung, handelt es sich lediglich um einen medial aufgebauschten Sündenbock. Die Behauptung vieler Geldpolitiker, der Anstieg der Konsumentenpreise wäre nur temporär, ist eine Beruhigungspille für die Märkte und das Volk, die sich als falsch herausstellen wird. Seit der Immobilien- und Kreditkrise von 2008 wurde die Geldmenge weltweit nie signifikant zurückgeführt und entsprechend werden die Preise auch nicht mehr sinken. In den letzten 14 Jahren hatte die US-Notenbank ihre Bilanz um das Zehnfache ausgeweitet auf aktuell 8,7 Billionen US-Dollar. Nie zuvor in der amerikanischen Geschichte wurde so viel ungedecktes Geld aus dem Nichts erzeugt und die Kaufkraft des US-Dollars so schnell abgewertet.

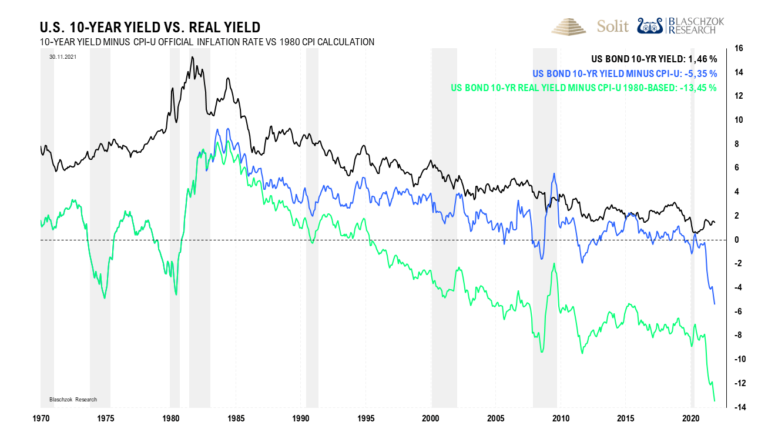

Die Manipulation der offiziellen Teuerungsrate und die Täuschung über die wahre Höhe der Inflation ist die Vorbedingung für künstlich niedrige Zinsen. Nur durch diese Täuschung sind Regierungen in der Lage, dauerhaft Geld aus dem Nichts zu drucken und somit die Ersparnisse der Bevölkerung zu enteignen. Würde man die Märkte nicht täuschen, so würden sich die Zinsen schnell an die Inflation anpassen und folglich ansteigen, was die weitere Refinanzierung der Wohlfahrtsstaaten über die Druckerpresse verhindern würde.

Das sozialistische Geldsystem hat die Marktwirtschaft durch die künstlich niedrigen Zinsen an den Rand des Abgrunds geführt. Durch das Drucken von Geld und dem folgenden Ankauf der Staatsanleihen gelang es, die nominalen Zinsen historisch und unnatürlich niedrig auf ein zuvor nie dagewesenes Niveau zu drücken. Damit wurde unvorstellbar viel Wohlstand und Innovationskraft zerstört. Bereinigt man die Zinsen um die Inflationsrate, so rentieren 10-jährige US-Staatsanleihen aktuell mit -5,35 %, wodurch Investoren hier einen garantierten Verlust erhalten. Nutzt man die Berechnungsmethode von 1980, so bringen die Zehnjährigen aktuell einen jährlichen Verlust von 13,45 %.

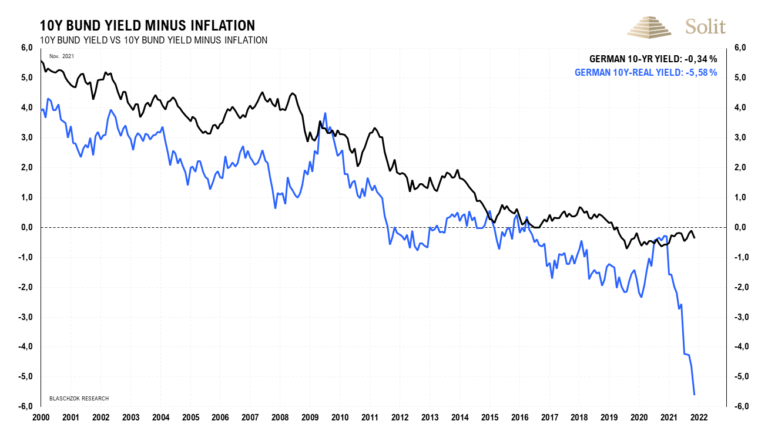

Für die Bundesrepublik gibt es leider keine alte Berechnungsmethode von 1980, doch nach dem Harmonisierten Verbraucherpreisindex, der die Inflation ebenfalls zu niedrig ausweist, rentieren die zehnjährigen Bundesanleihen aktuell mit minus 5,58 %.

Da die Zinsen im stabilen Goldstandard konstant bei 4 % lagen, würden die Zinsen für zehnjährige US-Staatsanleihen aktuell fast 18 % höher liegen, würde die US-Notenbank nicht unaufhörlich Anleihen aufkaufen und so Geld aus dem Nichts drucken. Genau dies plant US-Notenbankchef Jerome Powell jedoch mit dem aktuellen Tapering und dem geplanten Ende der Anleihenkäufe im zweiten Quartal 2022. Die bereits weltweit steigenden Zinsen am kurzfristigen Ende zeigen, dass der Markt höhere Zinsen bei den aktuellen Inflationsraten sehen will. Da die langfristigen Zinsen nicht mitsteigen, zeigt dies jedoch auch, dass der Markt die Mär von nur temporär steigenden Preisen glaubt und noch nicht die künftigen QE-Programme eingepreist hat, was man auch an der Konsolidierung am Goldmarkt sehen kann. Bleibt die Teuerung bei über 6 % im nächsten Jahr und hört die Fed tatsächlich auf, Geld zu drucken, so drohen die Anleihekurse einzubrechen und in einen Bärenmarkt überzugehen, worauf die Zinsen der zweijährigen US-Staatsanleihen schnell von aktuell 0,66 % auf bis zu 8 % ansteigen könnten. Dies würde sofort eine Rezession auslösen, da die Märkte abhängig sind von dem sozialistischen Gift künstlich niedriger Zinsen. Die Notenbanken werden daher früher oder später zurückrudern müssen und neue QE-Programme lancieren, um die Kontrolle über die Märkte und die Politik zu behalten, indem man den unausweichlichen Anstieg der Zinsen in den nächsten 8 Jahren managen wird.

Sobald es nur die ersten Anzeichen für ein Zurückrudern der Notenbanken gibt, werden Gold und Silber als Inflationsabsicherung sofort mit starken Preisanstiegen reagieren, da das Smart Money sofort kaufen wird. Das Potenzial für weitere Anstiege des Goldpreises liegt nicht nur in den bisherigen QE-Programmen, sondern in jenen, die erst noch kommen werden und müssen in den nächsten Jahren. Die Rezession steht erst vor der Türe und wird mit steigenden Zinsen erst richtig ausbrechen. Bis 2030 wird es mit der Wirtschaft aufgrund der politischen Fehlentwicklungen weiter bergabgehen und ebenso der Wohlstand in der Bevölkerung.

Die Märkte verstehen aktuell noch nicht die Implikation des Taperings auf die Zinsen und wie die Notenbanken darauf reagieren werden, weshalb der Goldpreis aktuell noch konsolidiert. Die Märkte glauben gutgläubig, dass die Notenbanken nach den QE-Programmen jetzt wieder restriktiver werden, die Zinsen steigen und die Wirtschaft florieren wird, worüber man als Ökonom der Österreichischen Schule nur den Kopf schütteln kann.

Ich hatte die aktuelle Stagflation bereits vor 3-4 Jahren vorhergesagt und Recht behalten. Die Zinsen werden steigen und man wird sie steigen lassen, doch wird dafür erst ein neuer Sündenbock benötigt, der aktuell schon in Vorbereitung ist. Halten Sie daher keine Anleihen und keine Aktien am Standardmarkt, die bei steigenden Zinsen korrigieren werden, sondern investieren sie in unterbewertete Inflationsabsicherungen wie Gold und Silber.

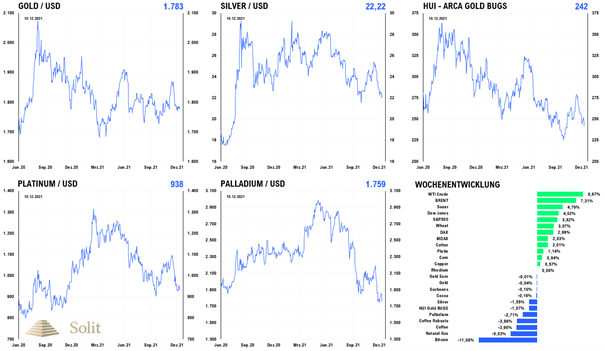

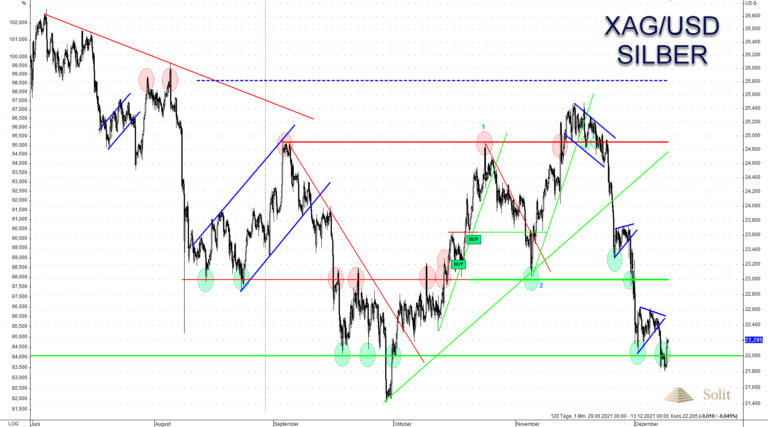

Noch glauben die Märkte die Propaganda und dass alles gut werden wird, weshalb die Edelmetalle noch korrigieren. Der Silberpreis testete vor einer Woche erneut die mittelfristige Unterstützung bei 22 US-Dollar und damit die Unterseite der einjährigen Handelsspanne zwischen 22 US-Dollar und 28 US-Dollar. Wir hatten nach dem kürzlichen Preisanstieg der letzten Wochen am Widerstand bei 25 US-Dollar zu Gewinnmitnahmen geraten und empfohlen, spätestens bei 23 US-Dollar einen Stop-Loss zu platzieren, da der Terminmarkt kurzfristig eklatante Schwäche und ein Überangebot am physischen Markt zeigte. Mittlerweile gibt es eine relativ hohe Wahrscheinlichkeit für einen Bruch dieser Unterstützung mit einer finalen Korrektur auf ca. 19 US-Dollar, sobald die Unterstützung bei 22 US-Dollar fällt.

Der Goldpreis handelt weiterhin unterhalb der Unterstützung bei 1.800 US-Dollar. Solange sich der Goldpreis darunter befindet, droht ein Abverkauf auf 1.720 US-Dollar. Gold und Silber dürften gleichzeitig ihre Tiefs ausloten, weshalb der Goldpreis bereits dort, doch wahrscheinlich spätestens bei 1.680 US-Dollar, ein zyklisches Tief erreichen dürfte. Platin und Palladium, die in den letzten Wochen ebenfalls im Preis fielen, haben es grundsätzlich während einer Rezession schwer. Im nächsten Sommer könnte jedoch noch einmal mit einer Euphorie am Markt und einer vermeintlichen Wirtschaftserholung zusätzliche Nachfrage aufkommen und den Platin- und insbesondere den Palladiumpreis nach oben treiben. Die Minenaktien werden in den nächsten Wochen oder Monaten ihr Tief mit dem Goldpreis finden und von da an in den nächsten Jahren kontinuierlich ansteigen im Umfeld weiterer QE-Programme. Wir bleiben bullisch für Gold, Silber und Platin sowie dem entsprechenden Minensektor.

Technische Analyse zu Silber:

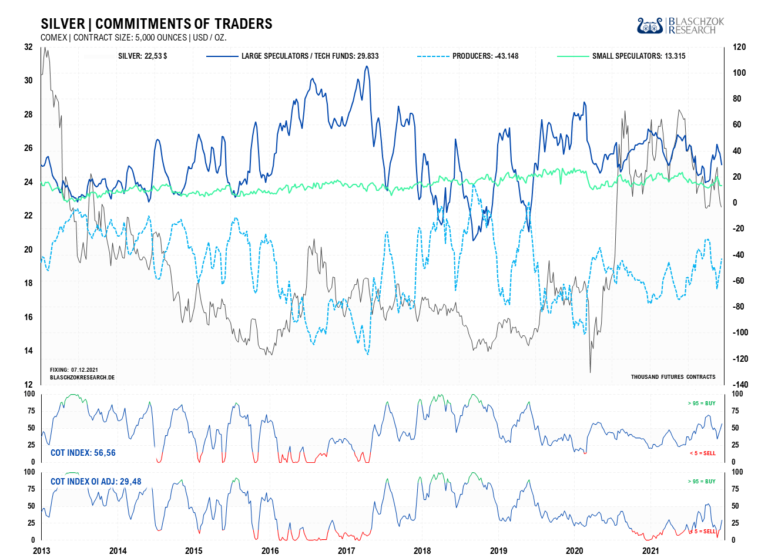

Terminmarkt: CoT-Report vom 10.12.2021

Der Preis fiel zur Vorwoche wieder um 27 US-Cent, wobei die Spekulanten 8 Tsd. Kontrakte netto short gingen. Das ist neutral, doch immerhin sehen wir in dieser Woche keine Schwäche. Der CoT-Index stieg auf 56 Punkte und ist damit im neutralen Bereich. Der CoT-Index zum Open Interest stieg auf 29 Punkte und hat sich zur Vorwoche deutlich verbessert.

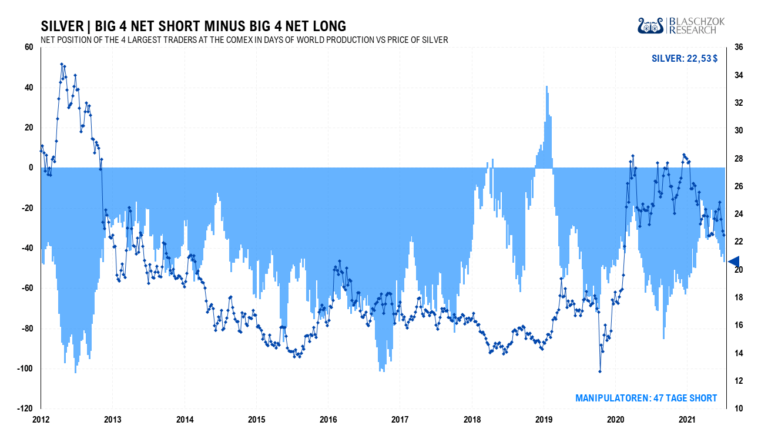

Man könnte in dieser Woche eine Manipulation bei den BIG 4 vermuten, da deren Netto-Shortposition um 5 Tage der Weltproduktion ausgebaut wurde. Dies ist ein Indiz dafür, dass man den Preis jetzt unter die Unterstützung bei 22 US-Dollar drücken will, um so einen Einbruch auf 19 US-Dollar zu forcieren!

Insgesamt sprechen die Daten dafür, dass die Unterstützung bei 22 US-Dollar fallen und es zu einem finalen Abverkauf auf 19 US-Dollar kommen dürfte. Dazu muss der Goldpreis jedoch auch auf 1.725 US-Dollar fallen.

Die Terminmarktdaten für Silber hatten sich am Widerstand bei 25 US-Dollar zunehmend verschlechtert, was ein früher Hinweis auf einen erneuten Rücksetzer war. Wir hatten empfohlen, bei 25 US-Dollar Gewinne mitzunehmen und/oder spätestens bei 23 US-Dollar einen Stop-Loss zu platzieren.

Aktuell droht die Unterstützung bei 22 US-Dollar zu fallen, da sich in den letzten Monaten ein Überangebot am Silbermarkt zeigte. Dies zeigt sich in den schlechten Terminmarktdaten und einem immer noch bullischen Sentiment. Erst über 23 US-Dollar würde sich die Lage entspannen und kurzfristig bullisch werden, doch Käufe bei diesen CoT-Daten haben ein schlechtes CRV (Chance-Risiko-Verhältnis).

Im größeren Bild des Tagescharts wird eine große Handelsspanne zwischen 28 US-Dollar auf der Oberseite und 22 US-Dollar auf der Unterseite sichtbar. Nachdem der Lauf zur Oberseite der Handelsspanne schon auf dem halben Weg scheiterte, droht der Silberpreis nun die Unterstützung bei 22 US-Dollar zu durchbrechen. Das Öffnen dieser Falltür würde einen Abverkauf auf 19 US-Dollar mit sich bringen. Die CoT-Daten zeigen, dass noch genügend Bullen auf Longpositionen sitzen, sodass dieses Szenario durchaus möglich ist. Der Aufbau der Shortposition bei den BIG 4 ist ein Indiz für die Provokation dieses nochmaligen Einbruchs.

Im Bereich um die 19 US-Dollar und kurz darunter dürften sich die BIG 4 wieder eindecken. Der Bereich zwischen 18 US-Dollar und 19 US-Dollar ist eine gute antizyklische Kaufchance auf kurz-, mittel- und langfristige Sicht. Von dort aus sollte erst einmal ein Anstieg auf mindestens 22 US-Dollar erfolgen und womöglich darüber hinaus. Unter 22 US-Dollar ist Silber short mit dem Ziel bei 19 US-Dollar, wo wir eine antizyklische Kaufchance sehen.

Langfristige Analyse

Silber handelte über fünf Jahre hinweg in einer Handelsspanne zwischen 14 US-Dollar auf der Unterseite und 19 US-Dollar auf der Oberseite. Seit dem bullischen Ausbruch Mitte 2020 ist das langfristige Chartbild sehr bullisch. Im Wochenchart ist das dreimalige Scheitern am Widerstand bei 28 US-Dollar noch deutlicher sichtbar und es hat sich eine Handelsspanne zwischen 22 US-Dollar auf der Unterseite und 28 US-Dollar auf der Oberseite etabliert.

Selbst ein Rücksetzer auf die Unterstützung bei 19 US-Dollar, was zuvor der langfristige Widerstand war, würde das übergeordnet langfristig bullische Bild nicht zerstören. Die Wahrscheinlichkeit einer Korrektur auf 19 US-Dollar hat mit dem Scheitern des Anstiegs zuletzt deutlich zugenommen.

Mit einem möglichen Scheitern des Taperings bzw. fortgesetzten Anleihenkäufen, persistent hohen Inflationsraten und inflationsinduziert steigenden Zinsen, werden Gold und auch Silber zum Schutz vor Inflation zunehmend gefragt werden. Es dürfte sich dann über einige Jahre hinweg ein Defizit am physischen Markt entwickeln, das den Silberpreis weit über sein nominales Allzeithoch bei 50 US-Dollar tragen wird. Im nächsten Jahr ist ein Ausbruch aus dieser Handelsspanne über den Widerstand bei 28 US-Dollar gut möglich, was den Silberpreis, spekulativ getrieben, schnell bis auf mindestens 36 US-Dollar hieven würde.