Kursraketen bei Uran-Produzenten: Woher kommt der Hype?

Aufmerksame Beobachter der Rohstoffmärkte haben es längst bemerkt: In der Uranbranche geht es aufwärts, sowohl bei den Materialpreisen als auch bei den Wertpapierkursen der Produzenten und Explorer. Obwohl die Marktmechanismen relativ offensichtlich sind, stutzen selbst Experten angesichts der Trends, die in kurzer Zeit ungewöhnlich steile Steigungswinkel verzeichnen. Klar ist: Der Bullenmarkt rund um das radioaktive Metall bietet Explorern wie Skyharbour Resources ein ideales Marktumfeld.

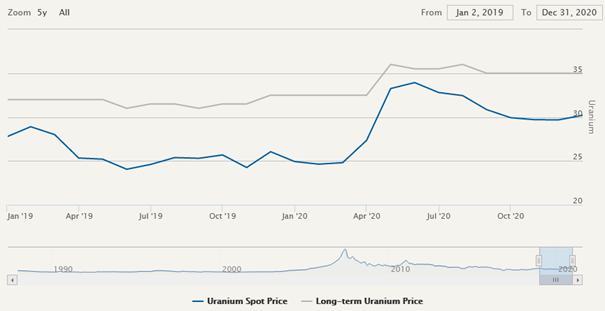

Die Urancharts befinden sich seit ihrem raketenhaften Aufstieg im November 2020 in einem anhaltenden Aufwärtstrend. Interessanterweise gibt es indes Divergenzen zwischen den Kursen der Produzenten und dem Handelspreis des eigentlichen Materials, denn die Unternehmen legen schneller zu als das Uran selbst. Die Verteuerung beim Rohstoff erklärt also allein nicht die Höhenflüge der Aktien. Aktuell steht der Spot-Preis für ein Pfund Uran bei 30,05 USD (Stand: 11.01.2021, Quelle: Cameco). Im Januar 2020 waren es noch 24,63 USD/lbs.

Unternehmenskurse mit Rekordzuwächsen

In der Tat haben die beiden führenden in den USA gelisteten Unternehmen, nämlich Energy Fuels und Ur-Energy, seit der zweiten Novemberhälfte einen Kurszuwachs von sagenhaften 150 Prozent verzeichnet. Wer das Goldgeldwelt Musterdepot verfolgt, konnte vom Kursanstieg bei Energy Fuels voll profitieren, denn dort sind wir in ausgewählte Uranaktien investiert, was sich spätestens jetzt ausgezahlt hat. Auch bei etwas kleineren kanadischen Wettbewerbern wie z.B. Western Uranium & Vanadium Corp und Fission Uranium Corp gingen die Kurse im selben Zeitraum immerhin um stattliche 70 Prozent nach oben. Welche Gründe könnte es für diese mehr als auffällige Kursentwicklung speziell der nordamerikanischen Unternehmen geben?

Wenn Börsenkurse derart spektakulär ausschlagen, steht nicht selten ein politisches Ereignis im Hintergrund. Bedenkt man, dass Uran nicht nur für die Energiewirtschaft eine Rolle spielt, sondern auch militärische Bedeutung hat, könnte die Angst vor einer weltpolitisch bedeutenden Veränderung eine Rolle spielen. Oder sollte der Uran-Boom etwas mit dem Wechsel der Präsidentschaft in den USA zu tun haben?

Energiewende und Politik als Kurs-Booster

In einer Umfrage des Börsenportals InvestorIntel äußerten sich einige Experten zur Lage, unter ihnen Peter Clausi, der Geschäftsführer des kanadischen Bergbauunternehmens CBLT Inc. Er wies auf die strategische Bedeutung und Verwendung von Uran für militärische Zwecke hin, ganz unabhängig vom politischen Kurs einer Regierung.

Ein noch näher liegender Faktor ist allerdings die zivile Energieversorgung, wie Jack Lifton, Moderator der "Technology Metals Show" ausführte.

Demnach besitzen die USA 25 Prozent aller weltweit existierenden Kernreaktoren, die 30 Prozent des landesweit verfügbaren Stroms erzeugen; das ist mehr als die Hälfte der emissionsfreien Energieerzeugung in den USA (die andere Hälfte liefern entsprechend Wind- und Wasserkraftanlagen, Photovoltaik und dergleichen). Aber: 95 Prozent des Urans, das für die Kraftwerke benötigt wird, müssen importiert werden.

An dieser Stelle zeigt sich eine Schwachstelle, die natürlich ebenfalls andere kritische Rohstoffe betrifft: Die zu hohe Abhängigkeit von Importen elementar notwendiger Güter birgt immer ein hohes Risiko für Ausfälle oder Preisdiktate. Die USA wirken dem entgegen und haben ein Programm zum Ankauf von Uran amerikanischer Anbieter gestartet – was den Kursanstieg von Energy Fuels und Ur-Energy erklärt. Beide Firmen sind im US-Bundesstaat Colorado ansässig.

Materialverknappung erhöht Materialwert

Ross McAlroy, Vorstandsvorsitzender das kanadischen Produzenten Fission Uranium und damit mitten drin in der Uran-Szene, äußerte schon im vergangenen Sommer, dass man sich am Beginn eines Bullenmarktes befände. Ein Auslöser für die steigende Nachfrage am Material seien die weltweiten Produktionsstillstände gewesen, die (unter anderem) durch die COVID-Krise bedingt wurden. Tatsächlich war in Kanada die gesamte Uranproduktion temporär eingestellt worden. Fakt ist: Der Bedarf an Uran besteht, zugleich reduziert sich das Angebot. Auch die Verknappung des Materials – auch durch verringerte Importe! – kann wesentlich zum Bullenmarkt in den USA beitragen. Das ist eine Situation, auf deren Basis Bullenmärkte entstehen.

Billionenwerte für die Umwelt

Der Aufwind der Uranaktien dürfte des Weiteren speziell in Hinblick auf die kommende Präsidentschaft von Joe Biden einen zusätzlichen Anschub erhalten haben. Auf der Agenda des neuen Staatsoberhaupts steht die Mission, die USA bis zum Jahr 2035 mit 100 Prozent emissionsfreiem Strom zu versorgen – ohne Kernkraft ist das nicht zu schaffen.

Der Senat müsste dazu im Jahr 2021 einen zwei Billionen US-Dollar schweren Plan zur Förderung einer umweltfreundlichen Infrastruktur (und anhängender Arbeitsplätze) verabschieden. Sobald das geschieht, werden die nordamerikanischen Uranproduzenten die großen Profiteure sein.

Skyharbour: Ein kanadischer Explorer rückt ins Rampenlicht

Ein Unternehmen, das von den Kursentwicklungen und den Energieinvestitionen der USA unmittelbar profitieren dürfte, ist der kanadische Uran-Explorer Skyharbour Resources. Dank eines Abkommens zwischen den USA und Kanada zur Sicherung der Versorgungskette für kritische Rohstoffe auf dem nordamerikanischen Kontinent erschließt sich für das Unternehmen aus Vancouver ein Absatzmarkt mit starker Nachfrage.

Schon jetzt wirkt sich die positive Stimmung der Uran-Branche auf den Aktienkurs von Skyharbour Resources aus. Seit Anfang November 2020 hat sich der Unternehmenswert an der TSX-Venture fast verdoppelt.

Skyharbour punktet mit einem Portfolio von gleich einem halben Dutzend bohrfertiger Uran- und Thorium-Projekte, die sämtlich im zur Provinz Saskatchewan gehörenden Teil des Athabasca-Beckens gelegen sind. Diese Projekte exploriert Skyharbour teils in Eigenregie. So ist das Flaggschiffprojekt Moore Uranium bereits im fortgeschrittenen Explorationsstadium. Die dortige Hauptmineralisierung weist hochgradige Werte von 6,0 Prozent Triuranoctoxid über 5,9 Meter und 20,8 Prozent über 1,5 Meter aus etwa 265 Metern Tiefe auf.

Andere Projekte werden in Kooperation mit Joint-Venture-Partnern erforscht. So hat das australische Unternehmen Pitchblende (demnächst Tochter von Valor Resources) jüngst eine Vereinbarung über einen 80 Prozent-Earn-In-Deal zum Projekt "Hook Lake" unterzeichnet. Das Projekt "Preston" wird gleich von zwei Joint-Venture-Partnern, Orano Canada Inc. und Azincourt Energy exploriert. Letztgenanntes Unternehmen hat auf seinem Projektteil soeben weitere potenzielle Bohrziele identifiziert.

Anleger, die die Zeichen der Zeit nutzen und in den Energierohstoff mit seinem aktuellen Wertsteigerungspotenzial einsteigen wollen, sollten sich Skyharbour Resources unbedingt näher anschauen. Bei der Vielzahl der Projekte in einem für seine Uranvorkommen bekannten Zielgebiet ist auch 2021 viel Potenzial für eine erfolgreiche Entwicklung und gute Neuigkeiten vorhanden. Zudem bietet das Geschäftsmodell als Project Generator, bei dem ein Teil der Explorationskosten bewusst ausgelagert wird, einen gewissen Sicherheitsschirm, da Skyharbour nicht im gleichen Grad abhängig von Finanzierungen (und Verwässerungen der Aktienstruktur) ist, wie andere Uran-Explorer.