COVID-19 Angebotsschock startet neuen Uran Bullenmarkt

Uran ist so billig, dass Produzenten schon seit einiger Zeit kein Geld mehr verdienen können. Damit die steigende globale Nachfrage gedeckt werden kann, muss der Uranpreis früher oder später wieder deutlich ansteigen. Uranaktien werden von diesem Turnaround besonders profitieren.

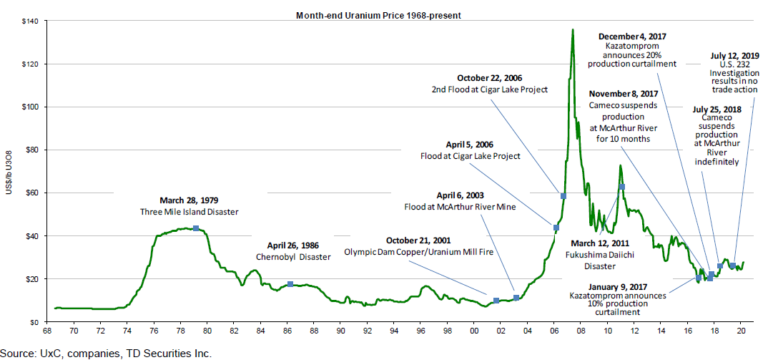

Mit dieser Investment-These und einem mittel- bis langfristigen Zeithorizont waren Uranaktien schon während der letzten Jahre eine interessante Wette. Zahlreiche Fehlstarts stellten Uran-Investoren jedoch auf harte Geduldsproben. Die Schließung von Cameco’s Uranmine McArthur River auf unbestimmte Zeit, Produktionskürzungen von Kazatomprom um 20% und zuletzt die US-amerikanische Sektion 232 Petition, hatten den Uranpreis jeweils kurzfristig gestützt, jedoch keine nachhaltige Trendwende in einen neuen Bullenmarkt einleiten können.

Uranproduktion durch COVID-19 Maßnahmen weltweit am Boden

Maßnahmen zur Eindämmung der COVID-19 Pandemie, wie vorübergehende Minenschließungen und Drosselungen in der Produktion, haben derzeit Einfluss auf das Angebot-Nachfrage-Verhältnis vieler Rohstoffe. Doch kein Rohstoff der Welt ist von der Angebotsseite so stark betroffen, wie Uran. Eine Reihe von Ereignissen kam in den letzten Wochen zusammen, die zu einem temporären Rückgang der monatlichen globalen Uranproduktion von über 50% (!) führte.

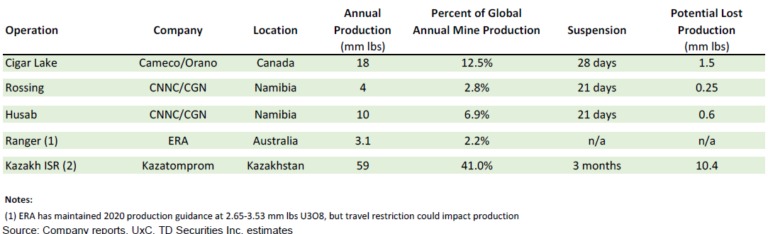

Die Uran-Rallye startete, als Cameco die größte in Produktion befindliche Uranmine der Welt, Cigar Lake, vorübergehend stilllegte. Auch Namibia, als Land der fünftgrößte Uranproduzent der Welt, stellte seine Uranproduktion kurz darauf vorübergehend ein. Die zwei größten namibischen Uranminen Rossing und Husab stehen für ca. 10% der globalen Uranproduktion.

Vergangene Woche fiel der größte Dominostein der temporären Angebotsvernichtung: Kazatomprom, der weltgrößte Uranproduzent, hat angekündigt, die Uranproduktion für die kommenden drei Monate radikal zu kürzen. Kazatomproms bisherige Uranproduktion in Höhe von 59,09 Mlbs/Jahr, also 4,92 Mlbs/Monat (über 41% der weltweiten Uranproduktion) soll über drei Monate um satte 4.000 Tonnen U, also umgerechnet 3,47 Mlbs/Monat gekürzt werden. Legt man eine bisherige globale Uranproduktion von 11,85 Mlbs/Monat zugrunde, fallen meinen Berechnungen zufolge somit alleine durch die Produktionskürzungen von Kazatomprom, temporär 29,28% der monatlichen Uranproduktion aus.

Was bedeuten die temporären Produktionsausfälle für den Uranmarkt?

Der Uranmarkt befindet sich seit Jahren in einem strukturellen Defizit. Die Produktion konnte schon vor der COVID-19 Krise den jährlichen Bedarf der weltweiten Reaktorflotte von ca. 190 Mlbs Uran nicht decken, jedoch gibt es einen, selbst in Expertenkreisen nicht verlässlich quantifizierbaren Angebotsüberhang am Spotmarkt. Energieversorger schließen in der Regel langfristige Lieferverträge für Uran ab, um sich Jahre im Voraus einen festgelegten Preis zu sichern.

Aus persönlichen Gesprächen mit mehreren Uran-CEOs weiß ich, dass es sich für Uranproduzenten in Zeiten niedriger Uranpreise oft sogar mehr lohnt, ihre vertraglichen Lieferverpflichtungen durch Ankäufe aus dem Spot-Markt zu decken, als mit dem Abbau eigener Uranvorkommen unterm Strich Verluste zu machen.

Wie einleitend beschrieben, hatten selbst größere, dauerhafte Produktionskürzungen der vergangenen Jahre nicht den von Produzenten und Uraninvestoren erhofften Effekt, eine Rückkehr zu realistischen Uranpreisen einzuleiten, bei denen Uranproduzenten Geld verdienen können. Kritiker mögen sagen, dass die aktuellen und angekündigten Produktionsausfälle nur temporärer Natur sind, über den Spotmarkt kompensiert werden können und das Siechtum des Sektors wahrscheinlich noch mehrere Jahre weitergehen wird.

Dieses Szenario ist zwar nicht auszuschließen, doch mittelfristig muss der Uranpreis ohnehin zwingend steigen, um Produzenten zum Abschluss neuer, langfristiger Lieferverträge mit Energieversorgern zu motivieren. Tim Gitzel, CEO von Cameco spricht von Uranpreisen, die zwingend mit einer 4 beginnen müssen (mind. 40 USD/lbs).

Folgt dem Uran Angebotsschock bald ein Nachfrageschock?

Die Versorger, vor allem in den USA, spielen derzeit ein riskantes Spiel und verbrauchen lieber ihre Lagerbestände, als neue langfristige Lieferverträge deutlich über dem aktuellen Spotpreis abzuschließen. Unglücklich über die Sektion 232 Petition, die im vergangenen Jahr von US-amerikanischen Uranproduzenten auf den Plan gebracht wurde, entschlossen sich die US-Versorger dazu, ihren üblichen Vertragszyklus auszusetzen (keinerlei Eintritt in neue Kaufverträge), um US-Uranproduzenten unter Druck zu setzen, bis eine Entscheidung durch die Trump-Administration getroffen war.

Die Ergebnisse der von Trump einberufenen Nuclear Fuel Working Group sind nicht öffentlich, jedoch ist klar, dass eine Quotenregelung zur Bevorteilung US-amerikanischer Uranproduzenten nicht empfohlen wurde. Wahrscheinlich ist der Aufbau einer US-Uranbank, also eine Einrichtung von Lagerbeständen, um die nationale Sicherheit der USA trotz starker Abhängigkeit von Uran-Importen zu gewährleisten.

Die Coronakrise hat zuletzt eindrucksvoll demonstriert, wie verwundbar der gesamte Kernbrennstoffzyklus ist, vor allem in den USA, wo Kernenergie immerhin 20% des Strombedarfes deckt. Cameco meldete kürzlich, dass Port Hope, die einzige Umwandlungseinrichtung Nordamerikas vorläufig für vier Wochen abgeschaltet wird und auch die Produktion in der Bind River Raffinerie eingestellt wird. Natürlich sind dies temporäre Maßnahmen. Doch das letzte Wort der Nuclear Fuel Working Group ist noch nicht gesprochen und es bleibt zu erwarten, inwiefern die jüngsten Ereignisse Einfluss auf das Sicherheitsverständnis der US-Regierung hinsichtlich der Uranversorgung haben werden.

Die Uran-Lagerbestände der Versorger, insbesondere der US-Versorger, haben inzwischen Mehrjahrestiefs erreicht. Ähnlich war die Situation kurz vor der letzten Uranblase in den Jahren 2004-2007. Damals wurden die Versorger auf dem falschen Fuß erwischt, als eine Serie von Minenflutungen das Angebot plötzlich verknappte. Sie waren gezwungen jeden Preis zu zahlen und dieser schnellte rapide, auf bis zu 140 USD/lbs in die Höhe.

Uranaktien notieren aktuell im Schnitt auf einem ähnlichen Niveau wie vor der Coronakrise. Die mittel- bis langfristig wichtigen Fundamentaldaten für Uraninvestments haben sich allerdings inzwischen im Vergleich zu den Vorjahren erheblich verbessert. Selbst wenn ein Großteil der Angebotsvernichtung (vor allem seitens Kazatomprom) nur temporärer Natur sein wird, könnte ich mir gut vorstellen, dass Cameco es sich zweimal überlegen wird, Cigar Lake in der aktuellen Marktlage wieder in Betrieb zu nehmen. Auch McArthur River wurde 2017 zunächst temporär und 2018 dann permanent stillgelegt.

Die Wildcard ist meiner Meinung nach der Spotmarkt. Spätestens wenn dort nicht mehr ausreichend Material zum Verkauf steht und die Minenproduktion einen Großteil der Nachfrage decken muss, wird es zu einer Bieterschlacht zur Sicherung langfristiger Lieferverträge kommen.

Der derzeitige Angebotsschock durch Maßnahmen zur Eindämmung von COVID-19 ist nicht zu unterschätzen! Der Uran-Spotpreis hat die psychologisch wichtige 30 USD-Marke bereits durchbrochen. Sobald "Big Money" auf den Trend aufmerksam wird und strategische Positionen eingeht, könnte der neue Uran-Bullenmarkt endgültig Wirklichkeit werden.

Auch die Nachfrageseite überzeugt! Gemäß Informationen der World Nuclear Association decken derzeit 440 Reaktoren rund 10% des weltweiten Strombedarfes. Weitere 50 Reaktoren befinden sich in Bau. Zudem sollten auch die meisten japanische Reaktoren mittelfristig wieder ans Netz gehen. Die mögliche zukünftige Etablierung einer US-amerikanischen Uranbank, könnte dem aktuellen Angebotsschock sogar noch einen, bisher nicht eingepreisten Nachfrageschock hinzufügen.

Ich habe mich persönlich und auch im für alle Abonnenten zugänglichen goldgeldwelt Musterdepot in ausgewählten Uranaktien positioniert, um vom kommenden Uran-Bullenmarkt zu profitieren. Infos und Analysen zu weiteren spannenden Uranaktien auf meiner Watchliste, gibt es über unseren Newsletter auf www.goldgeldwelt.de.