Historischer Engpass am Goldmarkt – Gold wird weiter steigen!

In der vergangenen Handelswoche sahen wir ein seltenes Phänomen am Goldmarkt, als der Preis für eine Unze Gold mit dem nächst auslaufenden Gold-Futures am Terminmarkt der COMEX zeitweise 80 $ höher gehandelt wurde als der Preis für eine Unze Gold am Spotmarkt. Diese Ereignisse sind sehr selten und entstehen nur bei Stress am Goldmarkt und sind stets nur von kurzer Dauer. Smarte Trader reagieren in solchen Situationen und haben in der vergangenen Woche den Futures leer verkauft und gleichzeitig zum Spotpreis gekauft, womit ein sicherer, risikoloser Gewinn von bis zu 80 $ je Feinunze möglich war. Man muss konditioniert sein, solche Situationen zu erkennen und dann auch schnell umsetzen zu können.

Die Frage, die sich seither viele Investoren stellen, ist, wie diese Preisdifferenz entstehen konnte und was das über den Goldmarkt aussagt. Die gängige Meinung, die aktuell vertreten wird, sieht einen Zusammenhang mit dem Flaschenhals der Münzen- und Barrenproduktion, da seit dem Ausbruch der Krise und dem Start der gigantischen QE-Programme alle Münzhändler weltweit ausverkauft sind. Zusätzlich gibt es aufgrund der Pandemie-Panik einen teilweisen Abbruch der Lieferketten sowie eine teilweise Einstellung der Produktion in den Minen, Raffinerien, Münz- und Scheideanstalten, was die Angebotsseite zusätzlich verknappt. Es ist also der perfekte Sturm auf Gold und Silber, der die Preise eigentlich in den Himmel heben sollte. Da sich die Münzprägeanstalten mittlerweile auf die zwei bis drei gängigsten Anlagemünzen konzentrieren, um so viel Volumen wie nur möglich zu produzieren, gehen wir davon aus, dass sich die Lieferverfügbarkeit in den kommenden Wochen und Monaten wieder langsam normalisieren wird, während kleine Stückelungen erst zuletzt wieder verfügbar sein werden. Da die QE-Programme der Notenbanken die Fiat-Währungen massiv abwerten werden, stellt sich nur die Frage, wie hoch der Preis sein wird, wenn wieder physische Ware verfügbar sein wird.

Die gängige Version der Ereignisse zum gestiegenen Spread des Goldpreises am Futuresmarkt zum Spotmarkt besagt, dass aufgrund fehlender Bezugsmöglichkeiten von physischer Ware Investoren auf den Futuresmarkt ausgewichen sind, um sich diese physisch ausliefern zu lassen und so einfach die COMEX-Lagerhäuser als Bezugsquelle zu nutzen. Diese erhöhte Nachfrage nach diesen Futures hätte zu dem erhöhten Preis geführt.

Der neueste CoT-Report vom Freitag untermauert diese These jedoch nicht wirklich. Es ist relative Stärke zu sehen, was ein deutliches Indiz für starke physische Nachfrage ist. Dies war zu erwarten angesichts der Krise und der starken Nachfrage. Das Open Interest war jedoch um 26 Tsd. Kontrakte gefallen und der Aufbau von Longpositionen minimal und fast unverändert zur Vorwoche. Auf der anderen Seite lag der Preis am Spotmarkt zur kurzfristigen Lieferung deutlich niedriger, was für genügendes physisches Angebot sprechen würde.

Wir beobachteten, dass der Futureskurs in dieser Woche wild und volatil nach oben und unten schoss, während der Spotpreis für Gold bei 1.632 $ gedeckelt war. Zu diesem Preis wurde jegliche physische Nachfrage am Spotmarkt bedient, was eigentlich zeigt, dass genügend Gold geliefert wird, jedoch aufgrund des Abbruchs der Lieferketten und dem Flaschenhals der Münz- und Barrenproduktion aktuell nicht zum Endverbraucher geliefert werden kann.

Es ist schwer vorzustellen, dass aktuell viel physische Ware verkauft wird, in einem Umfeld, in dem die US-Notenbank ihre Notenbankbilanz binnen eines Monats um 25 % ausgeweitet hat. Womöglich gab es jedoch aufgrund des Crashs am Aktienmarkt kurzfristige Zwangsliquidationen bei den Gold-ETFs und dadurch etwas Angebot. Dass der Goldpreis jedoch genau bei 1.630 $ über vier Tage so konsequent in einem extrem bullischen Umfeld gedeckelt ist, legt die Vermutung nahe, dass hier die Notenbanken den Markt über physische Käufe aus ihren Tresoren fluten. Es würde die katastrophale Geldpolitik der westlichen Regierungen bloßstellen, würde der Goldpreis kurz nach Veröffentlichung der QE-Programme durch die Decke gehen. Man kann nicht ewig die Nachfrage zu diesem Preis bedienen und die Investmentnachfrage wird definitiv weiter zunehmen, weshalb Gold mit etwas Verspätung zum Sprung ansetzen wird. Einen Preis von 2.000 $ und mehr halten wir aufgrund dieser gigantischen Flutung der Märkte mit billigem Geld für sehr wahrscheinlich, weshalb man sich über dieses kurzfristige Angebot aus den Notenbanktresoren freuen sollte.

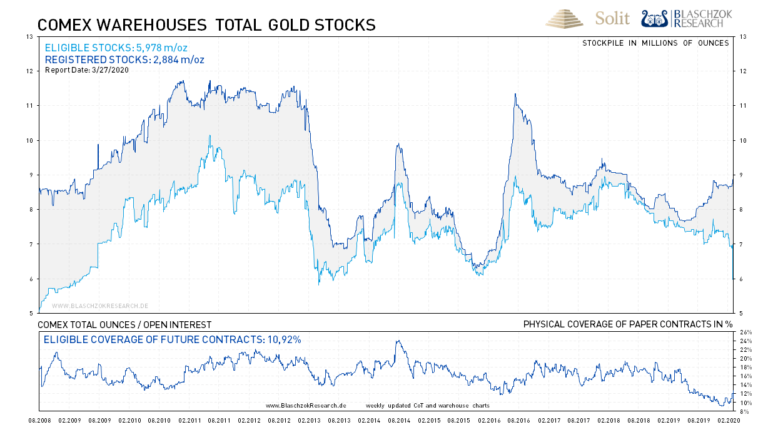

Es gibt Gerüchte, wonach der Terminmarkt für Gold an der COMEX vor dem Zusammenbruch stehen würde. In der Tat gab es Anfang der 80er Jahre einmal die Situation, dass die COMEX nicht mehr physisch liefern konnte und stattdessen das Settlement in Bargeld vollzog. Aktuell sind die Gold-Futures an der COMEX nur zu 12 % gedeckt, was im Vergleich der letzten Jahre relativ wenig ist. Unter normalen Umständen würden 2 % Deckung ausreichen, um die durchschnittlichen Auslieferungen je Kontrakt bedienen zu können. Sollten die Forderungen zur physischen Lieferung aufgrund des Engpasses und des Zusammenbruchs der Lieferketten zunehmen, wäre es durchaus möglich, dass sich die Bestände schnell auflösen, sofern die Notenbanken nicht für einen Puffer sorgen. Doch selbst in diesem Fall werden die Futures in Bargeld anstatt Gold ausgezahlt, weshalb der Terminmarkt nicht zusammenbrechen würde. Ein solches Ereignis könnte noch mehr Spekulanten in den Goldmarkt locken, was den Notenbanken jedoch nicht gefallen dürfte und sie entsprechend dagegen arbeiten dürften.

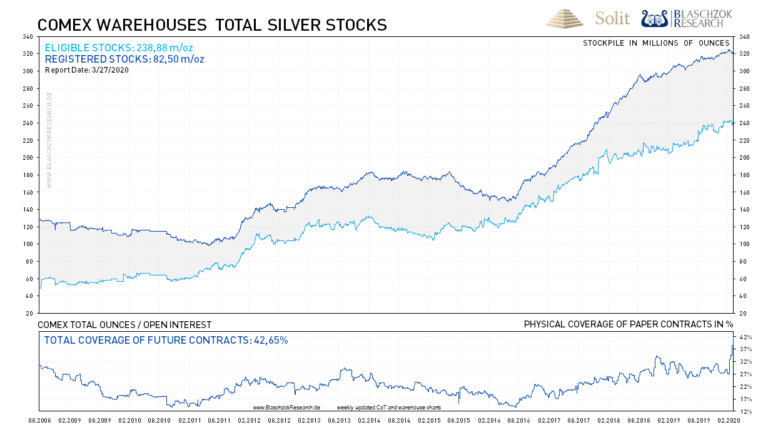

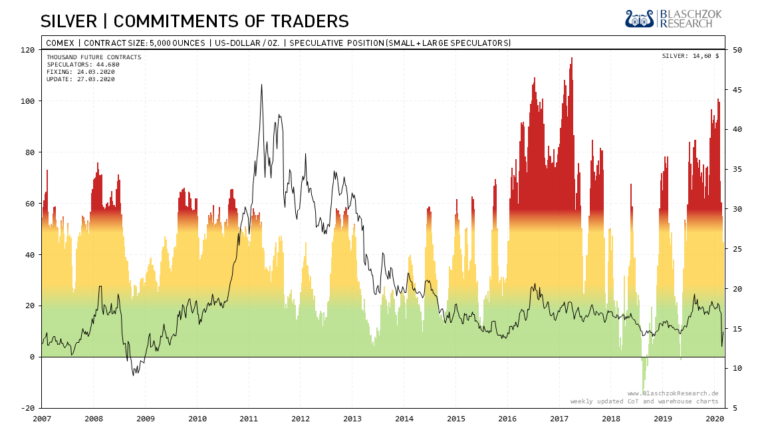

Der zweite Chart zeigt, dass die Futures am Silbermarkt aktuell zu 42 % gedeckt sind. Hier gibt es historisch hohe Lagerbestände, sodass für den Silbermarkt keine Gefahr herrscht. Wer aktuell also an keine physische Ware kommt, könnte sich das Silber auch aus den COMEX-Lagerhäusern sichern, bis sich das Umfeld wieder normalisiert hat. Wir beobachten weiterhin den Terminmarkt und den Spotmarkt in unseren wöchentlichen Analysen und halten Sie auf dem Laufenden, sollten die Lagerbestände sich ihrem Ende zuneigen. Insgesamt ist das aktuelle Umfeld extrem bullisch für Gold und Silber und Sie sollten die Chance nutzen, jetzt noch einmal günstig an Metalle zu kommen, bevor aufgrund der Abwertung der FIAT-Währungen die Gold- und Silberpreise schnell weiter ansteigen werden.

Stagflation statt deflationärer Crash – Gold steigt jetzt bereits!

In den vergangenen Wochen brachen der Aktienmarkt und die Weltwirtschaft aufgrund politischer Eingriffe, der Einschränkung von Freiheits- und Eigentumsrechten sowie der Aushebelung von Grundrechten stark ein. Die Überschreitung von in den europäischen Verfassungen gesetzten Grenzen wird zunehmend kritisch von Bürgern gesehen, die sich die Frage stellen, mit welchem Recht sich die Regierung solche Macht anmaßen konnte. Brasilien und Schweden sind nur zwei Beispiele unter vielen Nationen, die diametral gegensätzlich auf "Vertrauen, Vernunft und Eigenverantwortung der Bevölkerung bauen", anstatt Ausgangssperren zu verhängen und die eigene Wirtschaft unverhältnismäßig in den Abgrund zu stürzen.

Während in Deutschland bereits über 62.000 Corona-Infektionen gemeldet wurden, sind die Krankenhäuser hingegen leer und Ärzte sowie Schwestern, die sich vorbereitet haben, warten verwundert auf den angekündigten Ansturm von Corona-Patienten. Der Leerstand an Intensivbetten hat Berlin sogar dazu veranlasst, Kranke aus Italien und Frankreich nach Deutschland einzufliegen. Der Regierungsvirologe Christian Drosten steht angesichts der niedrigen Todeszahlen in Deutschland unter schwerer Kritik. Bereits vor fast drei Wochen hatte China den Sieg über die Epidemie verkündet und mittlerweile normalisiert sich das Leben in Wuhan wieder, nachdem die Abriegelung aufgehoben wurde und die chinesischen Fabriken ihre Produktion wieder aufgenommen haben.

Die Fallzahlen in Deutschland und die Entwicklungen in anderen Teilen der Welt, die sehr optimistisch stimmen und große Hoffnung geben, passen nicht zu den düsteren Szenarien deutscher Medien und der Bundesregierung. Wir vermuten, dass man hier sehr bald in Erklärungsnot kommen und allerspätestens am 20. April einen "Sieg" über das Virus und eine stufenweise Rückkehr zur Normalität verkünden wird, um das Gesicht zu wahren. In der letzten Nacht hatte Trump verkündet, dass das Hoch der Epidemie in den USA in zwei Wochen vermutlich erreicht sein würde und sah von einer Quarantäne in New York ab, man halte die Menschen jedoch an, sich bis 30. April an die Richtlinien zu halten und auch auf nicht notwendige inländische Reisen zu verzichten. Bis Anfang Juni erwartet Trump bereits das Tal der Neuinfektionen in den USA erreicht zu haben und eine Normalisierung der Situation sowie der Wirtschaft.

Seit über zwei Wochen schreibe ich bereits, dass die Entwicklung in China die Blaupause für den Rest der Welt sein dürfte und das Schreckensszenario ausbleiben könnte. Womöglich sehen wir eine völlige Normalisierung der Lage bereits im Mai oder Juni und nebst einem Schock und dem Gefühl einer Katastrophe noch einmal entkommen zu sein, werden unverhältnismäßig starke Gesetzesverschärfungen sowie eine gigantische Rekapitalisierung des Finanzsystems über die Druckerpresse der Notenbanken bleiben.

Der deflationäre Crash, der nie stattfand

Seitdem die Aktienmärkte eingebrochen sind, überbieten sich die Crashpropheten mit düsteren Prognosen. Es werden dabei unangebrachte Vergleiche mit vergangenen Krisen, wie 1987, dem Bärenmarkt von 2000 bis 2003 oder dem Einbruch von 2008 gezogen, die unverhältnismäßig sind. Eine Falschaussage, die beispielsweise ständig und überall fällt, ist die vom deflationären Crash, der vermeintlich in den vergangenen drei Wochen stattgefunden hätte. Diese Behauptungen sind absolut falsch, denn der Aktienmarkt brach aufgrund eines plötzlichen Angebots- und Nachfrageschocks ein, der durch politische Maßnahmen verursacht wurde und zu einer plötzlichen Neubewertung zukünftiger Unternehmensgewinne führte, was man natürlich sofort am Aktienmarkt einpreiste und letztlich auch eine Verkaufspanik einsetzte.

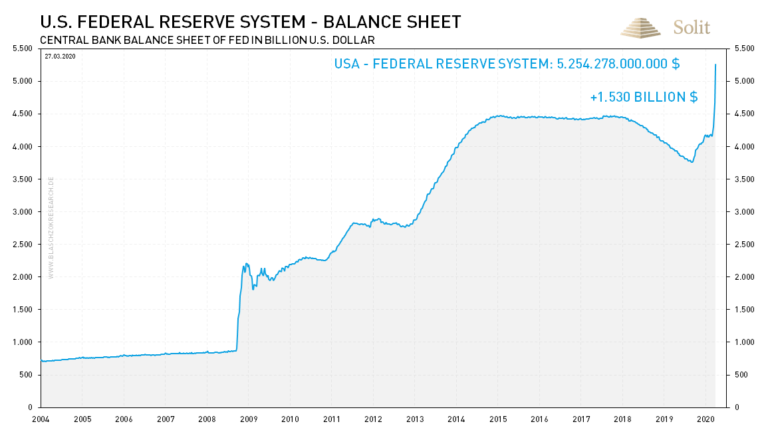

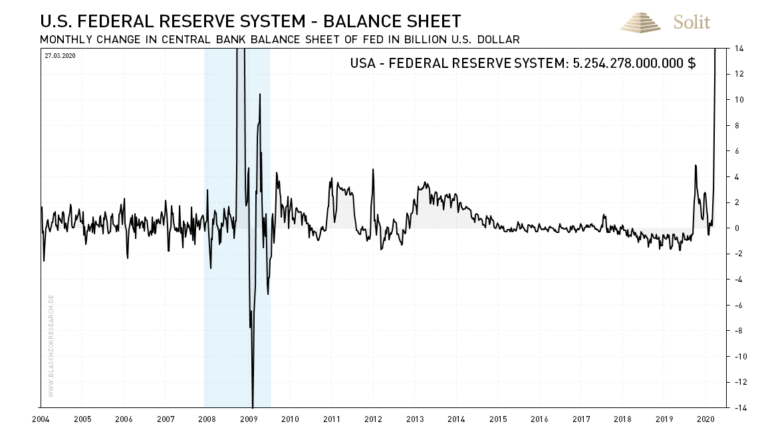

Wie wir an den ersten Konkursmeldungen aus den am stärksten betroffenen Branchen sehen, wie beispielsweise an den Restaurantketten Vapiano und Maredo, wäre die Kreditkontraktion als Folge dieser staatlichen Eingriffe sicherlich auch gekommen. Anders als 2007 bis 2008, als erst der Immobilienmarkt kippte und letztlich Banken über den Jordan gingen, was zu einer echten Kreditdeflation mit einer Einschränkung der Kreditvergabe für Unternehmen führte und letztlich zum völligen Stillstand des Interbankengeldmarktes bei einbrechenden Aktienmärkten, hat man diesmal sofort mit dem ersten Schock und den ersten fallenden Kursen an der Börse Billionen Dollar in den Repomarkt gepumpt. Das größte Aufkaufprogramm von Staats-, Unternehmens-, Länder- und Städteanleihen wurde aufgelegt, dass es in der Geschichte der FED und der EZB jemals gab. Gleichzeitig sicherte man allen Unternehmen unbürokratische Hilfen und Kredite über Banken zu. Jegliche Kreditkontraktion, geschweige denn ein deflationärer Crash, wurde damit schon in der Anfangsphase verhindert bzw. im Keim erstickt. Die US-Notenbank hat ihre Geldmenge bzw. ihre Bilanz alleine zum Vormonat um 25 % ausgeweitet und seit dem Beginn der Stützungsprogramme am Repomarkt 1.500 Mrd. US-Dollar an Staats-, Unternehmens-, Länder- und Kommunalanleihen aufgekauft. Alle Schulden werden monetarisiert und eine gigantische Inflation und somit eine Teuerungswelle erzeugt, die auf die Konsumentenpreise und den Endverbraucher zurollt.

Die Aussage, wir hätten in den vergangenen drei Wochen einen deflationären Crash erlebt, weil die Aktienkurse gefallen sind, ist absurd, wobei manch einer sogar von einem Credit Crunch sprach, wobei die Zinsen auf Allzeittief gesenkt wurden und die Banken von den Regierungen zur Kreditvergabe an Unternehmen in der Coronakrise angehalten werden. Entweder wissen einige nicht, wovon sie sprechen oder hier sprechen einige im wahrsten Sinne des Wortes ihr eigenes Buch, denn die Prognosen sind so nicht eingetroffen und man versucht sich jetzt damit zu retten.

Ich hatte in den vergangenen Jahren hingegen in dutzenden Webinaren auf YouTube angekündigt, dass die Notenbanken beim nächsten Mal schon beim Aufziehen eines Sturms die Rettungsschirme aufspannen und keinen deflationären Crash mehr zulassen werden. Als Einziger malte ich das Szenario einer Stagflation an die Wand, die bis Ende letzten Jahres sonst niemand thematisierte und in keinem der Bücher der Crashgurus vorkam. Genau am Anfang dieser Phase eines Stagflationsjahrzehnts stehen wir jetzt, woran anhand der gigantischen monetären Eingriffe kein Zweifel mehr bestehen dürfte.

Nur weil Investoren in einem Crash zu Liquidationen von Positionen auch am Goldmarkt gezwungen werden, ist dies noch kein deflationärer Crash. Die letzte echte ungehinderte Kreditkontraktion sahen wir in der Baisse von 2000 bis 2003, als der vorherige kreditinduzierte Aufschwung in der Dot.Com Blase endete und ein dreijähriger Bärenmarkt mit unzähligen Unternehmenspleiten und einem völligen Verschwinden des "Neuen Marktes" folgte. 2007 folgte das Platzen der Immobilienblase, die das Finanzsystem so unter Druck brachte, dass man letztlich erstmals QE-Programme auflegte und der Bärenmarkt auf halben Weg endete. Heute ist das System hingegen so hoch gehebelt und die Fehlallokationen aufgrund der Nullzinsen so ausgeprägt, dass man keinen Bärenmarkt bzw. Kreditkontraktion mehr zulassen kann, ohne den Systemkollaps zu riskieren.

In vielen Punkten stimme ich vielen Crashpropheten zu und manch einem Ökonomen der Österreichischen Schule zu 98 %, doch in diesem Punkt muss ich widersprechen. Es mag für den Laien ein kleiner aber feiner Unterschied sein, doch nicht wenn man am Markt Geld verdienen will. Ein deflationärer Crash kann nicht mit steigenden Edelmetallpreisen einhergehen und eine Stagflation nicht mit einem Aktien-Bärenmarkt. Für das Trading an den Märkten ist diese richtige Definition und die richtige zeitliche Vorhersage der Ereignisse hingegen äußerst wichtig.

Sollte die Blaupause der Abläufe um das Virus in China auf den Rest der Welt Anwendung finden und der Kampf gegen das Coronavirus schneller gewonnen werden, als es aktuell die meisten Investoren glauben, dann erleben wir am Aktienmarkt, dank der gigantischen QE-Programme, eine Kurserholung, die sich gewaschen hat. Der Goldpreis wird aufgrund dieser Inflation jedoch noch schneller und stärker ansteigen und selbst der Silberpreis würde davon zusätzlich profitieren, da zu der gestiegenen Investmentnachfrage sich die industrielle Nachfrage wieder fast normalisieren würde. Das kommende Stagflationsjahrzehnt wird von einem Goldbullenmarkt begleitet werden, weshalb man gerade jetzt, nicht auf Fiat-Währungen setzen, sondern alsbald in inflationsgeschützte Assetklassen, wie Gold und Silber tauschen sollte, um die Kaufkraft zu erhalten und zusätzlich große Gewinne zu machen.

Technische Analyse zu Platin –Langfristig ein Kauf, kurzfristig noch Vorsicht

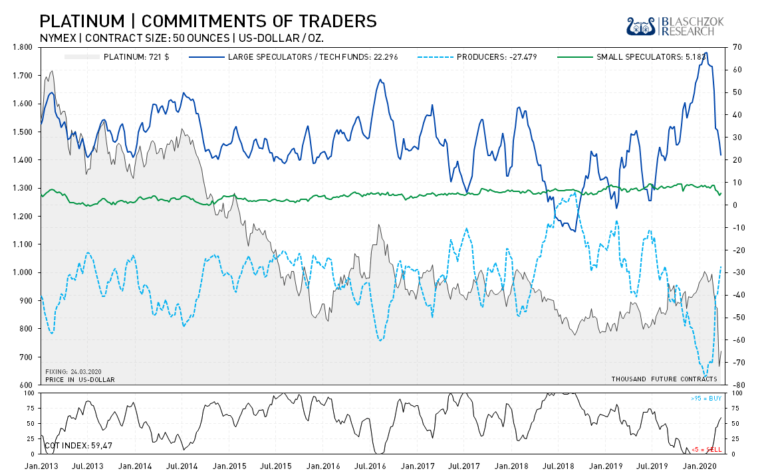

Terminmarkt: Relative Stärke auf historisch niedrigem Preisniveau

Der Preis war am Stichtag, den 24.03.2020, um 53 $ gestiegen und der CoT-Index dabei 5 Punkte gestiegen. Dies zeigt deutliche relative Stärke. Verbraucher aus der Industrie dürften die günstigen Preise genutzt haben, um auf Vorrat zu kaufen und zusätzlich dürften langfristig agierende, antizyklisch handelnde Investoren hier in das fallende Messer gegriffen haben. Absolut haben sich die CoT-Daten jetzt schon gut bereinigt. Angesichts der relativen Schwäche der Vormonate in einem jetzt rezessiven Marktumfeld muss sich der Terminmarkt erst noch deutlicher bereinigen, bevor man unbesorgt mit einem guten CRV auf kurzfristige Sicht Käufe tätigen kann.

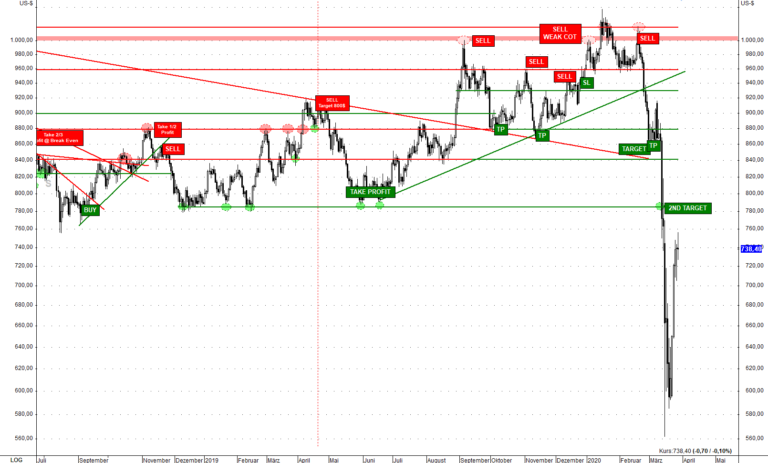

Der folgende Daily-Chart von Platin zeigt den massiven Einbruch des Platinpreises. Seit Jahresanfang hatten wir einen Rücksetzer auf 860 $ und dann auf 800 $ prognostiziert und Preisanstiege auf 1.000 $ als Chance ausgerufen, um von einem fallenden Preis zu profitieren. Als die Coronakrise in China aufzog und die Hälfte der chinesischen Volkswirtschaft zum Stillstand kam und letztlich die Automobilnachfrage dort völlig einbrach, wurde uns bewusst, dass der nächste Rücksetzer auch noch deutlich tiefer gehen könnte im Worst Case einer Pandemie, was ich auch klar nach außen kommunizierte.

Es ist genauso gekommen und man konnte mit diesem sicheren Short-Trade extrem große Gewinne erzielen. Das Ausloten des Tiefs, um jetzt wieder kurzfristig auf die Käuferseite zu wechseln, ist hingegen schwierig. Einerseits kam es zu einem extremen Abverkauf um über 40 %, doch steht die Automobilindustrie, die der Hauptverbraucher von Platin ist, in Europa noch immer still, weshalb die Nachfrage relativ gering ist. Kurzfristig ist ein erneuter Test der Tiefs mit einer Ausbildung eines doppelten Bodens durchaus möglich, weshalb Spekulanten kein gutes CRV vorfinden und kurzfristig noch vorsichtig sein müssen.

Langfristig agierende Investoren sollten einen erneuten Rücksetzer auf unter 600 $ jedoch nutzen, um auf Sicht von zehn Jahren antizyklisch in Platin zu investieren. Im Ratio zu Gold, Silber und Palladium ist Platin aktuell historisch günstig und es gibt einige Faktoren, die dazu führen könnten, dass Platin langfristig die anderen Edelmetalle outperformen kann. Man sollte Platin jedoch nicht mit mehr als 5 % bis höchstens 10 % zu einem Edelmetalldepot beimischen.