Zinssenkung oder nicht? Wie reagiert Gold?

EZB kündigt neue Gelddruckprogramme an – der Euro wertet daraufhin ab – Gold in Euro steigt

Der primäre Grund der Goldrallye in den vergangenen Wochen war die Trendwende in der US-Geldpolitik zu Jahresbeginn und die Aussicht auf eine erste Zinssenkung zur US-Notenbanksitzung am 31. Juli. Diese lockere Geldpolitik wird den Dollar abwerten, weshalb die Weltwährung Gold folglich ansteigen wird. Die Märkte haben diese künftige Geldpolitik in den letzten Wochen bereits eskomptiert und den Dollar gegen Gold abgewertet, was zu dem Anstieg des Goldpreises auf 1.453$ führte.

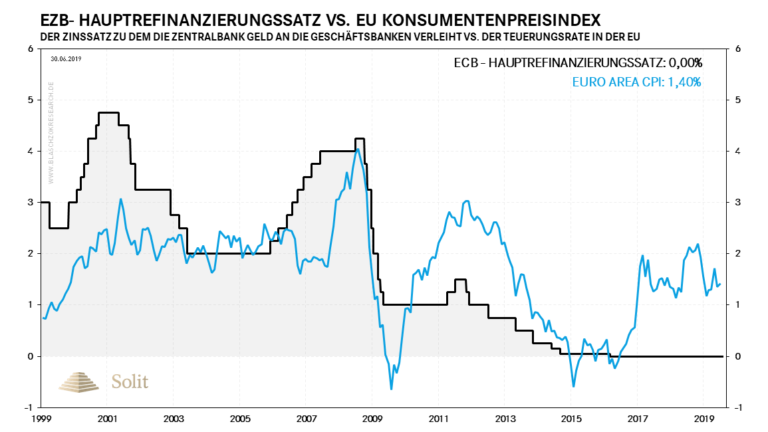

Am Donnerstagnachmittag hatte Mario Draghi die Märkte auf eine erneute baldige Senkung des Einlagenzinses um 10 Basispunkte sowie neue Käufe von Staatsanleihen vorbereitet. Nach Insideraussagen soll beides bereits zur Notenbanksitzung im September umgesetzt werden. Aktuell liegt der Einlagensatz, zu dem Banken Gelder bei der EZB parken können, bei -0,4 Prozent. Der Leitzins, zu dem sich Banken Zentralbankgeld leihen können, liegt unverändert bei null Prozent. Mario Draghi blickt mittlerweile skeptisch auf die europäische Konjunktur und sieht die zuvor erhoffte Wirtschaftserholung in der zweiten Jahreshälfte als "nun weniger wahrscheinlich".

Draghi leugnet den Ursprung der hausgemachten Probleme in der zunehmend zentralistischen EU und schiebt stattdessen den schwarzen Peter weiter auf den Brexit und Trumps Handelskrieg. So sagte er, die EZB stehe bereit, alle Instrumente anzupassen, um ihr Inflationsziel von knapp zwei Prozent zu erreichen. Früher war die 2% Marke ein Deckel, über den die Inflation nicht ansteigen durfte. Heute hingegen ist sie ein Mindestziel, das gerne überschritten werden darf. Trotz Wertpapierkäufen im Volumen von 2,6 Billionen Euro liegt die offizielle Teuerung bei nur 1,3 Prozent und man will den Euro noch schneller entwerten, um so staatliche und private Schuldner auf Kosten der Sparer zu entlasten.

Die EZB ist und bleibt seit 2008 im Krisenmodus. Vor über 3 Jahren prognostizierten wir bereits, dass die EZB nie die Zinsen anheben und die EU-Wirtschaft schwach bleiben würde. Wir hielten stets an dieser Prognose fest und behielten, entgegen der Erwartung des Marktes und nahezu aller Ökonomen und Analysten, letztlich recht!

Nach Draghis Ankündigung fiel der Euro zum Dollar und der Goldpreis legte sofort 10€ zu. Draghis Rede enttäuschte jedoch die Märkte, die mehr erwartet hatten und der Goldpreis fiel wieder um 24€, womit die Wochengewinne binnen 90 Minuten ausradiert wurden. Hier zeigt sich, dass die Spekulanten keine Kraft mehr haben, um den Preis weiter nach oben zu treiben. Der Aufpreis von Futures zu physischer Ware lag in der letzten Woche bei 28$, was ein weiteres Indiz für einen möglichen Long-Drop am Terminmarkt in den nächsten Wochen ist.

US-ZINSENTSCHEID AM MITTWOCHABEND – JULI ODER SEPTEMBER – DAS IST HIER DIE FRAGE

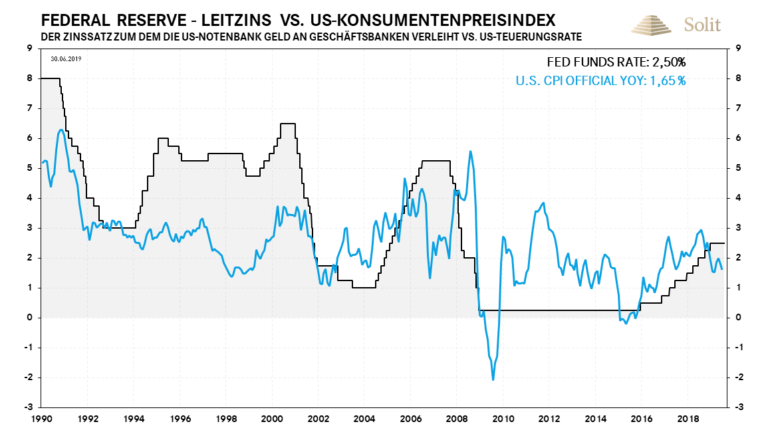

Am kommenden Mittwochabend um 20 Uhr wird die US-Notenbank auf ihrer Sitzung womöglich eine Zinssenkung um 25 Basispunkte bekanntgeben, womit sie die Markterwartung enttäuschen dürfte. Aktuell erwartet etwa ein Viertel der Marktteilnehmer sogar eine Senkung um 50 Basispunkte. Doch gab es zuletzt gute Wirtschaftsdaten (Arbeitsmarkt, Inflation, Einzelhandelsumsätze) die auch eine Verschiebung der Zinssenkung auf September rechtfertigen würden. Für eine Zinssenkung im September spricht auch, dass dies wenig Sinn macht, solange monatlich 35 Mrd. Dollar über das bestehende QT-Programm bis September dem Markt entzogen werden. Womöglich wird man daher erst nach dem Ende von QT den Leitzins senken. Ein weiterer Punkt, der gegen eine Zinssenkung bzw. für nur eine Zinssenkung in 2019 spricht, ist die Möglichkeit, dass die EZB ab September womöglich wieder ein zeitlich begrenztes QE-Programm bekanntgeben könnte.

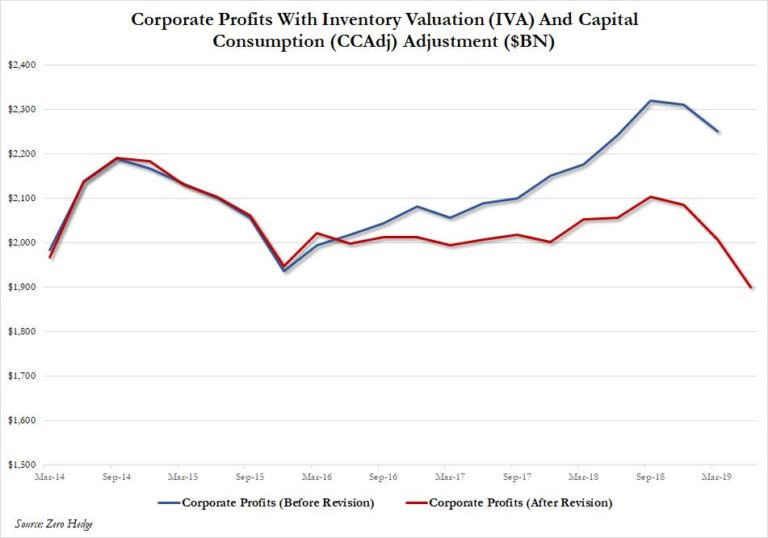

Für eine Zinssenkung spricht hingegen die Statistik, denn immer dann, wenn die Markterwartung in der Historie bei 100% lag, so gab es immer einen Zinsschritt. Auch die Revidierung des US-BIPs und der Unternehmensgewinne könnten ein Grund für eine frühzeitige Zinssenkung sein. Es kam vergangene Woche zu einer Revidierung in den BIP-Statistiken, wobei sich herausstellte, dass die Unternehmensgewinne in den letzten fünf Jahren, während der US-Aktienmarkt Richtung Mond anstieg, überhaupt nicht vorhanden waren. Nach der Revidierung sind die Unternehmensgewinne in den letzten fünf Jahren nicht mehr gestiegen, was typisch für die längst existierende Stagflation ist und an das Siechtum Europas in der letzten Dekade erinnert. Der Unterschied ist jedoch, dass die vermeintlichen Unternehmensgewinne in den US-Aktienkursen längst eingepreist sind. Sollte es zu keiner Zinssenkung kommen, so könnten die US-Aktienmärkte schnell wieder auf Talfahrt gehen, bevor die FED dann wirklich im September einen Grund hat einzugreifen. Auch diese hohe Volatilität wäre wieder typisch für Märkte in einem stagflationären Umfeld, die zwischen Rezession und Inflation hin- und hergerissen werden.

Wir sehen eine Zinssenkung am Mittwoch nicht als ausgemachte Sache und schwanken zwischen keinem Zinsschritt und 25 Basispunkten. Die Wahrscheinlichkeit für eine Senkung um 50 Basispunkte erachten wir als eher gering. Es gibt aktuell viel Raum für eine Enttäuschung am Mittwoch, was die Aktienmärkte und den Goldpreis kurzzeitig unter Druck bringen könnte.

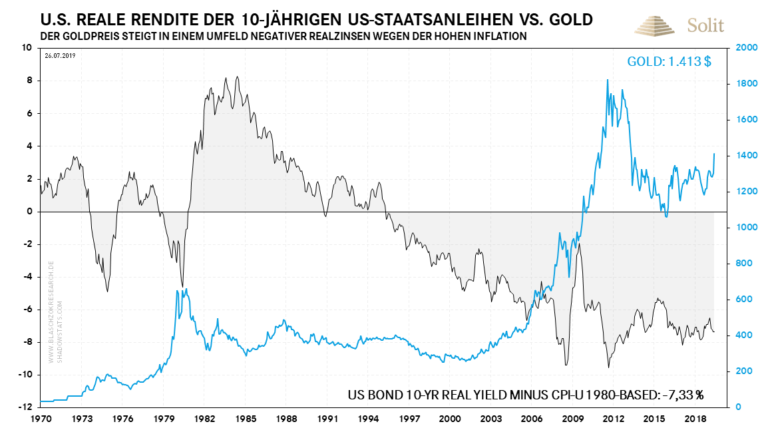

Die FED will, wie die EZB, deutlich reale Negativzinsen, doch diese gibt es in den USA längst. Folgender Chart zeigt die Realzinsen für zehnjährige US-Staatsanleihen, wenn man diese um die Teuerungsrate nach der alten Berechnungsmethode von 1980 berechnet. Demnach lag die Rendite für zehnjährige Staatsanleihen Ende Juni bei -7,33%, weshalb der Goldpreis mindestens um diese Rate der Geldentwertung ansteigen sollte. Der Chart zeigt auch deutlich, dass die realen Zinsen in den USA seit Mitte der neunziger Jahre bereits negativ sind, wenn man die seriösere Berechnung des Konsumentenpreises heranzieht. In dieser Berechnung zeigt sich auch deutlich die negative Korrelation zwischen Negativzinsen bzw. Inflation und dem Goldpreis.

Die offizielle Teuerungsrate in Europa wird mit den gleichen Methoden geschönt wie in den USA. Wenn Draghi offiziell einen Realzins von -2% anpeilt, so dürfte es sich hierbei real eher um einen Realzins von -8% handeln. Die Geldpolitik und die Finanzielle Repression funktionieren nur, wenn die Menschen die Mär von einer relativ niedrigen Inflationsrate glauben, die man ihnen über Propaganda auch noch als 2% Preisstabilitätsziel verkauft. Gehirngewaschen plappern Ökonomen, Analysten, Journalisten und Bürger diesen Unsinn in Trittbrettfahrermanier nach, ohne den orwellschen Neusprech von Inflation = Preisstabilität zu hinterfragen.

Die Bullen am Aktienmarkt lieben die Gelddruckprogramme der Notenbanker. Das frische Geld beschert ihnen steigende Aktiennotierungen, sei es auch nur nominal. In den siebziger Jahren fielen die Aktienmärkte inflationsbereinigt um über 90%, was jedoch die Masse der Anleger nicht verstand und nie verstehen wird. Dank der Inflation können die Fondsmanager, selbst wenn sie ihr Handwerk nicht beherrschen, eine Rendite ausweisen, die sie real nie erwirtschaftet haben. Real dürften 98% der Fondsmanager das Geld ihrer Kunden verbrennen und lediglich sich selbst bereichern, weshalb diese Branche die Inflation der Zentralbanken und das Erzeugen von Blasen liebt.

Bis zum Zinsentscheid am Mittwoch könnte es einige Gewinnmitnahmen beim Gold geben. Volatil wird der Goldpreis letztlich am Mittwochabend um 20 Uhr werden. Sollte die FED widererwartend die Zinsen um 50 Basispunkte senken, so könnte der Goldpreis schnell noch einmal um 50$ nach oben schießen. Sollte die US-Notenbank hingegen mit keinem Zinsschritt oder einem kleinen Schritt von 25 Basispunkte den Markt enttäuschen, so ist es auch möglich, dass es zu einer Bereinigung der Spekulation am Terminmarkt kommt und der Goldpreis schnell um 50$ nach unten korrigiert. Stop Loss Orders bzw. das vorzeitige Glattstellen von Positionen sind für kurzfristig agierende Händler am Mittwoch wichtig. Für jene, die langfristig agieren und weiter die Dips kaufen, der findet womöglich nach einem Rücksetzer auf das Ausbruchsniveau neue Einstiegschancen.

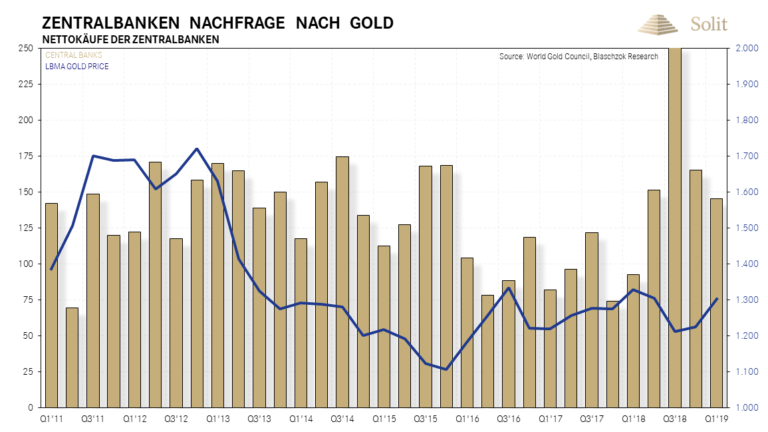

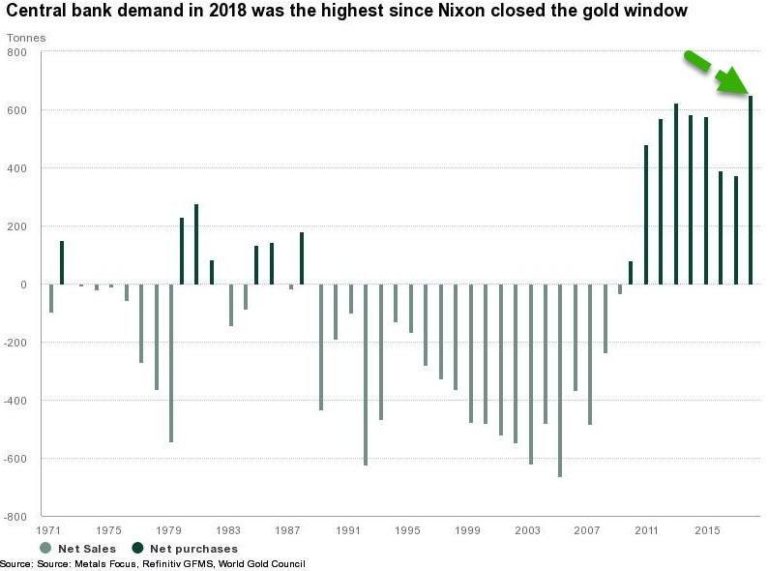

Keine Verlängerung des Goldabkommens

1999 hatten die westlichen Notenbanken ein Goldabkommen unterzeichnet, mit dem Ziel kein Gold mehr zu kaufen bzw. Verkäufe zu koordinieren. Bis 2009 hatten die westlichen Notenbanken jährlich 400 Tonnen Gold am offenen Markt verkauft. Notenbanken aus Asien und dem Rest der Welt traten hingegen als Käufer auf. Die stärksten Käufer waren in den letzten Jahren Russland, China und die Türkei. Das Abkommen wurde dreimal verlängert (2004, 2009, 2014), wobei seit 2012 offiziell keine nennenswerten Verkäufe mehr getätigt wurden.

Die EZB und 21 weitere Notenbanken wollen das Abkommen ein viertes Mal nicht verlängern. Die ehemaligen Unterzeichner bestätigen jedoch, dass Gold aus Gründen der Diversifikation ein wichtiges Element der Währungsreserven bleiben wird und keine der Notenbanken aktuell Pläne für den Verkauf signifikanter Mengen an Gold hätte.

Die Goldkäufe der polnischen Notenbank zeigen einerseits das zunehmende Interesse am Gold. Auf der anderen Seite sind die westlichen Notenbanken innerhalb der EWU und mit der EZB mittlerweile so verflochten, dass man womöglich keinen Grund für ein formales Abkommen mehr sieht. Die Wahrscheinlichkeit, dass eine der ehemaligen Unterzeichner des Abkommens nun plötzlich als starker Goldkäufer am Markt auftritt, ist eher gering. Dennoch erwarten wir künftig verstärkte Käufe von anderen Zentralbanken auf dem Globus, die letztlich die neue Hausse des Goldpreises mit anschieben werden.

TECHNISCHE ANALYSE – Platin hat langfristig sehr gute Chancen und ein geringes Risiko

Platin: Massive Manipulation als Silber ein Eigenleben entwickelte

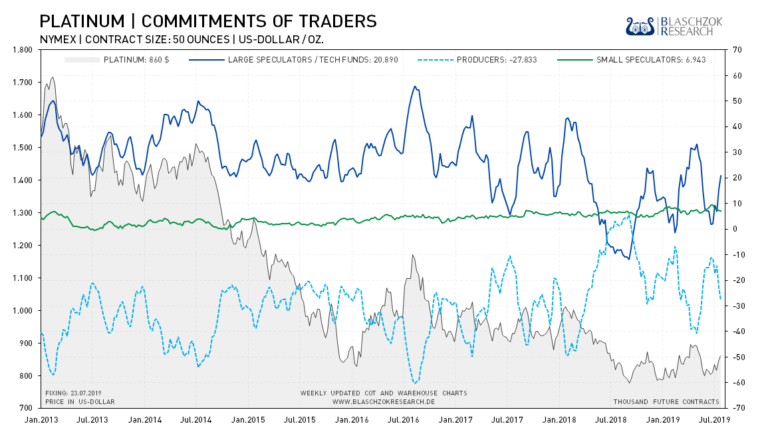

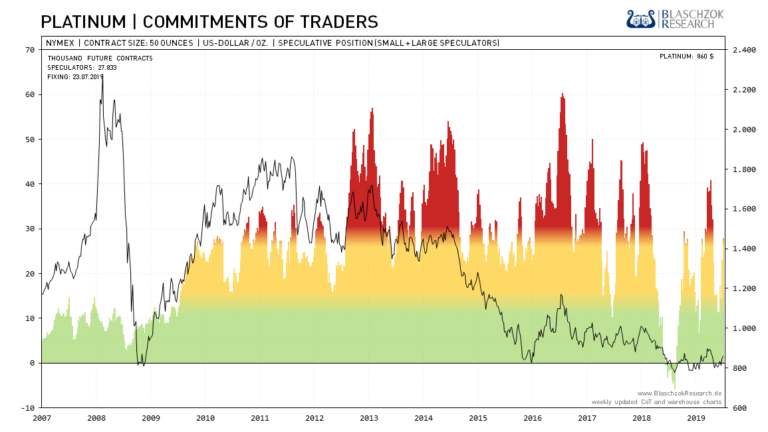

Positionierung der spekulativen Anleger (Commitments of Traders)

Von allen vier Edelmetallen hat Platin aktuell noch die besten CoT-Daten. Aufgrund der langfristigen Baisse im Platinmarkt trauten die Spekulanten Platin bisher nur zögerlich einen Anstieg zu, weshalb diese trotz des Preisanstieges bei Gold und Silber bisher nicht gewillt waren, auch den Platinpreis nach oben zu treiben. In der letzten Handelswoche änderte sich das jedoch und Spekulanten trieben den Preis über den Terminmarkt bis auf 887$,

In den letzten zwei Monaten war die Investmentnachfrage in ETFs sehr stark geworden, was den Angebotsüberhang ausglich und kurzzeitig ein Defizit erzeugte. Stärke und Schwäche wechselten sich in den letzten anderthalb Jahren immer wieder ab. Mit einem CoT-Index von 49 Punkten war das Sentiment im historischen Vergleich zum Stichtag Dienstag noch neutral und die Daten eher bullisch für Platin. Langfristig dürfte das physische Überangebot, das wir in den letzten anderthalb Jahren sahen, jedoch noch einige Zeit Bestand haben und sich weiterhin Schwäche in den CoT-Daten zeigen. Dies gilt insbesondere dann, wenn eine Rezession zu einem Einbruch bei Neuwagenverkäufen führen wird.

Die Stärke, die zeitweise immer wieder auftauchte, war stets gestiegener Investmentnachfrage geschuldet. Die CoT-Daten sind insgesamt eher gut und sprechen für einen noch etwas steigenden Preis. Auf der anderen Seite stieg die Investmentnachfrage am physischen Markt an und dennoch stellte sich kein Defizit ein, was bärisch ist.

Weitere CoT-Charts zu insgesamt 37 Futures finden Sie wöchentlich aktualisiert auf http://www.blaschzokresearch.de/research/cot-daten/

Platin in USD: Bodenbildung setzt sich fort

Wir hatten einen erfolgreichen Short Trade von 900$ auf 800$, wo wir letztlich die Gewinne mitnahmen. Platin zeigte sich dann lange Zeit sehr schwach relativ zu dem starken Preisanstieg des Goldes. Erst als der Silberpreis ein Eigenleben entwickeln und auch ansteigen konnte, wurden die Spekulanten beim Platin mutig und handelten den Preis bis auf 890$ je Feinunze in der letzten Handelswoche.

Der Terminmarkt zeigt auf Sicht der letzten Monate eine leichte relative Stärke, weshalb der Platinpreis in Kürze das Hoch vom April überwinden könnte. Insgesamt steht der Edelmetallsektor jedoch vor einer Korrektur und auch Platin dürfte dann noch einmal bis auf 800$ korrigieren, da sich in den letzten anderthalb Jahren relative Schwäche zeigte. In letzter Zeit gab es eine enorme Investmentnachfrage, die den Preis stützte, was die Stärke der letzten Zeit erklärt. Wir denken jedoch, dass diese starke Investmentnachfrage nicht ewig anhalten wird und sich zumindest noch eine Weile ein Überangebot zeigen dürfte. Risiken sehen wir in einer Rezession, in der die industrielle Nachfrage kurzzeitig noch einmal einbrechen und somit den Preis unter Druck bringen könnte.

Langfristig sind wir jedoch sehr bullisch aufgrund des historisch günstigen Preises im Verhältnis zu Gold oder auch Palladium. Während wir kurz- bis mittelfristig noch einige Risiken für Platin sehen, sind wir langfristig bullisch. Sollte die US-Notenbank am Mittwoch die Märkte enttäuschen und nicht dovish genug sein, so könnte der Goldpreis deutlich korrigieren. Platin dürfte in diesem Fall ebenfalls korrigieren und ein Test der Unterstützung bei 800$ wäre sehr wahrscheinlich. Sollte Platin bis Mittwoch das Hoch vom April bei 914$ erreichen, so sollte man Gewinne mitnehmen und eine mögliche schnelle Korrektur abwarten, bevor man sich in diesem Markt wieder positioniert.

Platin in Euro: Höheres Tief ausgebildet

Der Platinpreis in Euro konnte den Abwärtstrend zu Jahresbeginn bereits brechen und einen neuen Aufwärtstrend etablieren. Ob es sich hier um eine Bärenflagge oder den Beginn eines neuen Bullenmarktes handelt, bleibt abzuwarten.

Man kann diesen Aufwärtstrend handeln und solange dieser intakt ist, bleibt Platin long. Bricht dieser jedoch, so droht in einer Rezession vielleicht sogar ein Test des Tiefs von 2008. Noch befindet sich das aktuelle Tief vor dem Trendbruch über dem Tief aus dem Jahr 2008, was bullisch ist und den Zeitpunkt der Trendwende hin zu einem Bullenmarkt markieren könnte.

Es gibt viele politische Probleme in Südafrika, weshalb es am Platinmarkt mittel- bis langfristig zu Engpässen kommen könnte. Platin scheint langfristig viele Chancen zu haben, wobei das Risiko langfristig begrenzt zu sein scheint. Kurzfristig ist mit hoher Volatilität zu rechnen.

Im kurzfristigen Zeitfenster sieht man im Tageschart den neuen Aufwärtstrend, der seit einem Jahr Bestand hat. Besonders aufgrund des schwachen Euros scheint eine Trendwende für Platin in Euro jetzt möglich zu sein. Sollte der Aufwärtstrend jedoch gebrochen werden, so ist mit einem weiteren Rücksetzer zu rechnen. Dieses Szenario sehen wir bei einem offenen Ausbruch einer Rezession als mögliche Alternative.