Aktienmärkte vernichten Jahresgewinne – Gold als Fluchthafen

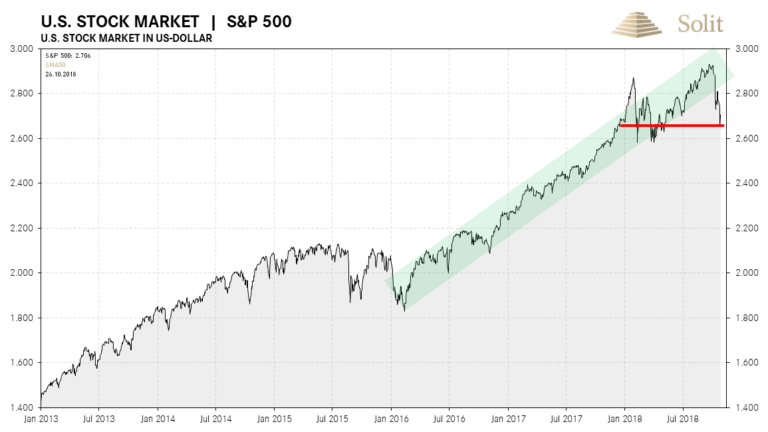

Der Goldpreis vergangene Woche wiederholt auf 1.243$ und erreichte damit ein Dreimonatshoch. Ein weiterer Sell Off an den Aktienmärkten sorgte für eine Flucht in den sicheren Hafen der Edelmetalle. Der Rückgang am amerikanischen Aktienmarkt seit Anfang Oktober hat bereits die gesamten Jahresgewinne ausgelöscht. Die begründete Angst vor einer neuen Rezession macht sich breit, da die Zinsen steigen, die Liquiditätsversorgung der Märkte eingestellt wurde und die FED dem Markt zusätzlich noch Geld entzieht, wobei die Schwellenländer sowie China bereits eingebrochen sind. Der Deutsche Aktienindex "DAX" ist bereits auf das Niveau von Dezember 2016 gefallen, womit sich die Gewinne der letzten zwei Jahre in Luft aufgelöst haben.

Der Preis für eine Feinunze Palladium stieg mit 1.151$ auf ein Allzeithoch und war damit nur noch 100 Dollar von der Parität mit dem Goldpreis entfernt. In diesem Jahr hatte Palladium seinen Rivalen Platin überholt und notiert mittlerweile 300 USD darüber. Vor wenigen Jahren hatte Palladium nur die Hälfte dessen gekostet, was man für eine Feinunze Platin auf den Tisch legen musste. Steigende Nachfrage aus der Automobilindustrie für Benzinmotoren sowie der Elektroindustrie bei gleichzeitig unverändert engem Angebot sorgen seit anderthalb Jahren für ein Angebotsdefizit, das für ständig weiter steigende Preise sorgt. Spekulanten sind für diese Hausse am Palladiummarkt hingegen nicht verantwortlich.

Die Fallhöhe für eine Rezession in Deutschland steigt weiter. Hauptgrund dafür ist der künstlich niedrige Zins, welchen die EZB den Märkten auferlegt hat, was die Kreditexpansion im Bankensystem prolongierte. Nach einer Umfrage der Europäischen Zentralbank (EZB) lag die Nachfrage nach Unternehmens- sowie Verbraucher- und Hausbaukrediten im dritten Quartal höher als in den drei Monaten zuvor. Die Banken haben ihre Standards für die Kreditvergabe im Juli und September dazu noch gelockert, da die allgemeine konjunkturelle Lage gut sei und um den Konkurrenzdruck in der Bankenbranche Herr zu werden. Nach der EZB hätten sich die Standards für die Kreditvergabe in allen führenden Volkwirtschaften des Währungsraums gelockert. Noch spielt die Musik, doch 2008 lehrt uns, dass auf eine scheinbar nimmer enden wollende Kreditexpansion schnell die Kreditklemme folgen kann.

Der nun bereits dreiwöchige Rückgang der Notierungen an den Aktienmärkten nährt die Befürchtungen, dass die Stimuli der massiven Steuersenkungen für Unternehmen im Volumen von 1,8 Billionen USD in den USA und den steigenden Staatsausgaben angesichts steigender Zinsen und der Abschöpfung von Liquidität aus den Märkten seitens der FED, schneller verpuffen könnten, als viele sich erhofft hatten. Die FED erwartet vorgeblich zwar eine weiterhin wachsende US-Wirtschaft, doch mit ihrer extrem restriktiven Geldpolitik würgt sie den Aufschwung frühzeitig ab. Es scheint nur noch eine Frage von Monaten zu sein, bis die Aktien- und Anleihemärkte gleichzeitig mit der Wirtschaft einbrechen werden. Manch einer hofft, die FED möge ihre Pläne für vier weitere Zinsanhebungen bis Ende 2019 abmildern oder ganz über Board werfen. Es scheint jedoch, die US-Notenbank wolle den Karren nun frühzeitig gegen die Wand fahren und es stellt sich die Frage, ob die FED die Politik im Weißen Haus konterkarieren will. Die Bundesregierung hat Ihre Prognose zum Wachstum der deutschen Volkswirtschaft nun auch um 0,5% gesenkt. Womöglich schliddert die westliche Welt gerade in eine große Rezession ab.

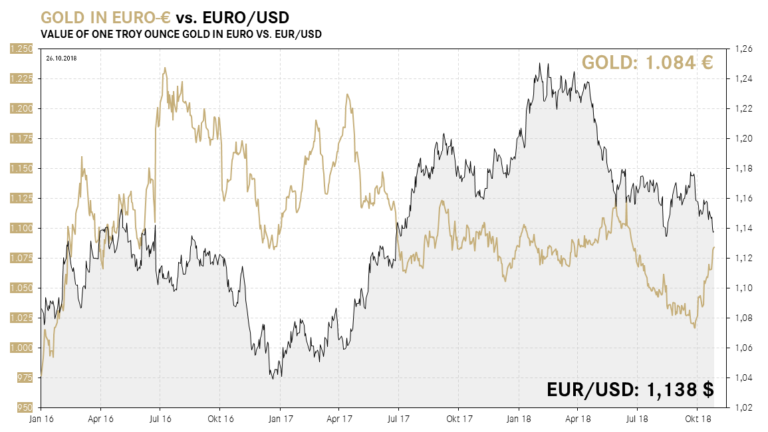

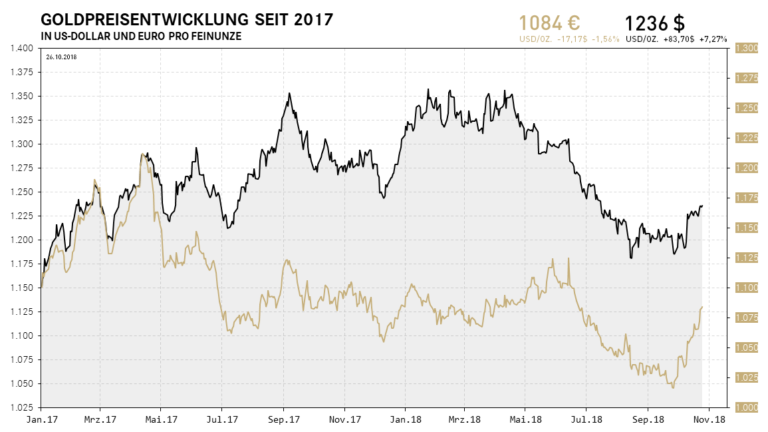

Angesichts der restriktiven Geldpolitik in den USA ist der Dollar weiterhin im Aufwind, während die europäische Gemeinschaftswährung aufgrund der katastrophalen und wohlstandsvernichtenden Politik seitens der EZB und der Politik in Brüssel weiter auf Talfahrt ist. Der Euro fiel zum US-Dollar in dieser Woche auf 1,135$ und es fehlt nur noch ein halber UC-Cent bevor der Euro ein neues 15-Monatstief erreicht. Der Bias liegt weiterhin auf einem stärkeren Dollar und so ist die Parität des Dollars zum Euro weiterhin unser präferiertes Szenario für das nächste Jahr. Der Goldpreis in Euro stieg seit Ende Dezember bereits um 75€ (7,4%) und könnte im nächsten Jahr um weitere zehn Prozent ansteigen, wenn der Euro, wie von uns erwartet, weiter abwerten wird.

Der Goldpreis kann unterdessen weiter zulegen, insbesondere zum schwachen Euro. In Euro stieg der Goldpreis mittlerweile auf 1.088€ in dieser Woche und der Goldpreis in US-Dollar war bereits dreimal kurz davor den Widerstand bei 1.240$ zu überwinden und dann bis auf 1.280$ in den nächsten Wochen anzusteigen. Kurzfristig sind wir jetzt sehr bullisch für den Goldpreis, doch müssen wir konstatieren, dass wir eine ähnlich schwache Performance beim Gold, Silber und Platin seit vielen Jahren nicht mehr sahen. Eine Rezession, deren Anfänge wir womöglich aktuell erleben, könnte die Edelmetalle bis zu neuen QE-Programmen ausbremsen.

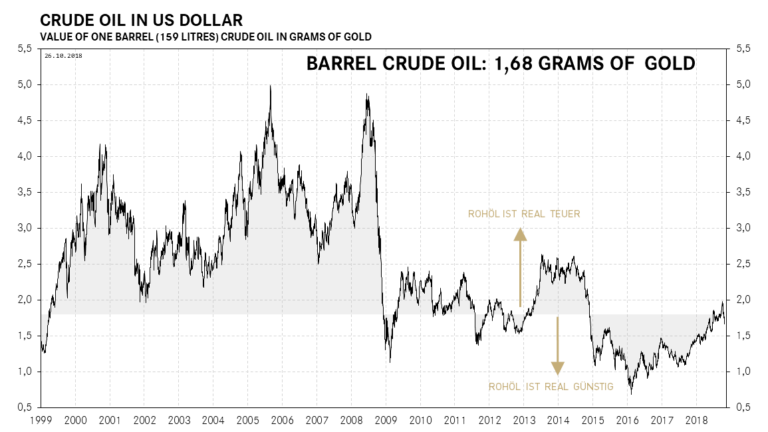

Rohöl günstig – Papiergeld hingegen immer wertloser

Die Rohöllagerbestände für US WTI stiegen um 6,3 Millionen Fass, was die fünfte Woche infolge mit einem Anstieg darstellt. Der Markt hatte nur einen Anstieg von 3,7 Mio. Fass erwartet. Die US Rohölbestände beliefen sich zuletzt auf 422 Mio. Fass, wobei die strategischen Reserven in Höhe von 656 Millionen Fass noch nicht mitgerechnet sind.

Der Iran verliert zunehmend Käufer für sein Rohöl und es ist immer noch unsicher, wie sich die US-israelischen Sanktionen auf den Rohölmarkt auswirken werden. Der iranische Ölminister ist hingegen optimistisch, dass die Sanktionen die Exporte des Irans nicht stoppen werden. Saudi Arabien und Russland einigten sich darauf, ihren Pakt den Ölmarkt stabil zu halten, zu verlängern. Saudi Arabien sagte gestern jedoch, der Ölmarkt könnte auf eine Überproduktion im vierten Quartal zusteuern, da die Produktion steigen und die Nachfrage abnehmen würde. Gestern signalisierte die OPEC auch, dass sie sich gezwungen sähe, die Produktion angesichts steigender Lagerbestände wieder zu reduzieren.

Die chinesische Bank of Kunlun Co, die der Hauptintermediär für Transaktionen mit dem Iran ist, wird nach dem Druck der US Sanktionen alle Zahlungen aus der islamischen Republik am 1. November stoppen. Dies wird die Geldströme zwischen China und dem Iran erst einmal stark beeinträchtigen, bis man Alternativen gefunden hat.

Entgegen der medialen Behauptung, der Ölpreis sei hoch, zeigt die Bewertung in Gold, dass der Goldpreis günstiger als sein langfristiger Durchschnitt ist. Lediglich im Verhältnis zu immer wertloser werdendem Papiergeld steigt der Ölpreis, was die Sichtweise verzerrt. In Realität ist der Rohölpreis aktuell relativ günstig. Wer sich aktuell bzgl. des hohen Benzinpreises echauffiert, der sollte mit dem Finger auf das Finanzamt zeigen, denn 80% des Benzinpreises in Deutschland besteht aus Steuern, die wir natürlich gerne zahlen für ein Land, in dem wir gut und gerne leben. [sic!]

Interessant ist, dass der Anstieg des Rohölpreises seit Jahresanfang nicht mehr von Spekulation getragen wird, sondern durch ein Angebotsdefizit am physischen Markt. Der Terminmarktreport der CFTC zeigt, dass die bullische Positionierung der Spekulanten auf weiter steigende Preise seit Jahresanfang um 34% auf nur noch 500 Tsd. Kontrakte reduziert wurde. Dass Hedge Fonds in steigende Preise hinein ihre Lonpositionen abbauen ist nicht nur ungewöhnlich, sondern widerspricht dem massenpsychologischen Grundmuster irrationaler trendfolgender Überschwänge, die immer gleich verlaufen. Wir wissen seit Jahren, dass der Rohölpreis durch Manipulation über den Terminmarkt künstlich hoch gehalten wurde, worauf die einzigartige Explosion im Open Interest, die über lange Zeit gerollt wurde, hindeutet. Deshalb ist es jetzt auch konsequent logisch, wenn jene ihre Position mit Gewinn abbauen. Das Ziel war es der Fracking-Industrie in den USA einen Preis zu geben, mit dem diese überleben und weiter anwachsen konnte. Das übergeordnete politische Ziel war die Autarkie der USA vom Öl im mittleren Osten, während man gleichzeitig ein missliebiges Regime nach dem anderen vom Spielfeld entfernte. Jetzt, da sich der Rohölpreis durch ein Angebotsdefizit von alleine trägt, ist es folglich an der Zeit die manipulativen Positionen abzubauen, was sogar mit Gewinn realisiert werden kann. Derartige Positionierungen und Gewinne sind nur mit Insiderinformationen zu langfristigen politischen Entwicklungen zu erklären.

TECHNISCHE ANALYSE

Platin kurz vor dem Anstieg auf 900$

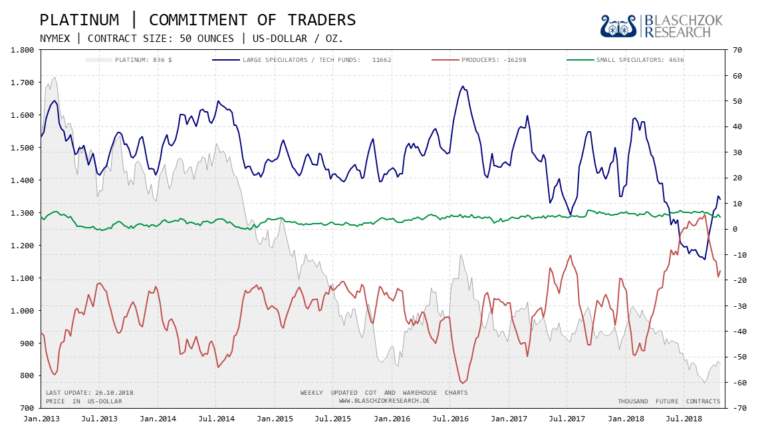

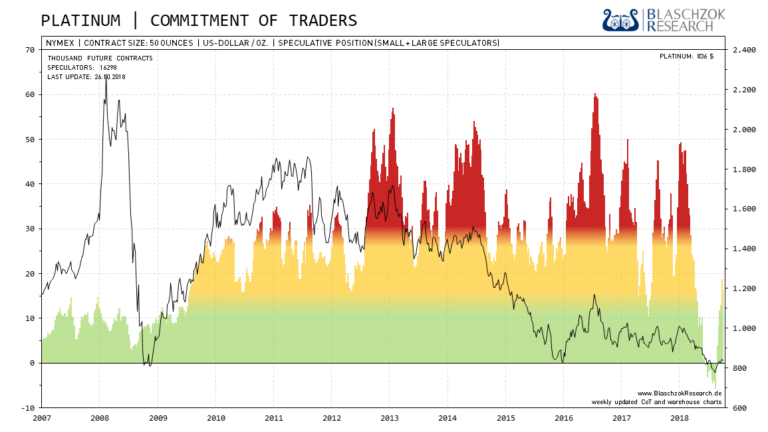

Positionierung der spekulativen Anleger (Commitment of Traders)

Die aktuellen, wöchentlich von der US-Terminmarktaufsicht "CFTC" veröffentlichten, Daten für Platin notieren nur noch im neutralen Bereich und zeigen zusätzlich relative Schwäche. Der Preis fiel zur Vorwoche um 9$ und die Spekulanten gingen 2 Tsd. Kontrakte short. Die Spekulanten verlieren den Glauben an einen Anstieg und hatten Long-Positionen wieder glattgestellt. Die spekulative Position ist schon relativ hoch und der CoT-Index notiert nur noch bei 66 Punkten. Je länger ein Anstieg beim Gold auf sich warten lässt, desto mehr Potenzial eines Anstiegs beim Platin geht verloren. Der Preis notiert am Widerstand bei 840$. Wird dieser gebrochen, so erfolgt ein Anstieg auf 900$. Dafür muss Gold jetzt auch endlich abheben. Bei 900$ dürfte schon die Luft draußen sein – dort sollte man dort dann Teilgewinne mitnehmen. Das CRV für einen mehrwöchigen Anstieg ist weiterhin hoch. Charttechnische Kaufsignale sollten weiter angenommen werden.

Weitere CoT-Charts zu insgesamt 27 Futures finden Sie wöchentlich aktualisiert auf http://www.blaschzokresearch.de/research/cot-daten/

Chartanalyse zu Platin in US-Dollar

Platin ist aktuell das Schwächste der vier Edelmetalle und selbst Silber zeigt sich aktuell stärker. Seit Mitte September scheitert Platin an dem Widerstand bei 845$, was außergewöhnlich ist. Die Hauptursache dafür dürfte der schwache Goldpreis, der über sieben Wochen seitwärts verlief, sowie der starke US-Dollar sein.

Aufgrund des physischen Überangebots verliert ein potenzieller zyklischer Anstieg Woche um Woche an Potenzial. Vor zwei Monaten hatte Platin noch eine sehr gute Chance nach einem Trendbruch bis auf 1.000$ je Feinunze anzusteigen. Nachdem der Goldpreis jedoch nach seinem Trendbruch nicht abheben konnte, sondern unter Manipulation seitwärts lief, haben sich die Bullen im Platin gegen ein physisches Überangebot schon etwas verausgabt. Ein schnellerer Anstieg des Goldpreises hätte auch einen schnelleren Anstieg von Platin mit sich gezogen und mehr Potenzial nach oben freigesetzt.

Da Gold nun aber so lange nicht vom Fleck kam, hat ein kurzfristiger Anstieg bis 1.000$ kein gutes Chance/Risiko-Verhältnis (CRV) mehr. Ein Anstieg bis 900$ ist jedoch noch sehr wahrscheinlich im Rahmen eines Anstiegs des Goldpreises bis auf 1.280$. Sobald Platin den Widerstand bei 845$ hinter sich lässt, wird der Preis bis zum nächsten Widerstand bei 900$ bzw. der 200-Tagelinie bei 890$ ansteigen können.

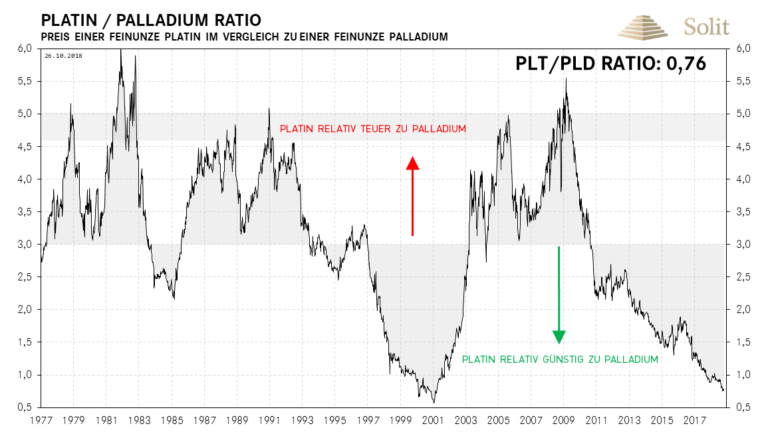

Langfristig hat Platin die besten Chancen

Kurzfristig scheint Platin das geringste Anstiegspotenzial zu haben, doch langfristig hat es womöglich diametral gegensätzlich die besten Chancen für einen Anstieg. Das Ratio von Platin zu Palladium ist auf ein historisch niedriges Niveau von 0,76 gefallen. In der Historie verkehrte sich die Angebots- und Nachfragesituation immer wieder zyklisch und bot gerade hier im Platin die besten Chancen. Wer beispielsweise zur Jahrtausendwende auf Platin gesetzt hatte anstatt auf Palladium, konnte zehnmal mehr Gewinn machen, als mit Palladium. Diese Chance scheint es wieder zu geben. Platin wird hauptsächlich in Südafrika produziert, wo sich die Volkswirtschaft längst im Niedergang unter dem zunehmend rassistisch sozialistischen Regime befindet. Ausfälle des Stromnetzes häufen sich und ohne Strom kann kein Platin gefördert werden. Es könnte sogar sein, dass die Platinproduktion in Südafrika in den kommenden zehn Jahren größtenteils zum Erliegen kommen wird, sollte Südafrika den Weg Simbabwes gehen. Der Platinpreis könnte dann förmlich explodieren, weshalb die Chancen auf Sicht der nächsten Jahre sehr hoch und das Risiko sehr niedrig zu sein scheint.

Auch im Verhältnis zum Goldpreis notiert Platin auf einem historischen Tief, was antizyklische Käufe für strategisch und langfristig orientierte Investoren jetzt sehr interessant macht. Langfristig scheint Platin die besten Chancen zu haben, weshalb man gerade jetzt in einem gut diversifizierten Edelmetalldepot besonders auf Platin setzen sollte.

Chartanalyse zu Platin in Euro

Platin in Euro steht unmittelbar davor den langfristigen Abwärtstrend zu überwinden. Im Tief hatte sich Platin seit dem Hoch Mitte 2016 fast halbiert im Preis. Insbesondere aufgrund des bisher und weiterhin schwachen Euros wird Platin in Euro sich natürlich besser entwickeln. Sobald es dem Platin gelingt den langfristigen Abwärtstrend zu überwinden, könnte dies den Zeitpunkt einer langfristigen strategischen Trendwende am Platinmarkt signalisieren. Über dem Abwärtstrend gibt es ein Kaufsignal, das man nicht verpassen sollte.