Vetternwirtschaft: EZB finanziert Unternehmen direkt!

Viele Mitglieder des europäischen Parlamentes haben die EZB für ihren Mangel an Transparenz zu ihren Machenschaften rund um das Ankaufprogramm für Unternehmensanleihen kritisiert. Man vermutet eine Bevorzugung einiger Unternehmen gegenüber anderen. Nun hat sich die EZB etwas gebeugt und zusätzliche Informationen zu ihrer 4,2 Billionen Euro schweren Bilanz veröffentlicht. Nach diesen Daten hält die EZB nun Unternehmensanleihen von 952 Unternehmen mit einem Wert von 93,7 Milliarden Euro. 24% dieser Anleihen haben die Bewertung "BB+" oder sind gar nicht bewertet. 12% der Unternehmensanleihen wurden zu einer negativen Rendite gekauft. Sehr interessant ist, dass die EZB 15% dieser Anleihen direkt bei den Unternehmen gekauft hat und nicht über den sekundären Markt, womit sie die Schulden einiger Unternehmen direkt finanziert und die Firmen so praktisch subventioniert hat.

Für uns Verfechter der Österreichischen Schule der Nationalökonomie ist diese Enthüllung keine Überraschung. Die EZB ist ein Instrument korrupter und der Glaube an einen fairen zum Wohl der Menschen agierenden Staat ist sehr naiv. Es dürfte wohl offensichtlich sein, dass Unternehmen, die Befürworter der freien Marktwirtschaft sind, nicht systemrelevant und auch nicht mit dem Establishment verbandelt sind, keinerlei finanzielle Erleichterung durch das Ankaufprogramm der EZB erfahren werden. Wie in der Politik üblich, dürfte die Auswahl jener Unternehmen, die man subventioniert, durch Vetternwirtschaft und Lobbyismus geprägt sein, was beides Auswüchse eines starken Staates sind.

Diese gezielte Subventionierung einiger Unternehmen mit aus dem Nichts geschaffenen Geld hat eine lange Tradition bis in die Anfänge des fraktionellen Bankwesens. Indem Unternehmen, die den Banken selbst oder deren Freundeskreis gehören mit billigen Krediten versorgt werden, während man der Konkurrenz Kredite verwehrt, ist es möglich, Unternehmen zu benachteiligen und so langfristig zu zerschlagen oder zu übernehmen und so ganze Branchen an sich zu reißen. Diese gezielte Verzerrung des Marktes ist für die Banken und deren Profiteure womöglich noch profitabler als die Schöpfung von neuem Geld aus dem Nichts an sich. In einer freien Marktwirtschaft mit freiem Geld wären diese Auswüchse undenkbar. Nur die Kombination eines durch einen starken Staat privilegierten Bankensystems in Verbindung mit einem staatlichen Geldmonopol, was beides sozialistische Auswüchse sind, sind diese Verzerrungen überhaupt erst möglich. Nebst staatlichen Eintrittsbarrieren trägt dies klar zu der Entstehung von Monopolen oder Oligopolen bei und ist womöglich die Hauptursache hierfür.

In einer Welt ohne starken Staat wäre die Sache hingegen ganz anders. Banken, die Kredite aus dem Nichts schöpfen, würden wegen Betruges angeklagt, verurteilt und aus dem Geschäft gedrängt. Das Eigentum an einer Sache lässt sich in einer Privatrechtsgesellschaft eben nicht an mehrere Personen übertragen, ohne dass Eigentumsrechte verletzt werden. Selbst unter der Annahme, dass Staaten auch wie heute die Banken privilegieren und hier Recht beugen würden, wäre die Macht der Banken in einem freien Währungswettbewerb dennoch begrenzt und deutlich geringer als heute. Letztlich sind der starke Staat, der außer Kontrolle geraten ist und die Privilegien, die dieser vergibt, die Ursache für das Geldmonopol, Kreditbetrug, Lobbyismus, unbegrenzte Verschuldung, Marktverzerrungen, konjunkturinduzierte Wirtschaftskrisen und Massenarbeitslosigkeit.

Mehr Freiheit und weniger Staat ist daher die Lösung für diese Probleme. Mit dem Besitz von Gold und Silber ist es möglich aus dem System auszusteigen und sich ein Stück unangreifbar gegen die willkürlichen Auswüchse und Raubzüge zu machen. Die politische Europäische Union hat starke strukturelle Probleme und ist nur durch einen starken Staat aufrechtzuerhalten. Dafür werden Unsummen an Geld benötigt, die nur durch den Kreditbetrug der Banken und der Druckerpresse der Notenbanken auf Kosten der Steuerzahler finanziert werden kann. Die staatlichen Währungen werde daher weiter abwerten und alle anderen Assetklassen in Verhältnis zu diesen Papierwährungen im Preis ansteigen. Die politische EU und die Regierungen ihrer Mitgliedsländer werden von Tag zu Tag größer, invasiver und aggressiver, weshalb es jetzt höchste Zeit ist sich eine Versicherung in Form von Gold und Silber aufzubauen. Jede Woche schließt sich das Fenster zur Vorsorge ein bisschen mehr. Der Euro wertet ab, die Edelmetallpreise steigen, die Grenzen zur Geldwäsche und somit die Möglichkeit zum anonymen Kauf sinken, die Überwachung nimmt zu und Abschaffung von Bargeld schreitet voran, während die Steuern und die hausgemachten Probleme immer weiter anwachsen.

Gold formiert sich zum Sturm

Nach der hawkishen Zinsanhebung in den USA in der vergangenen Woche zeigen sich Gold und Silber bisher wenig beeindruckt und gaben nur wenig nach. In den letzten Handelstagen konnten signifikante Unterstützungen sogar verteidigt werden. Während der Silberpreis die Jahresgewinne bereits wieder abgeben musste, hält sich der Goldpreis stark und kann insbesondere in US-Dollar noch ein deutliches Plus aufweisen, das zum Teil auf den schwachen Dollar der vergangenen Monate zurückzuführen ist. Der um die unausweichliche Krise wissenden Gold- und Silberbug sieht diesem erneuten Rückgang mit einem freudigen Grinsen zu. Staatliche Manipulation, gefälschte Statistiken und Schönwettergerede seitens der Politik haben dafür gesorgt, dass sich die Masse der Spekulanten im Aktienmarkt tummelt und an einen neuen Wirtschaftsaufschwung glaubt. Dadurch erhalten wir die Chance noch einmal sehr günstig weitere Edelmetalle hinzuzukaufen. Die Notenbanken spielen uns Goldbugs so ungewollt in die Hände.

Gold seit Jahresbeginn immer noch deutlich im Plus!

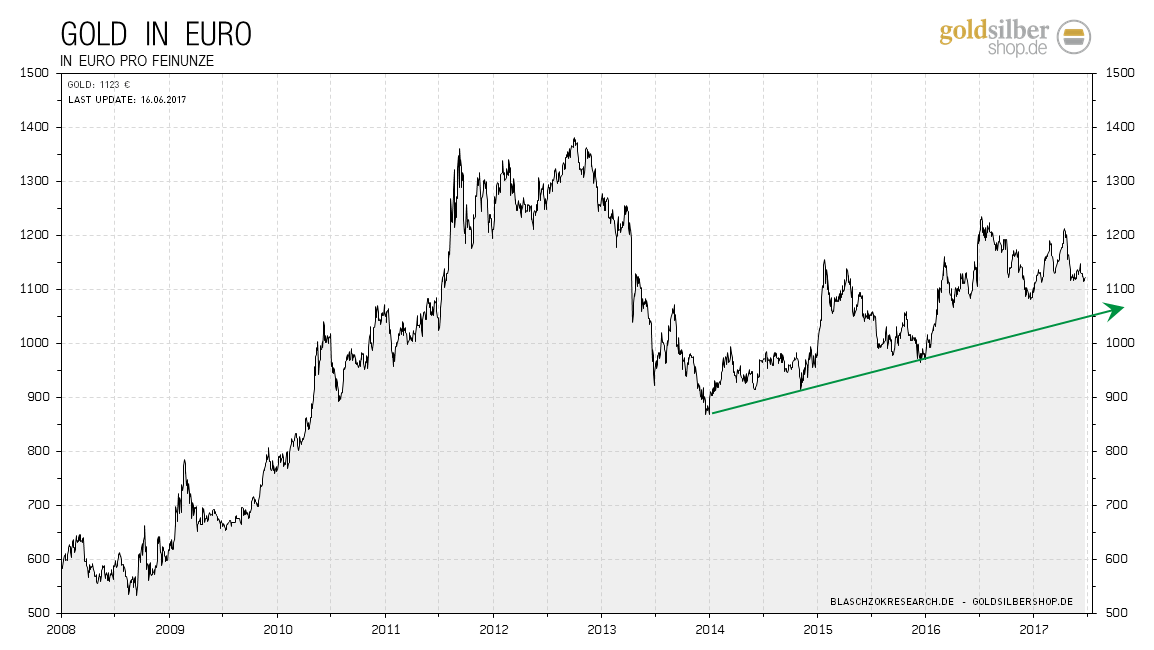

Seit dreieinhalb Jahren steigt der Goldpreis in Euro bereits wieder und die Öffentlichkeit hat es nicht mitbekommen. Insbesondere aufgrund der unverantwortlich expansiven Geldpolitik der EZB ist der Goldpreis in Euro besonders stark. Da die EZB bereits angekündigt hat die Zinsen bis Ende 2018 auf ihrem aktuell niedrigen Niveau zu belassen und die Druckerpresse wenn nötig weiterlaufen zu lassen, wird dieser Trend Bestand haben. Es ist möglich, dass der Preis für Gold in den kommenden Wochen zurück auf ca. 1080€ je Feinunze fallen wird, um so den langfristigen Aufwärtstrend zu testen. Auf diesem Niveau dürfte es viele Käufer geben und wir sind sehr zuversichtlich, dass der langfristige Aufwärtstrend halten wird. Nach einem Test des Aufwärtstrends dürfte es vielleicht mit einem langsamen Wechsel in der europäischen Geldpolitik wieder weiter nach oben gehen und der Goldpreis im Verlauf des kommenden Jahres an den Allzeithochs kratzen.

Der Aufwärtstrend im Gold befindet sich im vierten Jahr

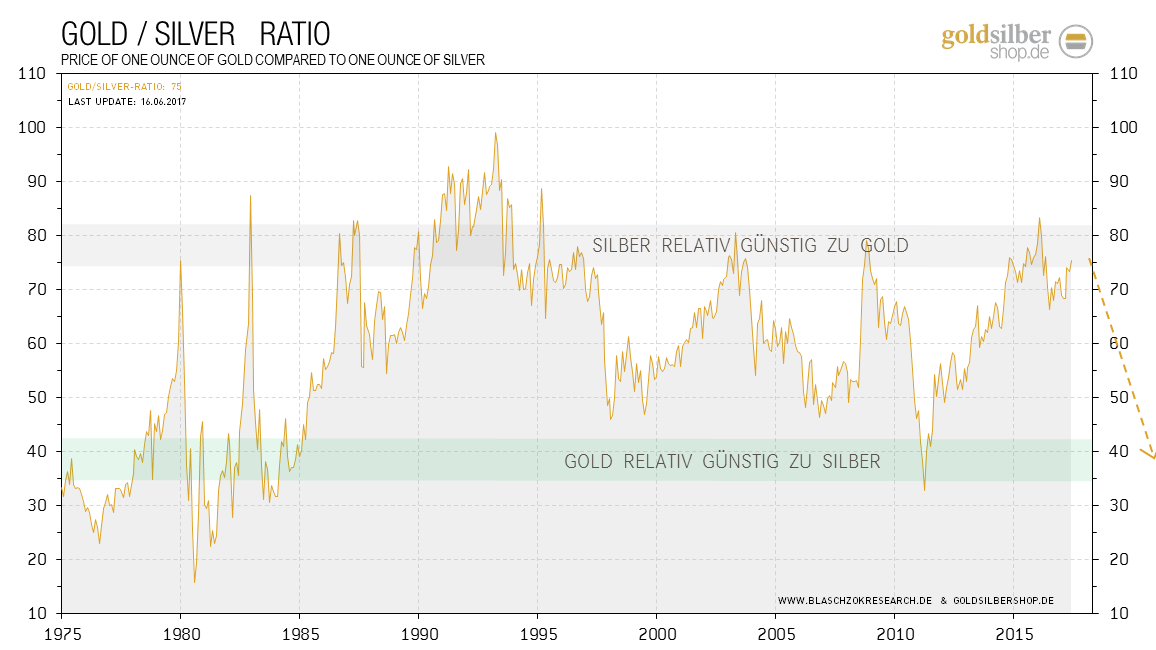

Da Silber auch ein Industriemetall ist und erst später im Bullenmarkt vermehrte Nachfrage erfährt, ist der Preis aufgrund der weltweiten Konjunkturflaute und der frühen Phase des neuen Bullenmarktes noch relativ schwach. Silber hat jedoch langfristig einen deutlichen Hebel gegenüber dem Goldpreis. Aktuell notiert das Gold/Silber Ratio bei 75, womit Silber historisch extrem unterbewertet zum Gold ist. Am Ende des neuen Bullenmarktes der Edelmetalle wird es wahrscheinlich ein Ratio von 15 zum Gold haben und bis dahin etwas dreimal so stark angestiegen sein. Langfristig sollte man daher aktuell Silber in einem Edelmetalldepot deutlich übergewichten. "Kaufe billig und verkaufe Hoch!" Das Smart Money nutzt die günstigen Preise bereits zum Einstieg, während die Kleinanleger wohl wieder erst kaufen werden, wenn Silber bei 50$ oder gar 100$ notieren wird, was dann viel zu spät sein wird. Man muss kaufen, wenn sich niemand für eine Assetklasse interessiert und diese unterbewertet ist, wie aktuell das Silber!

Silber ist sehr günstig im Vergleich zum Gold!

TECHNISCHE ANALYSE ZU GOLD

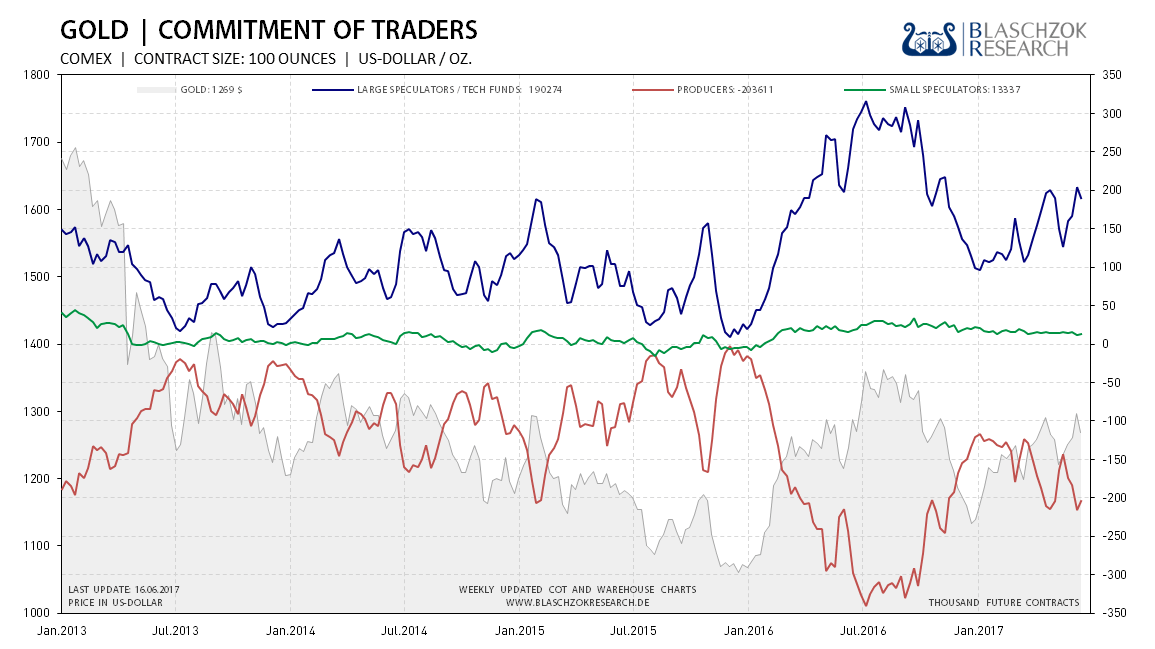

Die wöchentlich von der US-Terminmarktaufsicht "CFTC" veröffentlichten Daten für Gold zeigen ein langfristig neutrales Bild. Kurzfristig zeigte sich etwas Schwäche und an dem Abwärtstrend konnten wir große Verkäufe der großen Händler beobachten, was zumindest ein Hinweis auf ein mögliches Drücken des Goldpreises im Vorfeld der US-Zinsanhebung spricht. Die Daten lassen Spielraum für fallende sowie für steigende Preise.

Positionierung der spekulativen Anleger (Commitment of Traders)

Der Terminmarkt für Gold ist neutral bis leicht bärisch

Weitere CoT-Charts zu insgesamt 26 Futures finden Sie wöchentlich aktualisiert auf http://www.blaschzokresearch.de/research/cot-daten/

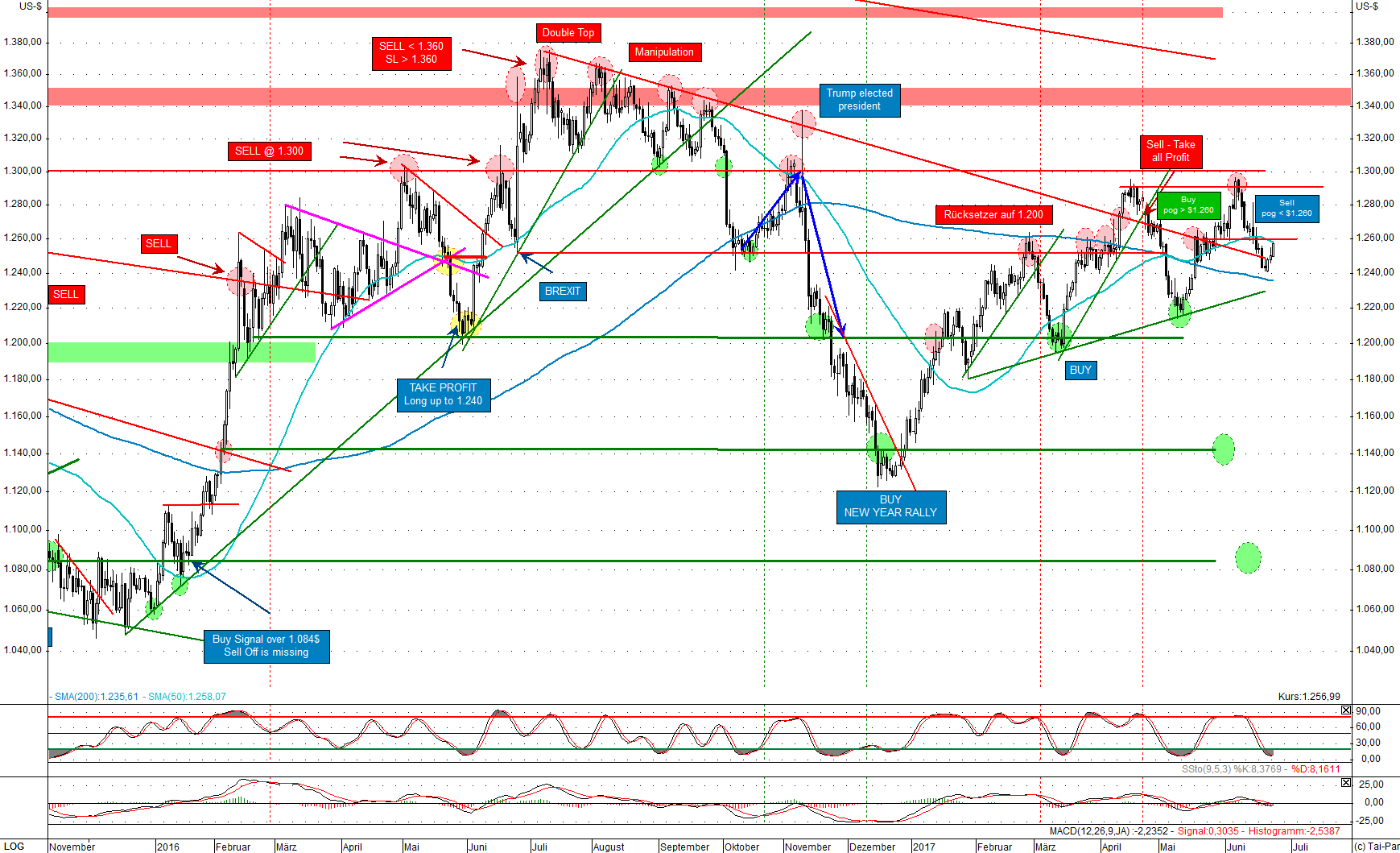

GOLD IN US-DOLLAR

Der Goldpreis fiel unter das Ausbruchsniveau des Abwärtstrends bei 1.260$, wo viele Bullen erst einmal die Reißleine zogen und spekulative Positionen glattstellen mussten. Charttechnisch gesehen, ist der gescheiterte Ausbruch aus dem Abwärtstrend ein kurzfristig bärisches Indiz. Es ist möglich, dass der Goldpreis kurzfristig noch etwas nachgibt, bevor dieser wieder ansteigen und das Vorjahreshoch erreichen kann.

Der Abwärtstrend ist weiterhin stark umkämpft

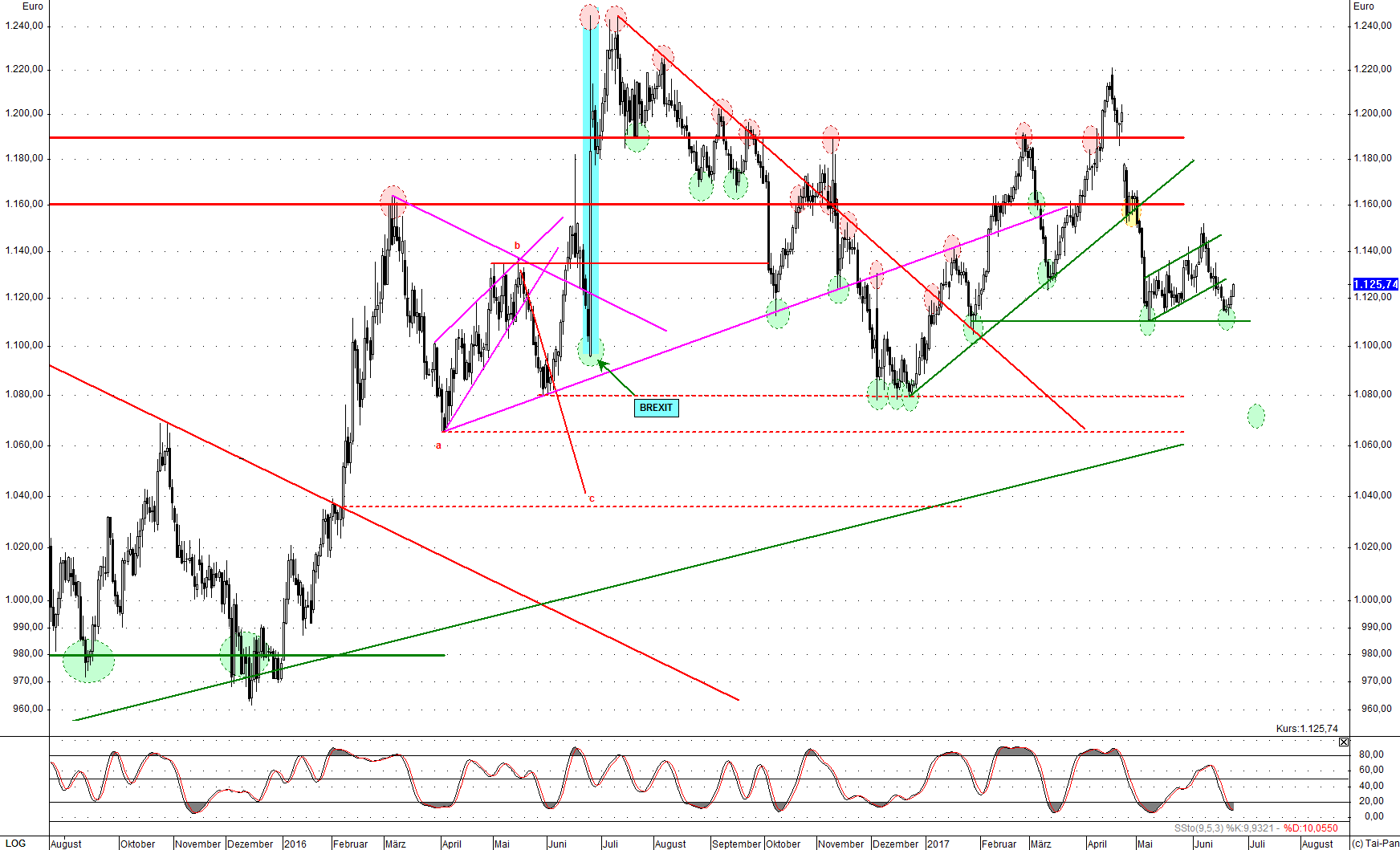

GOLD IN EURO

In diesem Chart auf Eurobasis fiel der Goldpreis aus einer Flaggenformation, was eine Fortsetzungsformation ist. Unter der Annahme eines nun wieder schwächeren Euros zum Dollar wäre ein letzter finaler Rücksetzer um 40€ bis auf den langfristigen Aufwärtstrend bei 1.080€ möglich. Sollte der Preis jedoch zurück in die vorherige Flaggenformation ansteigen, so wäre dies sehr bullisch und ein Zeichen für relative Stärke. Dann könnte ein letzter Rücksetzer ausfallen und der Goldpreis in Euro gleich weiter ansteigen. Mittel- und langfristig sind wir aufgrund der expansiven Geldpolitik für Gold in Euro besonders bullisch. Sollte der Goldpreis bis auf den langfristigen Aufwärtstrend bei 1.080€ zurückfallen, so sollte man dieses günstige Preisniveau für antizyklische Käufe nutzen, denn von dort aus scheint ein neuer mittelfristiger starker Anstieg gut möglich zu sein.

Ein Test des langfristigen Aufwärtstrends ist möglich