Draghis »heißer« Tipp

Ihre Spareinlagen bringen keine Zinseinkünfte mehr? Kein Problem, meinte kein Geringerer als der EZB-Chef Mario Draghi in Richtung seiner deutschen Kritiker, soll doch nach dessen jüngster Aussage der Realzins (Verzinsung minus Inflation) "heute höher als im Durchschnitt der 1990er Jahre" liegen?! Neben dieser glatten Zins-Lüge hatte der EZB-Chef für die Deutschen aber auch noch einen »heißen«" Tipp auf Lager. Nicht etwa in der EZB-Nullzinspolitik wäre die Schuld für die Renditelosigkeit der deutschen Sparer zu suchen, sondern in deren fehlenden Risikobereitschaft, denn schließlich haben es die Investoren laut Draghi doch "mit ihren Anlageentscheidungen selbst in der Hand, wie hoch ihre Erträge ausfallen – auch in Zeiten niedriger Zinsen."

Dass an den Finanzmärkten Erträge weder garantiert, noch selbst bestimmt werden können, sollte auch der einstige Goldman-Sachs-Banker wissen, doch welche Alternativen würden sich nun den Anlegern bieten, die sich angesichts der weit über das Jahr 2017 hinausgehenden EZB-Nullzinsankündigung überlegen, ihre Ersparnisse nicht länger zu absurden Null- oder Negativzinsen an einen völlig maroden europäischen Bankensektor zu verleihen und so einem latenten »bail in«-Verlust-Risiko auszusetzen?

Auch an den Anleihemärkten müssen die Renditen inzwischen ebenfalls mit der Lupe gesucht werden, haben doch die Notenbanken mit ihren exzessiven Manipulationen via Zins- und »QE«-Planwirtschaft dafür gesorgt, dass die Zinsen nicht nur auf den niedrigsten Stand seit 5.000 Jahren gefallen sind, sondern der Investor sogar bei rund 45 % aller europäischen Staatsanleihen per Negativrendite zur Kasse gebeten wird. Obendrein sind die Risiken ohne Ertragschancen an den Anleihemärkten noch ausgeprägter, denn sollten die Zinsen einmal steigen, etwa weil die Anleger Zahlungsausfälle fürchten oder es der Gelddrucker-Kolonne gelingt, der Inflation ankündigungsgemäß (!) »Flügel zu verleihen«, dann drohen hier erhebliche Verluste. So würde der Kursverlust einer aktuell zu Null Prozent verzinsten 10-jährigen Anleihe bei einem Zinsanstieg auf lediglich 2 % rund 20 % betragen, weshalb man diese »Party der Pleitiers« besser verlassen sollte, solange dazu noch Zeit ist. Auch die zu Publikumslieblingen avancierten, vereinzelt ebenfalls schon negativ rentierenden Unternehmensanleihen sind nur noch mit größter Vorsicht zu genießen. Schließlich muss man im Falle einer Trendwende angesichts der bereits bestehenden und immer weiter zunehmenden Illiquidität in vielen Segmenten dieses Marktes zusätzlich damit rechnen, noch nicht einmal mehr seine Verluste selbst bestimmen zu können, wie die plötzliche Schließung einiger US-High Yield-Fonds zu Jahresanfang schon gezeigt hat.

Zwar genießen Aktien angesichts des Zinsumfeldes den Ruf der Alternativlosigkeit, doch haben die teilweise heftigen Korrekturen im ersten Quartal bereits deutlich gezeigt, dass es naiv ist, nur deshalb auch an risikolose Aktienrenditen zu glauben. Denn trotz einer inzwischen 8-jährigen Konjunktur-Permanentstimulierung durch Notenbanken und Politik ist der versprochene selbsttragende Aufschwung weiter entfernt denn je, so dass sich die Unternehmensgewinne vielerorts wieder deutlich abschwächen (USA: -8 % im ersten Quartal). Da sich zudem die aktuellen Bewertungen der Unternehmen im historischen Vergleich als sehr ambitioniert erweisen und deren noch hohen Gewinnmargen nur zyklischer Natur sind, sollte man die enormen Risiken an den Aktienmärkten nicht unterschätzen.

Mag dieses »Sachwert-Investoren« in Erwartung immer weiterer Notenbank-Interventionen und steigender Bewertungen nicht sonderlich abschrecken, so sollte es spätestens der Verschuldungsrausch vieler Unternehmen tun. Um ihre Gewinne durch Aktienrückkäufe aufzuhübschen bzw. ihre Investoren trotz rückläufigen Cash-Flows mit hohen Dividendenzahlungen bei Laune zu halten, verschulden sich beispielsweise die bereits rekordhoch verschuldeten US-Unternehmen munter weiter, was deutlich zeigt, dass da, wo Sachwert drauf steht, nicht zwingend auch ein Sachwert drin sein muss.

Wenn aber die Notenbanken offensichtlich völlig außer Rand und Band geraten sind, Anleihe- und Aktienmärkte, aber auch große Teile der Immobilienmärkte im Blasenmodus operieren, dann ist es mehr als nur Zeit, sich grundlegende Gedanken über Edelmetallinvestments zu machen. Denn am Ende, so schon der einstige Fed-Chef Greenspan, werden "alle Blasen platzen – alle!"

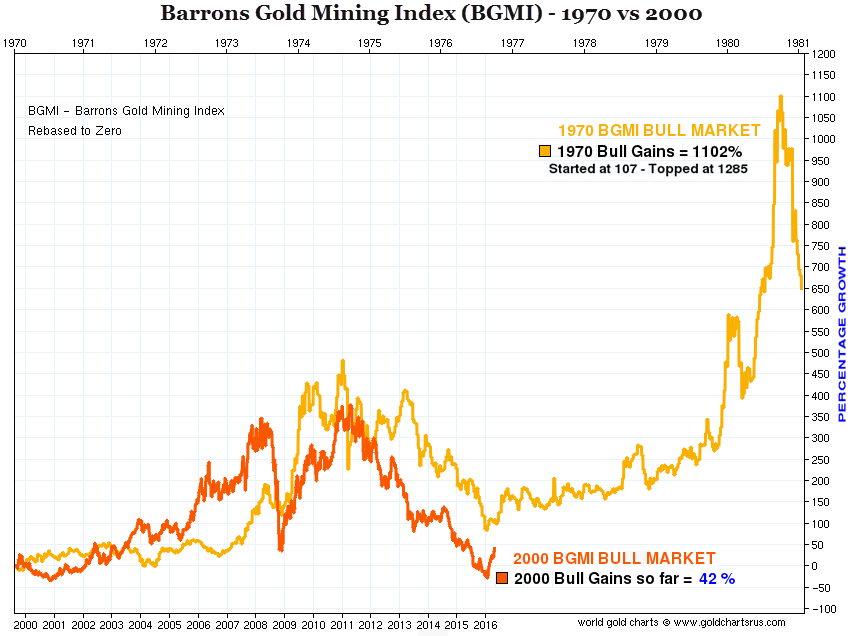

Seit Jahresbeginn performen die schuldenfreien, weder Strafzinsen kostenden noch Inflation oder platzende Finanz- und Vertrauensblasen fürchten müssenden Geldmetalle Gold und Silber den Gesamtmarkt bereits deutlich aus, was angesichts des immer sichtbarer werdenden Scheiterns der fatalen Rettungspolitik mit der Druckerpresse am Ende nur eine logische Konsequenz bzw. Frage der Zeit sein konnte. So melden nicht nur die Münzprägestätten weltweit weiterhin konstant hohe physische Käufe durch Privatinvestoren, auch entdeckten die institutionellen Anleger die Gold- und Silber-ETFs dieser Welt wieder, und zwar in einer Dimension, wie zuletzt im Krisenjahr 2008! Seit dem Januar-Kurstief erholt sich aber auch der gesamte Edelmetallminensektor mit einer beeindruckenden Geschwindigkeit, was insgesamt den Beginn eines neuen Gold- und Silberbullenmarktes vermuten lässt.

Sollte dieser nur ähnlich wie die letzten fünf Goldbullenmärkte zwischen 1970 und 2011, die im Schnitt 385 %, in der Spitze sogar 721 % an Kurszuwächsen mit sich brachten und durchschnittlich 63 Monate andauerten, verlaufen, dann lässt sich erahnen, wohin die Reise nicht nur für Gold, sondern insbesondere auch für die inzwischen gut aufgestellten Minenaktien letztlich gehen kann.