EZB entwertet das Geld und die Ersparnisse der Europäer

Der Zinsentscheid der Europäischen Zentralbank sorgte am Donnerstag Nachmittag für eine Achterbahnfahrt am Devisenmarkt, zu dem auch Gold, die älteste Währung der Welt, gehört. Zum einen sorgte die Meldung, dass der Leitzins von 0,05% auf 0% sowie der Einlagenzins für Banken von -0,3% auf -0,4% gesenkt werden, während gleichzeitig das monatliche Ankaufsvolumen an Staats- und Unternehmensanleihen von 60 Mrd. Euro auf 80 Mrd. Euro angehoben wird, für eine zu erwartende Schwäche des Euros. Der Euro fiel im ersten Moment auch um 1,5 US-Cent, doch als EZB-Chef Mario Draghi auf der nachfolgenden Pressekonferenz bekanntgab, dass er nicht weiter die Zinsen senken wolle, weil es für das Bankensystem zu gefährlich sei, jedoch die Zinsen für längere Zeit auf diesem Niveau belassen will, wurden scheinbar die Erwartungen der Märkte enttäuscht, denn eine Stunde später setzte der Euro plötzlich zum Spurt an und gewann am Nachmittag plötzlich wieder 4 US-Cent zum US-Dollar hinzu. Der Euro fiel also erst von 1,10$ auf 1,08$, nur um später wieder auf 1,12$ anzusteigen.

Der Short-Squeeze der Bären im Euro sorgte dafür, dass der Goldpreis in Euro unverändert zum Vortag aus dem Handel ging, während man zum Handelsschluss für Gold in US-Dollar rund 30$ mehr zahlen musste als noch am Vortag und der Preis mit 1.284$ den höchsten Stand seit einem Jahr erreichte. Natürlich ist es unsinnig, dass der Euro steigt, wenn die Europäische Zentralbank diesen durch das unerlässliche Drucken von Papiergeld aus dem Nichts sukzessive entwertet und zwangsläufig alle Vermögensklassen gegen den Euro ansteigen müssen. Deshalb und weil die Terminmarktdaten für den Euro genau diese fundamentale Schwäche wiederspiegeln, reicht eine unverändert passive Geldpolitik in den USA aus, damit der Euro auf Sicht die Parität zum US-Dollar erreicht. Sollte es zusätzlich noch weitere Andeutungen seitens der US-Notenbank FED zu ihrem Zinsentscheid am kommenden Mittwoch geben, wäre die Parität des Euros zum US-Dollar so gut wie sicher.

Die Terminmarktdaten für den Euro zeigen eine deutliche fundamentale Schwäche und indizieren einen weiterhin fallenden Euro zum US-Dollar

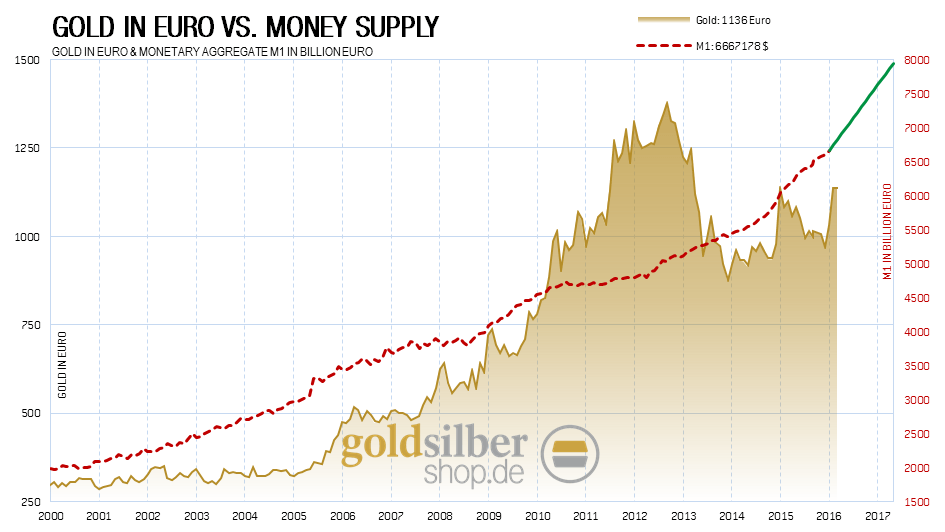

Im folgenden Chart sehen Sie die langfristige Entwicklung der Geldmenge M1 in Europa (rote Linie) im Vergleich zu dem Preisverlauf von Gold in Euro (goldene Linie). Langfristig zeigt sich eine extrem hohe positive Korrelation zwischen der umlaufenden Geldmenge, der Inflation und dem Anstieg des Goldpreises. Je weniger ein Euro wert wird, weil mehr von diesem gedruckt wird, desto mehr Euros müssen aufgewendet werden, um eine Feinunze Gold zu erstehen. Gold kann eben nicht einfach gedruckt werden, sondern muss in einem aufwendigen und teuren Prozess aus der Erde geholt werden, wodurch sich der intrinsische Wert einer Feinunze Gold zum Teil begründen lässt. Weiterhin zeigt der Chart eine Projektion der Geldmengenausweitung von monatlich 80 Mrd. Euro frischem zusätzlichen Geld im nächsten Jahr. Der Goldpreis muss zwangsläufig der Entwicklung folgen und wird weiter mindestens im Gleichlauf mit der Geldmenge ansteigen.

Insbesondere in Zeiten, in denen man keine Zinsen auf Sparbuch-Einlagen erhält und eine Anlage in Staatsanleihen negativ rentiert, während gleichzeitig die realen Konsumentenpreise zwar inoffiziell aber merklich an der Supermarktkasse steigen, ist der sichere Hafen Gold eine Pflicht für jeden, der verantwortungsbewusst seinen Wohlstand und seine Zukunft absichern will. Selbst das Handelsblatt titelte zu der Geldpolitik der EZB, dass es sich hierbei um die "größte Vermögensumverteilung im Europa der Nachkriegsgeschichte handelt." Das Handelsblatt trifft damit den Kern der Problematik, denn Deflationsgefahr sowie Konjunkturpolitik sind nicht wirklich die Hintergründe dieser Maßnahmen, sondern es wird schlichtweg eine Umverteilung von Vermögen von den Menschen hin zu den Banken und dem Staat durchgeführt. Gold und Silber bieten als eine der ganz wenigen Vermögensklassen Schutz vor den Gefahren der nächsten Jahre.

TECHNISCHE ANALYSE ZU SILBER

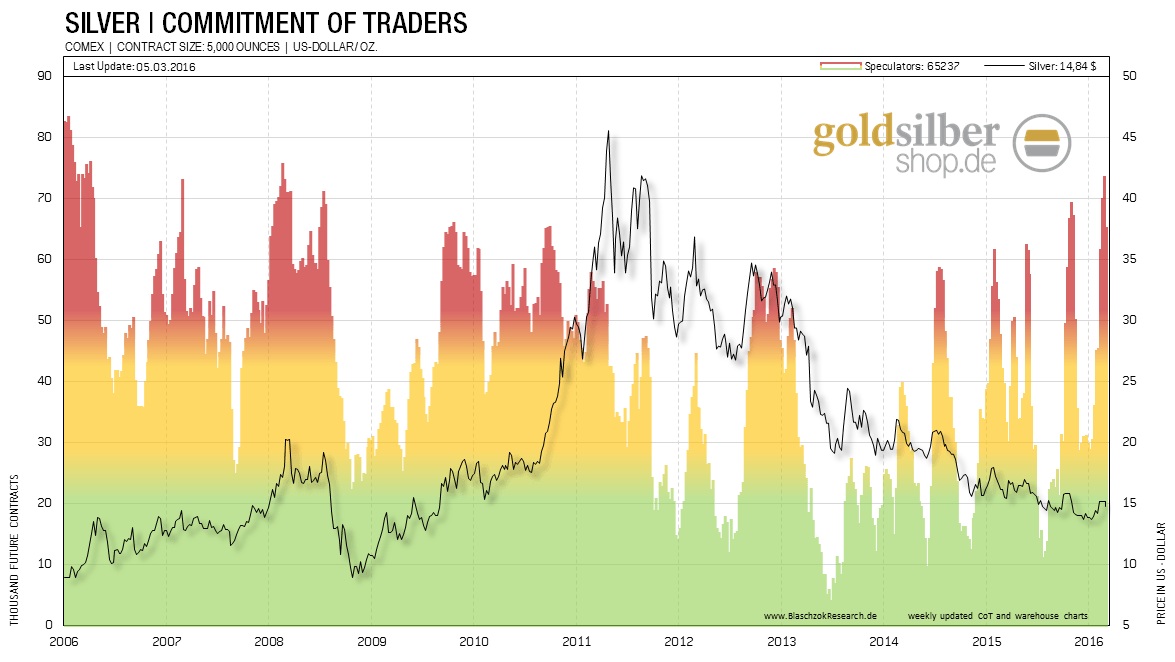

Die wöchentlich von der US-Börsenaufsicht "CFTC" veröffentlichten Terminmarktdaten für Silber zeigen, warum Silber bisher noch nicht so stark steigen konnte wie das Gold. Die fehlende physische Investmentnachfrage seitens der großen Adressen konnte in dieser frühen Phase eines womöglich neuen Bullenmarktes noch nicht das gleiche Preisfeuerwerk wie beim Gold verursachen. Die Daten zeigen klar, dass der Anstieg im Silber bisher von den Spekulanten und praktisch gar nicht von physischer Nachfrage getrieben wurden. Diesbezüglich wird sich das Blatt in der Zukunft drehen, sobald große Fonds auch Silber mit in das Depot nehmen, wodurch der enge Silbermarkt dann viel stärker profitieren können wird.

Positionierung der spekulativen Anleger (Commitment of Traders)

Der Preisanstieg im Silber wurde primär durch Spekulanten getrieben

SILBER IN US-DOLLAR

Silber in US-Dollar konnte einen mittelfristigen Abwärtstrend überwinden und damit ein erstes positives Signal für eine baldige Trendumkehr liefern. Sobald sich die Spekulation am Terminmarkt bereinigt hat, sollte man wieder zuschlagen und auf steigende Preise setzen.

Silber in US-Dollar konnte die 200-Tagelinie und einen Abwärtstrend hinter sich lassen.

SILBER IN EURO

Auf Eurobasis zeigt sich der Silberpreis bereits seit zwei Jahren stark in einer engen Handelsspanne zwischen 15,50€ und 16€ je Feinunze. Aufgrund der weiterhin unverantwortlich lockeren Geldpolitik seitens der EZB ist nicht mehr mit Rücksetzern zu rechnen. Wer Glück hat, bekommt die Unze vielleicht noch einmal einen Euro günstiger, doch auf mittelfristige Sicht der nächsten Monate sehen wir den Silberpreis bis Ende des Jahres die Widerstandsmarke von 16€ deutlich überwinden und zu einem Anstieg darüber hinaus ansetzen.

Silber in Euro bildet bereits seit zwei Jahren einen Boden aus und aufgrund der Geldpolitik ist damit zu rechnen, dass Silber bald aus der Lethargie erwachen und wieder deutlich ansteigen wird.

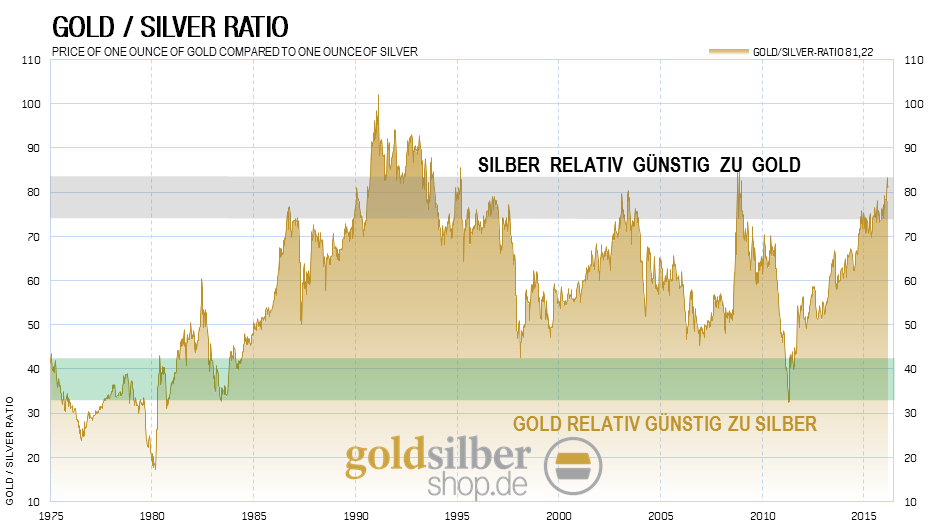

Besonders im Verhältnis von Gold zeigt sich, dass Silber extrem günstig ist und der taktische Investor jetzt Silber in seinem Portfolio übergewichten sollte. Das Gold/Silber-Ratio notiert aktuell bei 82, während wir langfristig ein Ratio von ca. 20 erwarten. Wenn dies einträfe, so würde der Silberpreis langfristig viermal so stark steigen wie der Goldpreis, was ein Investment in Silber langfristig noch viel interessanter macht.

Silber ist im Verhältnis zu Gold aktuell extrem günstig