Goldnachfrage zieht deutlich an

In dieser Woche wurden die Märkte durch gleich mehrere US-Notenbanker nach unten geredet, die Hinweise auf eine baldige Zinsanhebung in den USA gaben. James Bullard prophezeite bei einer stärkeren Wirtschaftsentwicklung eine schnellere Zinsanhebung und Jeffrey Lacker wies darauf hin, dass nach einem ersten Zinsschritt weitere Anhebungen wohl eher langsam folgen würden. William Dudley, Präsident der Notenbank in New York, merkte an, dass die Bedingungen für eine Normalisierung der Geldpolitik bald erfüllt sein dürften. Die US-Notenbank war vermeintlich verblüfft, dass es in den vergangenen beiden Jahren nicht zu steigenden Preisen kam, obwohl man die Geldmenge vervierfachte.

Aus dem Blickwinkel der Österreichischen Schule der Nationalökonomie verwundert dies hingegen wenig, denn die Geschichte zeigt, dass der Transmissionsprozess von einer Geldmengenausweitung hin zu einem Anstieg der Preise nur im Goldstandard direkt und schnell wirkt. In meinem Vortrag auf der letztwöchigen Internationalen Edelmetall- und Rohstoffmesse in München zeigte ich auf, dass Geldmengenausweitungen in den USA der 30er Jahre mit einer relativ geringen Zeitverzögerung zu ähnlich starken Anstiegen der Konsumentenpreise führten. Die Ursache dafür, dass dieser direkte Zusammenhang heute nicht mehr besteht, liegt in dem fundamental unterschiedlichen Finanzsystem. Während in den 30er Jahren noch die Überreste des internationalen Goldstandards existierten und eine Unze Gold einen festen Umrechnungskurs zum US-Dollar hatte, leben wir heute in einem Kreditgeldsystem, in welchem die ungedeckte Papiergeldmenge ständig und sukzessive aus dem Nichts ausgeweitet wird. In diesem System sorgt die Ausweitung der realen Geldbasis nicht sofort für steigende Preise, sondern lediglich für eine allmähliche Aushöhlung des inneren Wertes einer Währung. Erst zum Zeitpunkt, wenn die Bevölkerung aufgrund der immer schneller und weiter eskalierenden staatlichen Gelddruckexzesse das Vertrauen in den Wert des ungedeckten Papiergeldes verliert, kommt es zu einem explosionsartigen Anstieg der Preise innerhalb kürzester Zeit. An diesem Punkt ist das Vertrauen in die Währung und somit ihres Wertes zumeist auch völlig zerstört. Die Geldmenge baut sich im sog. "Fiat-Geldsystem" also im Hintergrund auf und tritt erst sehr spät – dafür jedoch schlagartig in den Vordergrund, einhergehend mit einem Vertrauensverlust des Publikums in das staatliche System. Dann brechen die Dämme und die Inflation der Geldmenge wirkt auf die Konsumentenpreise mit exponentiellen Preissteigerungen. Wie schlimm die Währungs- und Wirtschaftskrise werden wird, hängt davon ab, wie viel Geld gedruckt bzw. digital erschaffen wird. Solange nämlich die Druckerpressen laufen, schwillt das Potenzial einer späteren Preissteigerung und somit die Dimension Wirtschafts- / Bereinigungskrise an.

Die Wahrscheinlichkeit für eine Zinsanhebung wird aktuell so hoch gehandelt wie noch nie für einen Dezember. Sollte es somit durch die FED zu einer kleinen Zinsanhebung kommen, so handelt es sich jedoch nur um ein taktisches Manöver. Das mit dieser Maßnahme verfolgte Ziel liegt darin, die Märkte zu beeinflussen sowie die Glaubwürdigkeit der FED wiederherzustellen und später – wenn die negativen ökonomischen Implikationen offenbar werden – von der Bevölkerung die Legitimation für ein neues QE-Programm zum Gelddrucken zu erhalten. Dieses Manöver kann also als Vorbau für einen Freifahrtsschein Seitens der Notenbank angesehen werden, denn nach einer Zinsanhebung wird die USA höchstwahrscheinlich binnen Monaten in eine Rezession abgleiten. Der US-Regierung und der privaten US-Notenbank sind diese Zusammenhänge sehr wohl bewusst, doch stellen sie sich nach außen unwissend, um die Menschen und die Märkte zu beruhigen. Man darf sich also nicht von dem Schönwettergerede der Politiker und Zentralbanker in die Irre führen lassen, sondern sollte sich auf eine drastische und schnelle Abwertung der Währungen in den kommenden Jahren vorbereiten.

Die ständigen Ankündigungen zu einer Zinsanhebung zeigen bereits ihre Wirkung, und wir stellten vor drei Wochen einen schwächeren Euro und einen stärkeren US-Dollar in Aussicht. Seitdem verlor der Euro auch 3 US-Cent auf 1,07 USD, womit dieser nicht mehr allzu weit von seinem Tief bei 1,05 USD entfernt ist. Wir halten es mittlerweile für gut möglich, dass der Euro die Parität zum US-Dollar zumindest kurzfristig erreichen und unterschreiten kann, wenn die US-Notenbank weiter Richtung Zinsanhebung tendiert und die europäische Zentralbank gleichzeitig weiterhin auf monetäre Lockerungen setzt, was die Edelmetallpreise in Euro deutlich stützen wird. Erst in dieser Woche sagte EZB-Chef Mario Draghi, dass Risiken für die Wirtschaftsentwicklung in Euroland "deutlich sichtbar" wären, was für weiteres Gelddrucken in Europa spricht und somit für steigende Edelmetallpreise – zumindest in Euro betrachtet – sorgen wird. Gold befindet sich in Euro weiterhin im Aufwärtstrend und wenn sich die Währungen entsprechend unseren Erwartungen entwickeln werden, so wird der Aufwärtstrend von Gold in Euro auch weiterhin Bestand haben.

Günstige Preise für Gold und Silber

Zuletzt hatten wir eine Korrektur an den Edelmetallmärkten prognostiziert und somit unseren Kunden die Chance ermöglicht, zu günstigeren Preisen Edelmetalle zu kaufen und sich so auf die kommende Währungs- und Wirtschaftskrise vorzubereiten. 100 US-Dollar fiel der Goldpreis und Silber um zwei US-Dollar seither, womit unsere konservativste Prognose für die Korrektur voll ins Schwarze traf. Weltweit werden die günstigen Preise bereits für verstärkte Käufe genutzt, denn spätestens mit den aktuellen politischen Entwicklungen wird klar, dass die eurpäischen Staaten keine rosige Zukunft mehr vor sich haben.

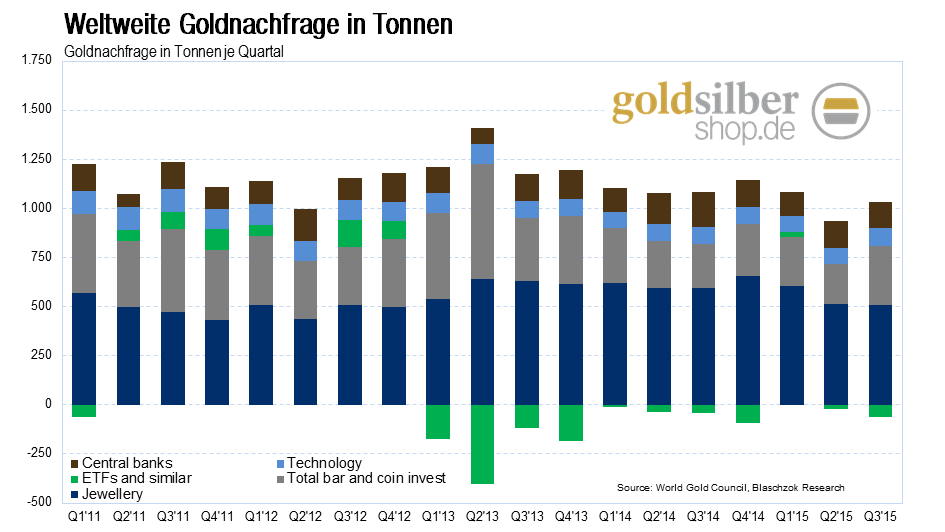

Dies zeigen auch die neuesten statistischen Erhebungen des World Gold Council, wonach die Goldnachfrage im dritten Quartal 2015 um sieben Prozent gegenüber dem Vorjahreszeitraum anstieg. Der primäre Grund für die stärkere Nachfrage soll dabei in dem aktuell günstigen Preis liegen, die zu einer weltweit um 26% erhöhten Investmentnachfrage nach Münzen und Barren geführt haben soll. Auch die Notenbanken waren wieder Nettokäufer und haben 13% mehr im Vergleich zum Vorjahr netto akkumuliert. Die geheimen Verkäufe der westlichen Notenbanken zur Drückung des Goldpreises sind nicht bekannt und in diesen Zahlen deshalb natürlich auch nicht berücksichtigt. Indien hatte alleine im dritten Quartal 192,5 Tonnen Gold erworben und China 137 Tonnen, womit diese beiden weiterhin die größten Abnehmer sind. Das World Gold Council sieht für das kommende Jahr wieder einen Anstieg der Preise.

Auch in den USA zog die physische Nachfrage nach Goldmünzen dramatisch an um mehr als das Doppelte im dritten Quartal 2015 auf 397.000 Unzen. Die Nachfrage war damit so hoch wie zu Zeiten der Finanzkrise im Jahr 2010/2011, als die Gold- und Silberkurse durch die Decke schossen.

Smarte Investoren und politische Insider, die wissen was in den nächsten Jahren bevorsteht, nutzen diese von den Regierungen subventioniert günstigen Preise, um sich einzudecken. In den USA nahm die Nachfrage nach Münzen und Barren sogar um 200% zu, obwohl die US-Notenbank von einer Zinsanhebung und einer angeblich nachhaltigen Normalisierung der Wirtschaft phantasiert, was die Menschen dort scheinbar ebenfalls nicht glauben.

TECHNISCHE ANALAYSE ZU SILBER

Die wöchentlich erscheinenden Terminmarktdaten für Silber waren zum Stichtag des 3. Novembers noch nicht bereinigt. Der CoT-Index stand immer noch bei 3 Punkten und die Spekulanten gingen mit 2 Tsd. Kontrakten short und verkauften, während der Preis deutlich um 64 US-Cent fiel. Heute Nacht erscheinen bereits die neuesten Daten seitens der US-Aufsichtsbehöre, die uns weitere wichtige Indizien für die kurzfristige Preisentwicklung liefern werden. Das Sentiment scheint immer noch zu gut zu sein.

Positionierung der spekulativen Anleger (Commitment of Traders)

Die Terminmarktdaten für Silber sind nicht bullisch

Silber im Tageschart

Unsere letzte Prognose für Silber war bärisch und wir glaubten nicht, dass Silber den Widerstand bei 16,20 USD hätte nehmen können. Jetzt ist Silber auf das letzte Zwischentief gefallen und gestern sahen wir ein Intradayreversal, was nebst anderer Faktoren dafür spricht, dass diese Unterstützung erst einmal halten wird, womit eine Erholung erst einmal möglich wäre.

Silber hat eine Unterstützung an dem letzten Tief erreicht

SILBER IN EURO

In Euro sieht der Silberpreis viel besser aus. Wir erwarten, dass der Silberpreis aufgrund der Schwäche des Euros weiterhin in seiner Handelsspanne zwischen 12,50 und 15,50 Euro verharren wird, in der er seit zwei Jahren seitwärts läuft. Damit ist die Unterseite klar und wir erwarten, dass Silber in den nächsten Quartalen dauerhaft über die 15,50 Euro je Feinunze ansteigen und einen neuen Aufwärtstrend etablieren wird. Anschließend dürfte Silber nicht mehr in die Handelsspanne zu diesen günstigen Preisen zurückkehren, weshalb man die aktuell günstigen Preise für den Auf- und Ausbau von physischen Beständen nutzen sollte.

Silber in Euro dürfte sich weiterhin gut entwickeln, da die Europäische Zentralbank weiterhin monatlich Geld druckt und plant dieses Programm auszuweiten.

Wir sind nach unseren Auswertungen davon überzeugt, dass Silber langfristig das größte Anstiegspotenzial hat und künftig aufgrund mannigfacher Vorteile stark nachgefragt werden wird. Silber sollte daher ein substanzieller Bestandteil eines guten physischen Edelmetalldepots sein.