Edelmetalle stiegen zum Wochenschluss

Marktkommentar von Markus Blaschzok, Chef-Analyst von www.goldsilbershop.de Die Edelmetalle, insbesondere Gold, setzten zum Wochenschluss noch einmal zu einer Rallye an. Die neuen US-Arbeitsmarktdaten fielen sehr schlecht aus, was indiziert, dass es auch im Dezember keine Zinsanhebung geben wird und möglicherweise das nächste amerikanische QE-Programm gar nicht mehr so weit entfernt liegt. Die Anleihen und Gold stiegen, während der US-Dollar 1,5 US-Cent verlor und die Kurse der Staatsanleihen nach oben schossen. Mit nur 142 Tsd. neuen Arbeitsplätzen scheint eine offiziell ausgewiesene Rezession in den USA nicht mehr all zu weit entfernt zu sein. Die Statistik für den August wurde von 173 Tsd. auf 136. Tsd. neue Stellen revidiert, während 236 Tsd. Jobs verloren gingen. Im Vorjahr wurden jeden Monat durchschnittlich noch 198 Tsd. Arbeitsplätze geschaffen und im Jahr 2013 waren es gar 260 Tsd. Die Partizipationsrate am Arbeitsmarkt fiel auf das Niveau von 1977 und die Amerikaner ohne Arbeit stiegen um 579 Tsd. auf ein Rekordniveau von 94,6 Millionen.

Sobald die Märkte merken, dass es anstatt einer Zinsanhebung in den USA zu neuen Anleihekaufprogrammen kommen wird, werden die Edelmetalle auch in US-Dollar ihre langfristige Trendwende vollziehen und einen neuen Bullenmarkt starten. In vielen anderen Währungen wurden die Tiefs längst gefunden und sobald die USA wieder dem Abwertungswettlauf beitreten, werden die Edelmetalle nicht nur inflationsbedingt, sondern auch aufgrund mehr Nachfrage steigen. Eine Trendwende am Goldmarkt scheint sehr nahe zu sein und der Boden sehr nah.

Immer noch hohe Manipulation im Edelmetallmarkt

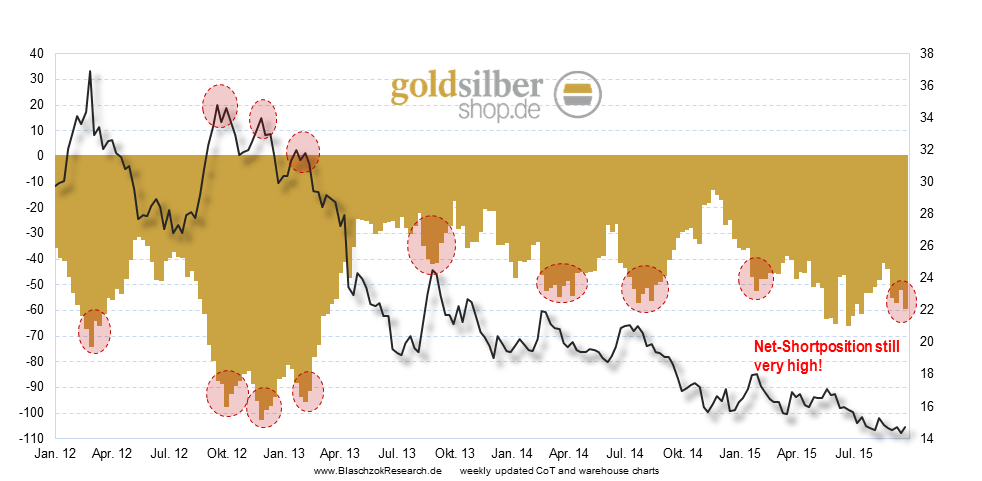

Was aktuell am Edelmetallmarkt passiert, ist im Vergleich zu den vergangenen drei Jahren sehr außergewöhnlich. Während Gold und Silber in den letzten drei Jahren recht volatil waren und dank der Manipulationen immer Handelsmöglichkeiten mit sehr gutem Chance/Risiko-Verhältnis brachten, hört die Drückung aktuell einfach nicht auf, obwohl zyklische Tiefs erreicht wurden und das Sentiment extreme Negativwerte erreichte. Früher sahen wir auf entsprechender Indikatorenlage nach Preisrückgängen, dass sich die Manipulatoren eindeckten, was immer das letzte fehlende Puzzlestück für ein Kaufsignal war und uns eine extrem guten Track Record brachte. Der Markt hatte vor drei Monaten jedoch schon entsprechende Extremniveaus bei den Edelmetallen erreicht, wobei es seither zu keiner Eindeckung bei JP Morgan und Co. kam – im Gegenteil notiert die Netto-Shortposition der BIG4 mit 58 Tagen im Silber immer noch auf einem Höchstniveau der letzten drei Jahre. Im Gold sahen wir erst in den vergangenen zwei Wochen wieder eine mutmaßliche Manipulation in den Statistiken der US-Börsenaufsicht. Diese Eingriffe sind sehr außergewöhnlich, da die letzten Jahre gezeigt haben, dass Preisdrückungen fast immer in steigende Preise hinein stattfanden und nicht in fallende und schon gar nicht nach einer zyklischen Abwärtsbewegung. Es ist also nicht verwunderlich, dass die Edelmetalle weiter am Boden kleben, da ein Anstieg bisher seitens der Regierungen und Banken bisher verhindert wird.

Die manipulative Netto-Shortposition der großen Händler ist auf einem Dreijahreshoch.

Für uns stellt sich die Frage, warum man seit drei Monaten keine zyklische Erholung mehr zulässt. Besonders deutlich zeigt sich das bei den Minen anhand der Indizes HUI und XAU, die binnen fünf Monaten um 40% gefallen waren und es immer noch nicht zu einer signifikanten technischen Erholung kam, obwohl mit dieser zu rechnen gewesen wäre. Unsere Vermutung war, dass der Preis im Vorfeld einer Zinsanhebung gedrückt würde, doch diese kam nicht und damit auch kein Preiseinbruch. Entweder ist im Hintergrund etwas schief gelaufen und eine geplante Zinsanhebung musste kurzfristig abgesagt werden oder es geht hier um das Timing zusammen mit einem exogenen Faktor. Sollte jetzt plötzlich eine Eindeckung bei den Terminmarktdaten der großen Händler (Manipulatoren) erfolgen und es dann zu einem geopolitischen Großereignis kommen, das zu einem Anstieg der Edelmetallpreise führt, so wüssten wir, was Sache ist.

Die Manipulation hat uns vor über zwei Monaten gewarnt, dem Trendbruch im Gold und Silber nicht zu viel Gewichtung zu geben. Wir waren aufgrund der extrem guten CoT-Daten leicht optimistisch und einen Anstieg für möglich, doch dazu rieten wir dazu vorsichtig zu sein und wenn nur wenig zu riskieren, da wir diesmal nicht so wie sonst ein uneingeschränktes Kaufsignal haben und sogar einen letzter Sell Off im Rahmen der Zinsanhebung für möglich hielten. Anhand der Terminmarktdaten können wir sehen, dass die Manipulation immer noch der bestimmende Faktor ist am Edelmetallmarkt. Im Moment können wir nur abwarten, bis wir eine Eindeckung bei JP Morgan und Co. im Silber sehen und endlich ein uneingeschränktes Kaufsignal erhalten.

Diese ungewöhnliche Manipulation nach einem Preisrückgang zeigt auch, dass sich etwas geändert hat. Womöglich versucht man eine Bodenbildung zu verlängern, da man nicht mehr die nötige Kraft besitzt, die Preise nachhaltig zu drücken und fürchtet bei der nächsten Erholung die Kontrolle über den Goldpreis zu verlieren. Darauf weist zumindest der immer noch intakte Aufwärtstrend im Gold in Euro seit Anfang 2014 hin. Der physische Kauf von Edelmetallen ist daher für uns im Euroraum bereits sehr interessant und auch die Minen sind günstiger als im Jahr 2008, weshalb langfristige Investoren mittlerweile sehr gute antizyklische Kaufkurse finden.

Sind die Edelmetallpreise kurzfristig auch noch gedrückt, so werden diese aufgrund der immer unsicheren Lage in Europa, Afrika und dem Mittleren Osten immer wichtiger, da sich die Konflikte schnell ausbreiten können und Kosten der Staaten in Konfliktzeiten immer über die Druckerpresse finanziert werden. Russland bombardiert seit Kurzem Stellungen des IS und der syrischen Rebellen, was die USA kritisieren, da insbesondere die Rebellen, sowie der Islamische Staat von den USA mit Waffen beliefert werden, da diese helfen, stellvertretend geostrategische Ziele der US-Regierung zu erreichen. Daher verwundert es keineswegs, dass die US-Regierung die Aufnahme des Islamischen Staates in die UN-Sanktionsliste, wie von Russland vorgeschlagen, abgelehnt haben, obwohl der IS international als Terrororganisation eingestuft wird.

Technische Analyse zu Palladium

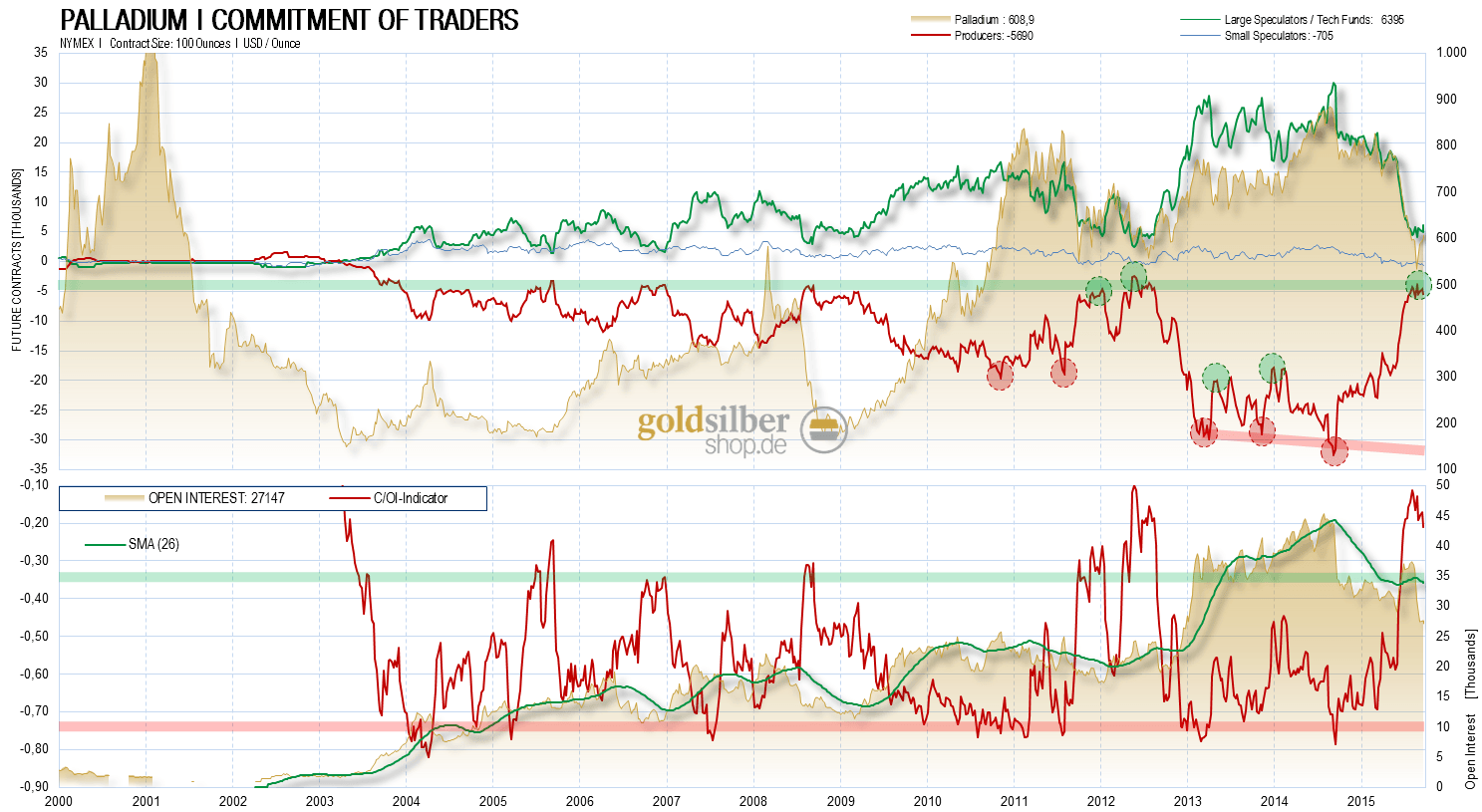

Die wöchentlich von der US-Börsenaufsicht "CFTC" veröffentlichten Terminmarktdaten für Palladium zeigten in den letzten Wochen bereits eine relative Stärke und trotz der kürzlichen Erholung um 180 USD je Feinunze seit dem Tief, versprechen die Terminmarktdaten noch weiteres Potenzial in allen drei Zeitebenen (kurz-, mittel- und langfristig). Ein kurzer Blick auf die absoluten Daten zeigt, wie negativ die Spekulanten am Dienstag noch positioniert waren. Seitens des Sentiments ist Palladium so interessant wie seit 2012 nicht mehr.

Positionierung der spekulativen Anleger (Commitment of Traders)

Die Terminmarktdaten für Platin zeigen eine relative Schwäche bei eigentlich guter Ausgangslage und Anstiegspotenzial

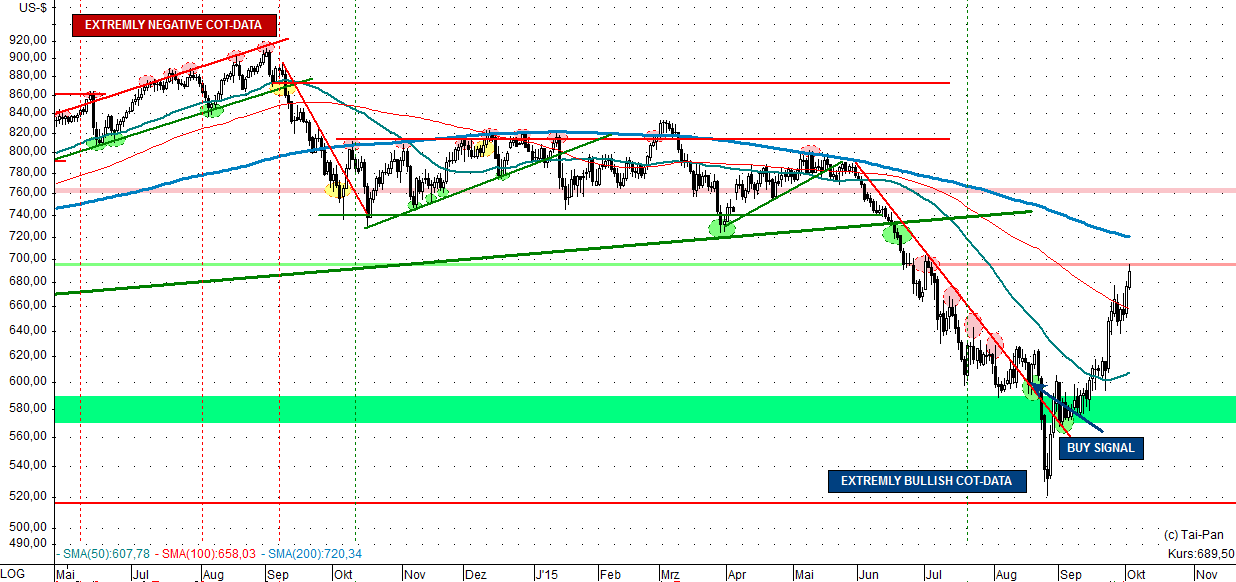

Palladium in US-Dollar im Tageschart

Im Palladium hat die Auswertung der Commitment of Traders Daten wieder ihre Stärken gezeigt. Über zwei Jahre lang standen wir abseits im Palladium und handelten diesen Markt nicht, da die Daten extrem schlecht waren und man nur noch auf ein technisches Verkaufsignal warten musste. Dies kam dann im September letzten Jahres und Palladium verlor in der Spitze um 43%. Die lange Zeit negativen CoT-Daten wiesen auf diese Korrektur hin und warnten gleichzeitig davor zu kaufen. Im August diesen Jahres waren die CoT-Daten bereits extrem gut und charttechnisch zeichnete es sich ab, dass die Unterstützung bei 600 USD halten würde, wo wir auch ein Kaufsignal gaben. Es kam noch einmal zu einem kurzen Sell Off, doch wurden nur die schwachen Hände aus dem Markt geschüttelt und Palladium erreichte nun schnell wieder 700 USD, was unser Mindestpreisziel bis zum Jahresende war, das nun sehr schnell erreicht wurde.

Im September letzten Jahres gab es ein Verkaufsignal und im August diesen Jahres ein Kaufsignal – die CoT-Daten konnten hier das Timing deutlich verbessern

Zuletzt hat der VW-Abgasskandal dafür gesorgt, dass Platin stärker unter die Räder geriet, da Platin primär in Diesel-Katalysatoren verwendet wird. Auf der anderen Seite erhält der Palladiumpreis durch den VW-Abgasskandal Stützung, da in Katalysatoren für Benzinmotoren primär Palladium verwendet wird und von diesen künftig mehr nachgefragt werden wird. Ein Blick auf die CoT-Daten verrät, dass Palladium noch viel Potenzial nach oben hat. Mittelfristig sehen wir wieder den Bereich von 800 USD bis 900 USD und langfristig im Zuge der Inflationierung weitaus stärkere Anstiege. Russland und der VW-Skandal sind zwei Faktoren, die das Angebot an Palladium künftig aufgrund mehr Nachfrage und möglicherweise geringerem Angebot auch fundamental stützen werden.

Langfristig eignet sich Palladium zur Diversifizierung eines Edelmetalldepots gut und taktisch scheint die günstige Gelegenheit, trotz des bisherigen Anstiegs immer noch gegeben zu sein.