Rohstoffexploration: Die besten Bergbau-Machbarkeitsstudien im ersten Quartal 2024

Auch im ersten Quartal erblickten wieder einige spannende Machbarkeitsstudien das Licht der Welt – einige davon bescheinigen den untersuchten Lagerstätten das Potenzial für Bergbauprojekte von Weltrang. So könnten mit den Projekten etwa eine der größten Goldminen in Indonesien und im Asien-Pazifik-Raum entstehen und das größte unerschlossene Silberprojekt weltweit vorangetrieben werden. In diesem Beitrag sehen wir uns die Machbarkeitsstudien zu Gold-, Silber-, Kupfer-, Eisenerz- und Uranprojekten aus dem ersten Quartal 2024 an.

PT Merdeka Copper Gold bei Goldprojekt Pani: 6,7 Moz Gold und NPV von 1,85 Mrd. USD

PT Merdeka Copper Gold (WKN: A14XTS, ISIN: ID1000134406) veröffentlichte am 06. März die Ergebnisse der Machbarkeitsstudie für das Goldprojekt Pani in der Provinz Gorontalo auf der indonesischen Insel Sulawesi. Diese bestätigt dem Unternehmen zufolge, dass "Pani als technisch einfaches, mehrere Jahrzehnte andauerndes und kostengünstiges Tagebauprojekt attraktive Renditen erzielen" kann.

Die Produktionskapazität soll demnach in der Spitze 500 koz pro Jahr erreichen und Pani damit zu einer der größten Goldminen in Indonesien und im Asien-Pazifik-Raum machen. Die FS modelliert ein Produktionsziel von ca. 190 Mio. t mit einem Gehalt von 0,86 g/t Gold für 5,3 Mio. Unzen Gold. Laufende Bohrungen werden voraussichtlich bis zum zweiten Quartal 2024 weitere abgeleitete Ressourcen in die angezeigte Kategorie umwandeln. Der Pani-Erzkörper bleibt nach Aussage des Unternehmens zudem offen. Es wird erwartet, dass weitere Bohrungen die Ressource erhöhen werden.

Der NPV (Net Present Value) nach Steuern beläuft sich laut der Machbarkeitsstudie auf 1,85-2,89 Mrd. USD. Für das Basisszenario mit 1,85 Mrd. USD NPV werden für Umsatz, EBITDA und ungehebelten freien Cashflow 11,4 Mrd. USD, 7,4 Mrd. USD bzw. 4,7 Mrd. USD angenommen. Die AISC für die anfängliche Minenlebensdauer werden auf 872 USD pro Feinunze und damit im unteren Quartil des Marktes angesetzt.

Trigon Metals bei Kupfermine Kombat Asis West: 120 Mio. lbs Kupfer und NPV von 77,8 Mio. USD

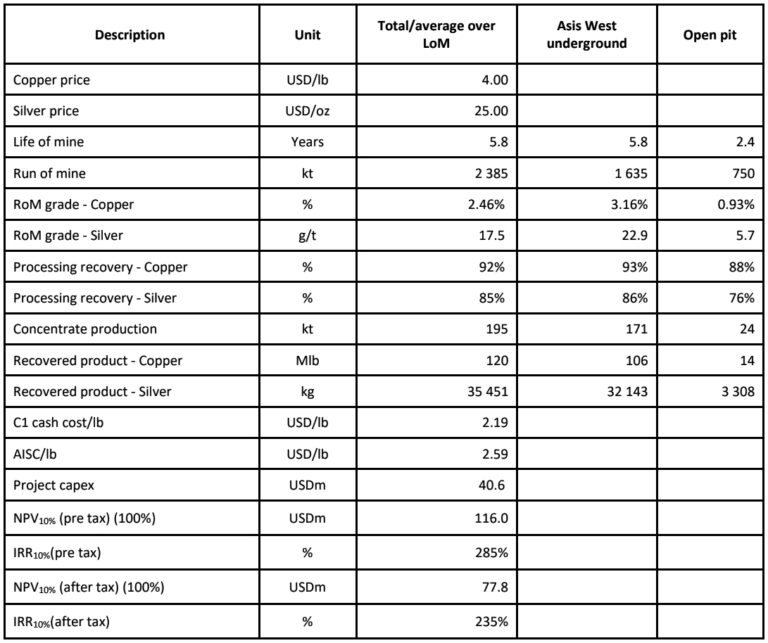

Trigon Metals (WKN: A2DJTS, ISIN: CA89620A1003) stellte am 04. März die Ergebnisse der Machbarkeitsstudie für die Kupfermine Kombat Asis West in Namibia vor. Die Machbarkeitsstudie umfasst sowohl die derzeit in Betrieb befindliche Tagebaumine bei Kombat als auch die Wiederaufnahme der historischen Untertagemine Asis West.

Der Studie zufolge kann die Mine über ihre gesamte Lebensdauer hinweg 120 Mlb Kupfer (und 35.451 kg Silber) produzieren. Die C1-Kosten werden auf 2,19 USD/lb und die AISC auf 2,59 USD/lb taxiert. Der Nettogegenwartswert des Projekts nach Steuern beträgt bei einer Abzinsung mit 10 % 77,8 Mio. USD.

Trigon Metals CEO Jed Richardson zeigte sich mit den Ergebnissen "zufrieden". "Die prognostizierten Erträge bestätigen unsere Bemühungen und Erwartungen für die Kombat-Mine. Wir freuen uns auf noch höhere Bewertungen, wenn wir uns durch die Umwandlung weiterer unserer angezeigten Mineralressourcen in Reserven, die Erschließung von Asis Far West und die Exploration der Copper King Extension weiterentwickeln."

Grange Resources bei Eisen-Nickel-Projekt Savage River: 90,2 Mio. t Erz und NPV von 775 Mio. AUD

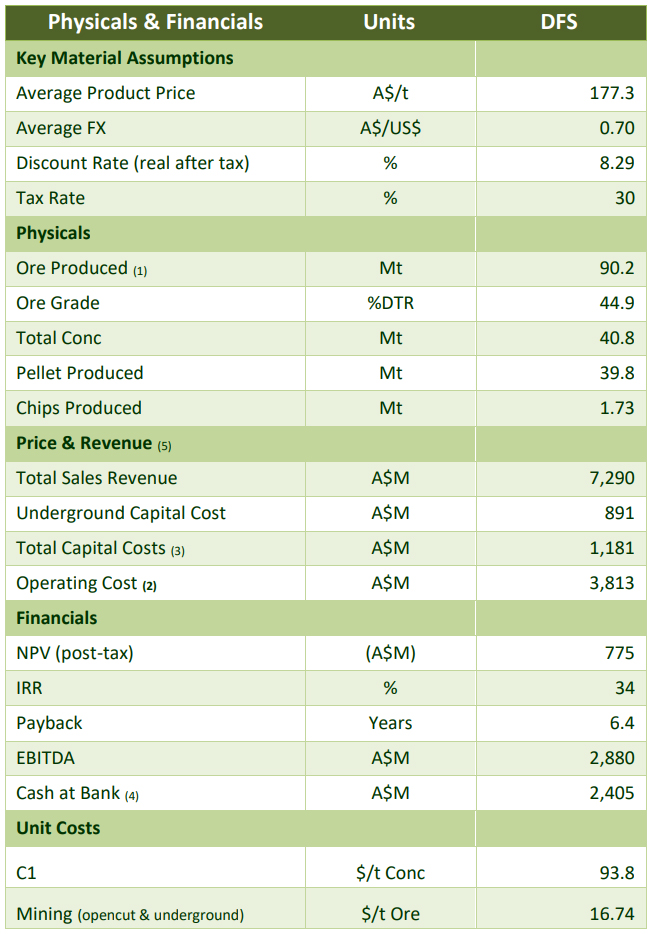

Grange Resources (WKN: 917447, ISIN: AU000000GRR8) berichtete am 28. Februar über die Ergebnisse für das Eisen-Nickel-Projekt Nortn Pit am Savage River im Nordwesten Tasmaniens.

Die DFS bescheinigt eine technisch realisierbare und kostengünstige Untertagemine in Savage River, die durch die Integration in den derzeitigen Tagebaubetrieb starke Erträge liefern und eine Lebensdauer der Mine von 15 Jahren sichern kann.

Geschätzt wird eine Gesamtproduktion von 90,2 Millionen Tonnen Erz mit etwa 45% DTR und einer Konzentratqualität von über 65% Fe. Die geschätzte Gesamtproduktion im Tagebau und Untertagebau wird 40,8 Millionen Tonnen Magnetitkonzentrat über die LoM taxiert.

Der neue Minenplan wird zu einer erheblichen Senkung der Betriebskosten um 30% führen: Die Kosten für den Untertagebau liegen im Durchschnitt bei 13 AUD pro Tonne.

Der Nettogegenwartswert des integrierten Projekts nach Steuern beläuft sich laut der Studie auf ca. 775 Mio. AUD. In den nächsten 15 Jahren sollen 2.122 Mrd. AUD Cash erwirtschaftet werden. Der neue Plan liefert einen internen Zinsfuß von 34%, basierend auf einem durchschnittlichen Produktpreis von ungefähr 177 AUD/Tonne. Die Amortisationszeit beträgt 6,4 Jahre ab dem Beginn der Erschließung im Jahr 2025.

CEO Honglin Zhao sieht das Unternehmen "in einer glücklichen Lage", da die Erschließung parallel zum laufenden Tagebaubetrieb weitergeführt werden könne. "Wir freuen uns auf die nächste Phase der Detailplanung und der Vorbereitung für die Umsetzung einer modernen Blockhöhle, um die Lebensdauer der Mine Savage River zu verlängern".

Aura Energy bei Uranprojekt Tiris: 25,5 Mio. lbs U308 und NPV von 225 Mio. USD

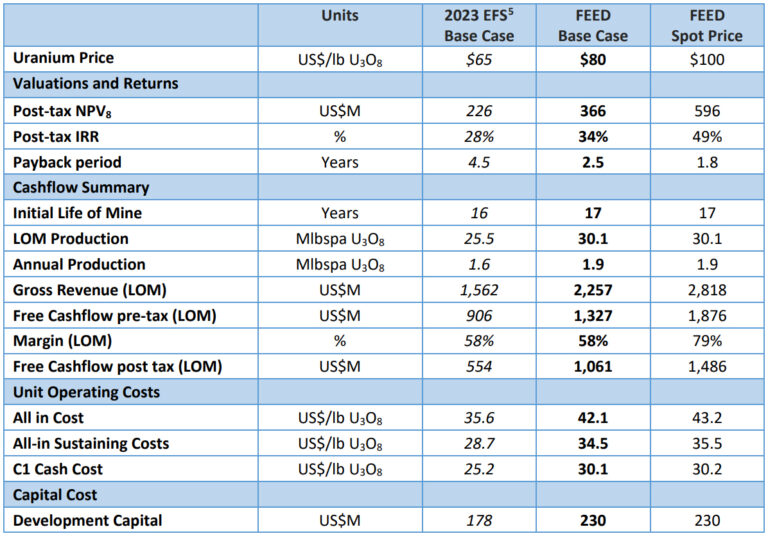

Aura Energy (WKN: A0JMMZ, ISIN: AU000000AEE7) informierte am 28. Februar über die Ergebnisse der Front End Engineering Design (FEED) Studie für das Uranprojekt Tiris in Mauretanien. Die Studie aktualisiert auch die technischen und finanziellen Parameter der Enhanced Feasibility Study1 von 2023.

Die Studie bescheinigt ausgehend von einem Uranpreis von 80 USD/lb das Potenzial für eine durchschnittliche Basisproduktion von 1,9 Mio. Pfund U3O8 pro Jahr über eine Minenlebensdauer von 17 Jahren. Der flache Tagebau und die Aufbereitung liefern demnach ein kostengünstiges, hochgradiges Laugenmaterial mit durchschnittlich 1.997ppm U3O8 in den ersten fünf Jahren und 1.743ppm U3O8 über die gesamte Lebensdauer der Mine. Die AISC werden auf 34,5 USD/lb U3O8 taxiert, die C1 Cashkosten auf 30,1 USD.

Auras Managing Director und CEO Andrew Grove sieht das Potenzial von Tiris als kosteneffizientes, und kurzfristig marktbereites Uranprojekt bestätigt. Tiris sei auf einem starken Uranmarkt skalierbar.

"Der Markt befindet sich in einem strukturellen Defizit und wird dies wahrscheinlich noch für längere Zeit tun. Die hohe Wirtschaftlichkeit von Tiris wird unterstützt durch den einfachen, risikoarmen Abbau und die Aufbereitung, die das hochgradige Erz mit 1.750 ppm bis 2.000 ppm U3O8 an die Laugungsanlage liefert". So sei keine Zerkleinerung oder Mahlung des Erzes erforderlich. "Diese hohen Gehalte werden nur von den tiefen Untertageminen in Kanada übertroffen und übertreffen alle derzeitigen oder geplanten Uranminen im Tagebau weltweit."

Der NPV nach Steuern soll – ausgehend von einem Uranpreis von 65 USD/lb – bei 226 Mio. USD liegen. Bei einem Uranpreis von 80 USD/lb liegt der NPV demnach bei 366 Mio. USD. Die endgültige Investitionsentscheidung soll Ende 2024 fallen.

Discovery Silver bei Silberprojekt Cordero: 302 Moz Silber und NPV von 1,2 Mrd. USD

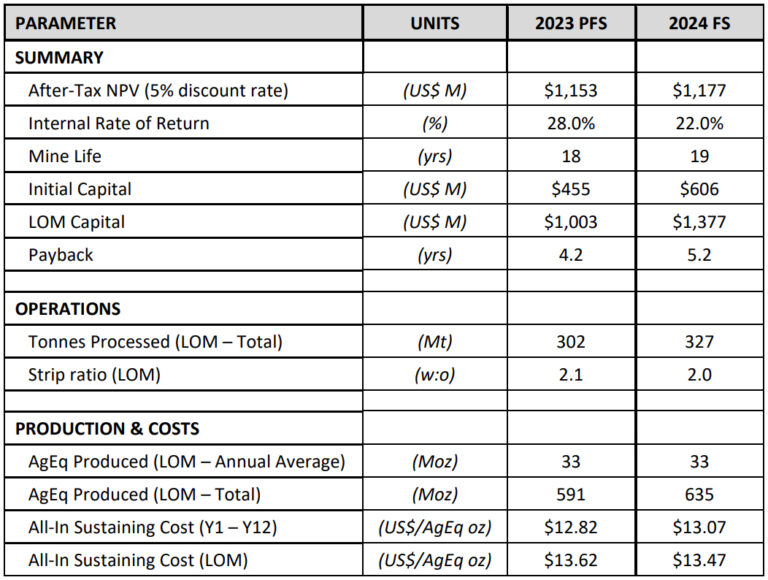

Discovery Silver (WKN: A3CM15, ISIN: CA2546771072) berichtete am 20. Februar über die Ergebnisse der Machbarkeitsstudie für das Projekt Cordero in Mexiko. Diese "positioniert Cordero als eines der größten Silbererschließungsprojekte weltweit", heißt es einleitend. Tatsächlich geht die Studie von Reserven im Umfang von Ag – 302 Moz, Au – 840 koz, Pb – 3.0 Blb und Zn – 5.2 Blb aus.

Die Machbarkeitsstudie bescheinigt eine 19-jährige Lebensdauer der Mine mit einer durchschnittlichen Jahresproduktion von 37 Moz AgEq in den ersten zwölf Jahren. Berechnet wurden durchschnittliche AISC von knapp 12,50 USD in den ersten acht Jahren der Lebensdauer der Mine, womit Cordero in der unteren Hälfte der Kostenkurve läge.

Das Basisszenario geht von einem NPV nach Steuern von 1,2 Mrd. USD aus, wobei dieser Wert im vierten Jahr auf 2,2 Mrd. USD steigen soll. Dies geht auf den Abschluss der Phase 2 der Mühlenerweiterung zurück, die hauptsächlich aus dem internen Cashflow finanziert wird.

240 Mio. Tonnen gemessene und angezeigte Ressourcen befinden sich außerhalb der durch die Machbarkeitsstudie untersuchten Grube, was laut Discovery Silver das Potenzial unterstreicht, die Lebensdauer der Mine bei mäßig höheren Silberpreisen erheblich zu verlängern.

CEO Tony Makuch kommentierte: "Cordero ist das größte unerschlossene Silberprojekt weltweit, sowohl gemessen an den Reserven als auch an der Jahresproduktion, und weist niedrige hohe Margen und einen beträchtlichen Cashflow auf. Cordero ist mit einem anfänglichen NPV zu Capex-Verhältnis von 2,0x auch äußerst kapitaleffizient".