Woran erkennt man, dass Explorer Aktionärsgeld verbrennen?

Aktionäre investieren Kapital in Unternehmen um damit die Entwicklung, den Fortschritt und damit die Wertsteigerung des eigenen Kapitals zu fördern. Doch nicht alle Minengesellschaften folgen diesem Auftrag auf korrekte Weise. Häufig fließen die anvertrauten Gelder nicht im angemessenen Umfang in den Aufbau des Unternehmenswertes, sondern versickern in den allgemeinen Kosten und Verwaltungskosten (G&A = generelle und Administrationskosten).

Visual Capitalist hat hierzu eine umfangreiche Studie verfasst, um diese Situation Anlegern verständlicher zu machen. Hiezu verwenden sie eine entwickelte Ratio ( Verhältnis ) aus der Relation Gesamtkosten zu G&A-Kosten wie folgt:

Quelle: visual capitalist

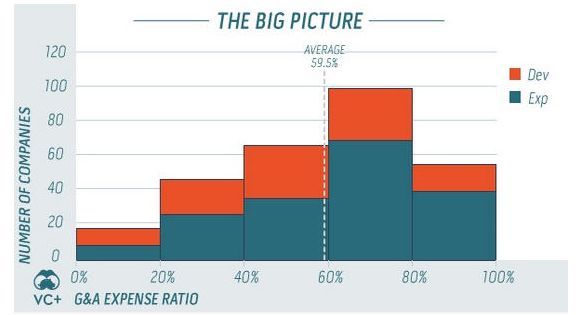

Nach Überprüfung von rd. 300 Unternehmen erhalten sie so einen aktuell gültigen Durchschnitt, wie auch eine aussagekräftige Übersicht über die Verhältnisse in den einzelnen Unternehmen. Zur Visualisierung dient das nachfolgende Bild:

Quelle: visual capitalist

Wie aus der grafischen Übersicht erkennbar ist, beträgt im Durchschnitt der Kostenanteil bei den untersuchten Unternehmen, der nicht in Grund und Boden investiert wird, 59,9%. Erschreckend ist jedoch, dass rd. 50% aller untersuchten Unternehmen über dem Durchschnitt, teilweise sogar eklatant darüber, liegen.

22 der Unternehmen weisen einen Aufwand für allgemeine Kosten von über 90% aus. Das bedeutet, dass über 90% der vereinnahmten Gelder nicht in die Entwicklung des Unternehmens fließen!

Im Zuge der Untersuchung stellte sich heraus, dass es weitgehend unerheblich ist, ob das Unternehmen jetzt viel cash hat oder eine hohe Marktkapitalisierung.

Daher ist es gefährlich ein Unternehmen nur nach seinem Geldbestand, nach der Marktkapitalisierung oder seiner "burnrate" alleine zu beurteilen. Daher sollte ein Investor stets zusätzlich diese Ratio mit verwenden, um eine bessere Investitionsentscheidung treffen zu können

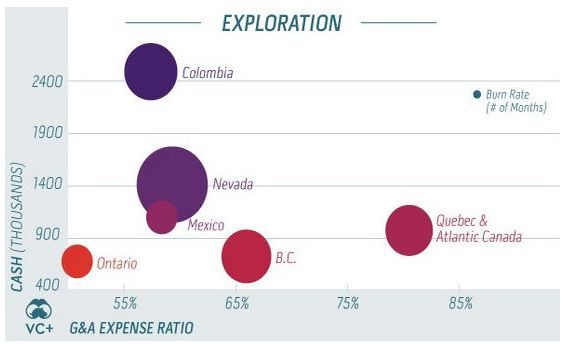

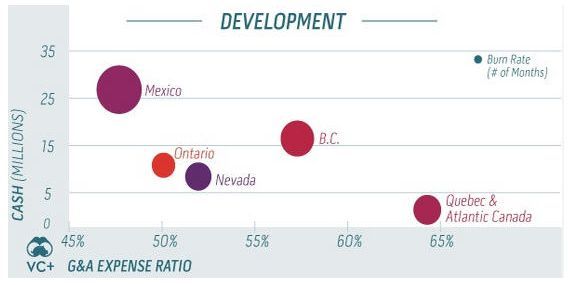

Doch die oben angeführte allgemeine Übersicht alleine ist noch nicht aussagekräftig genug, denn es gibt sehr wohl noch Unterscheidungen zwischen Explorern und Entwicklungsgesellschaften, wie auch in welcher Region sie tätig sind. Auch hier hat visual capitalist aus den 300 untersuchten Unternehmen die Ergebnisse grafisch für einen Überblick ausgearbeitet.

Quelle beider Grafiken: visual capitalist

Regionale Vorgaben und unterschiedliche Minengesetze machen sich natürlich ebenfalls in den notwendigen ausgaben bemerkbar. Aber auf lange Sicht sind diese Unterschiede eher marginal.

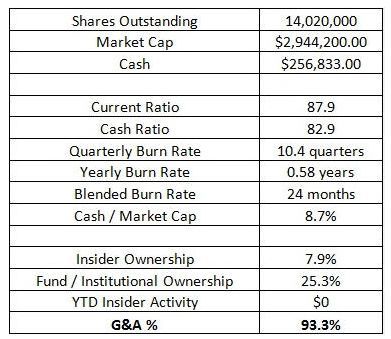

Nachfolgend nun ein paar Beispiele aus der Praxis, wobei reale Unternehmen ( natürlich nicht namentlich benannt ) herangezogen wurden, um das System weiter zu verdeutlichen.

Das Unternehmen ABC Resources zum Beispiel:

Quelle: visual capitalist

Würde ein erschreckendes Bild abgeben, doch muss man natürlich auch den aktuellen Status des Unternehmens betrachten. ABC Res. befindet sich im "Überwinterungsmodus", also führte im Berichtszeitraum, aus welchen Gründen auch immer, keine Explorertätigkeit durch. Dadurch ergäbe sich zwar eine fürchterliche G&A-Ratio, die aber so nicht stimmt, denn der aktuelle Status ist mit zu berücksichtigen.

Einen anderen Gesichtspunkt beleuchtet das nachfolgende Unternehmen, das zwar ebenfalls im Winterschlaf liegt, aber eine zusätzliche Kernaussage beinhaltet.

Quelle: visual capitalist

Neben der hohen G&A-Ratio erkennt man, dass das Management nur 0,8% Anteil am Aktienvolumen besitzen. Daraus kann man schließen, dass dieses Management zwar gewillt ist Aktionärskapital zu verbrauchen, selbst aber durch den geringen Anteil am Unternehmen nicht ans Unternehmen glaubt, denn sonst würde der Anteil höher sein. Diese Kombination zwischen der Ratio und dem Managementanteil ist ein wichtiger Prüfungsansatz für Investoren, der vielfach übersehen wird.

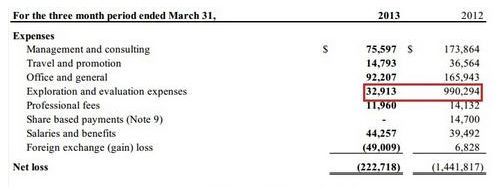

Kommen wir nun zum letzten Beispiel eines aktiven Unternehmens:

Quelle: visual capitalist

Alles, was man zum Erkennen der Situation braucht, ist dieser kleine Auszug aus der Bilanz. Hier erkennt man deutlich, dass sie fürs Büro 3x mehr ausgeben als für die Exploration. Und wieder ein Beweis dafür, dass Aktionärskapital nicht zweckmäßig verwendet wird.

Fazit

Eine hohe G&A-Ratio ist ein untrügliches Zeichen für ein verantwortungsloses Management. Ein Unternehmen, das, sagen wir mal, 2 Mio. Cash besitzt und 50 Mio. Aktien ausgegeben hat, wird auf diese Weise zwangsläufig zum Ruin geführt. Natürlich darf man diese Aussage nicht verallgemeinern, denn es ist darüber hinaus auch wichtig, zu erkennen, welchen Status das Unternehmen im Moment besitzt. So kann man durchaus nach einem Bohrprogramm die Entwicklung über einen Zeitraum einstellen, um die Ergebnisse abzuwarten um weitere Aktivitäten beschließen zu können. Auch könnte das Unternehmen beschlossen haben, bessere Marktzeiten für eine Weiterentwicklung abzuwarten. Eine Momentaufnahme zu diesem Zeitpunkt würde ein falsches Bild vom Unternehmen ergeben. Um ein faires Bild zu erhalten muss dieser Kontext schon auch mit beachtet werden, Ziffern alleine genügen dazu nicht.

Doch generell ist es sehr vorteilhaft, die Bilanzergebnisse der Unternehmen auch durch diese "G&A-ratio-Brille" zu betrachten, denn sie entschleiern auf eindrucksvolle Weise den tatsächlichen Managementstil und geben Auskunft über die längerfristigen Chancen sich am Markt zu behaupten.

Quellenursprung: http://www.visualcapitalist.com/

Textquelle: http://www.sprottgroup.com